La Fed, per la prima volta, ha definito lo scenario base per il resto dell’anno quella di una “mild recession”. Analizza la situazione in questo contributo Edoardo Fusco Femiano, fondatore di DLD Capital SCF.

Se è vero il detto secondo cui le sconfitte insegnano più delle vittorie, è probabile che vi sia un’intera generazione di investitori che, dopo le soddisfazioni del 2020 e 2021, dalle frustrazioni degli ultimi diciotto mesi possano aver acquisito un tesoro d’esperienza che sarà loro molto utile per il prossimo futuro.

Tra i vari elementi con i quali gli investitori più giovani si stanno facendo le ossa c’è la dinamica laterale dei prezzi degli ultimi dieci mesi, in un contesto macroeconomico complesso e un mercato monetario che segnala una prossima recessione. In un simile contesto, per la prima volta le minute della Fed, pubblicate mercoledì scorso, hanno indicato una prossima recessione come lo scenario base nella seconda metà di quest’anno (mild recession).

Fonte: CNBC

È di tutta evidenza come, da diversi mesi, gli investitori si confrontano con due scenari potenziali: sul fronte di una visione più costruttiva per gli asset rischiosi, dobbiamo prendere atto di quanto la Fed sia decisamente oggi più vicina ad una pausa sul fronte dei rialzi dei tassi, di un ciclo economico che sembra scontare un semplice rallentamento e non una recessione (c.d. soft landing), di dati positivi sul fronte dei consumi e del lavoro e, infine, delle indicazioni positive che vengono da diversi internals dei mercati azionari e dal quadro intermarket.

Diversamente, sul fronte dei principali elementi di preoccupazioni, c’è l’evidenza di un costo del denaro che potrebbe spingere ad una contrazione del credito, un mercato monetario che segnala da mesi uno scenario pienamente recessivo e, in ultimo, valutazioni decisamente non economiche sui mercati azionari. Ciò detto, l’unica domanda che ha senso porsi è: quale messaggio ci arriva dai prezzi oggi?

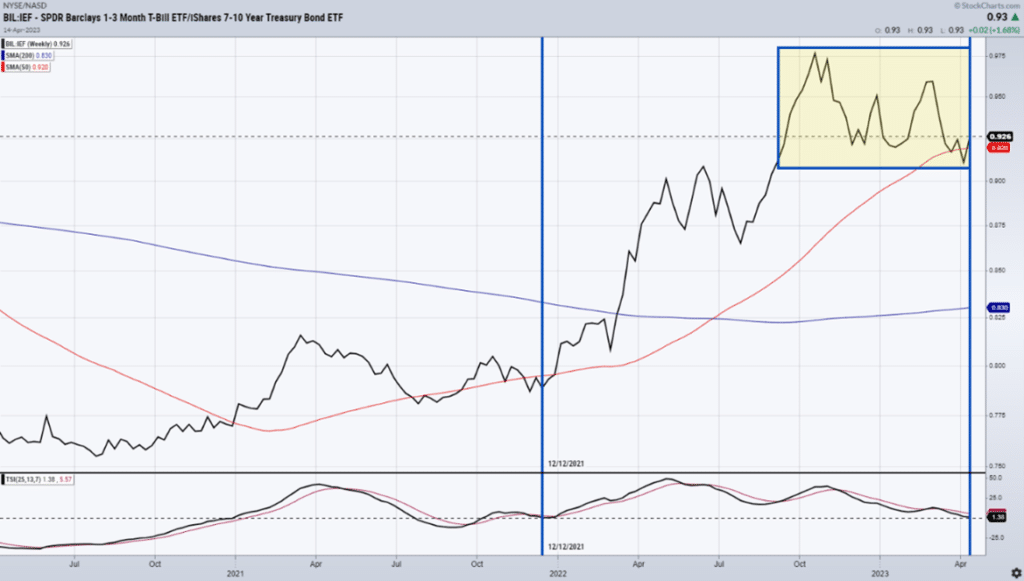

Il primo elemento da tenere in considerazione è il quadro sul mercato monetario, con le scadenze medio lunghe sul mercato dei Treasuries (7-10 anni) che dal minimo di ottobre 2022 ha iniziato a sovraperformare le scadenze più brevi (1-3 mesi).

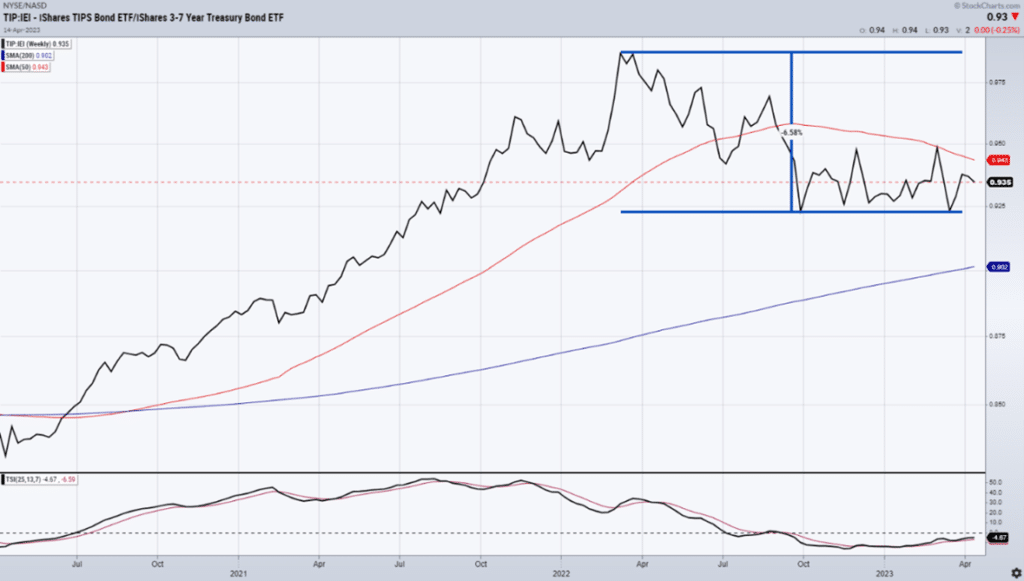

Questo genere di dinamica si osserva anche nell’analisi della forza relativa tra il comparto dei Treasuries indicizzati all’inflazione e quello a medio termine (3-7 anni). Il messaggio che ci arriva è quindi molto chiaro: le aspettative inflazionistiche sono in flessione e gli investitori stanno lentamente incrementando le loro posizioni sulle scadenze più intermedie (3-7-10 anni) del mercato obbligazionario.

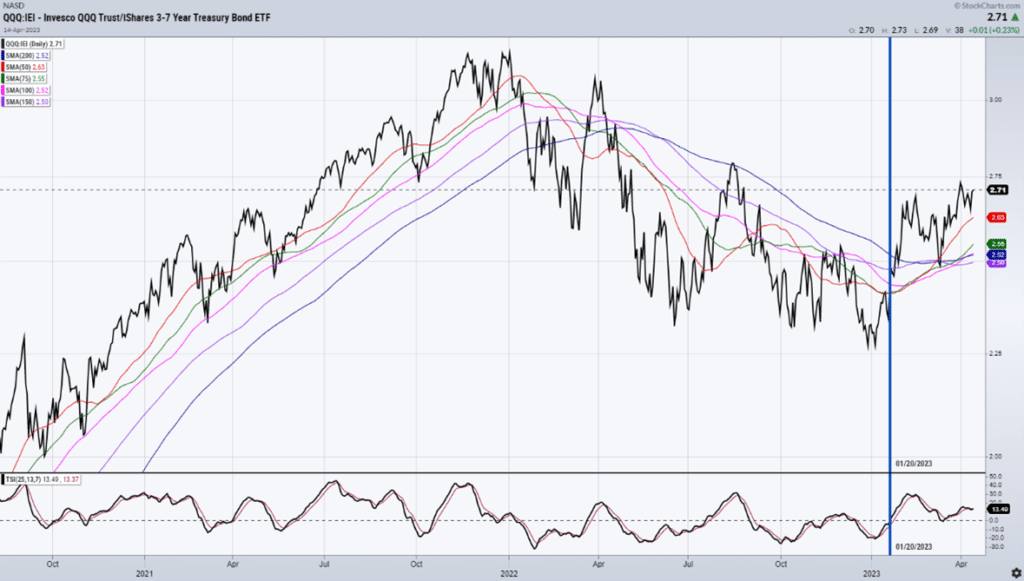

Se trasferiamo questo genere di rilevazione alla forza relativa tra il Nasdaq ed il comparto dei Treasuries a medio termine, appare evidente come quanto osserviamo dall’inizio del 2023 è molto diverso da quanto rilevato nel corso del 2022.

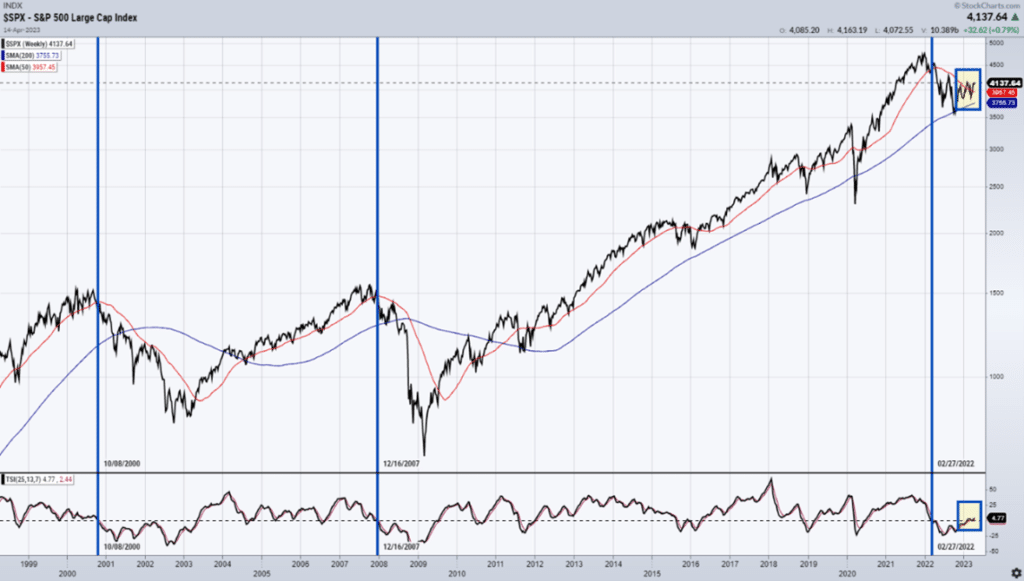

Ancor più significativo è il messaggio che ci arriva dal quadro generale che osserviamo sull’S&P500. Pera la prima volta dal febbraio 2022, l’indicatore TSI (True Strength Index) ha rotto al rialzo la linea dello zero: un segnale storicamente costruttivo circa le prospettive di medio termine dell’indice.

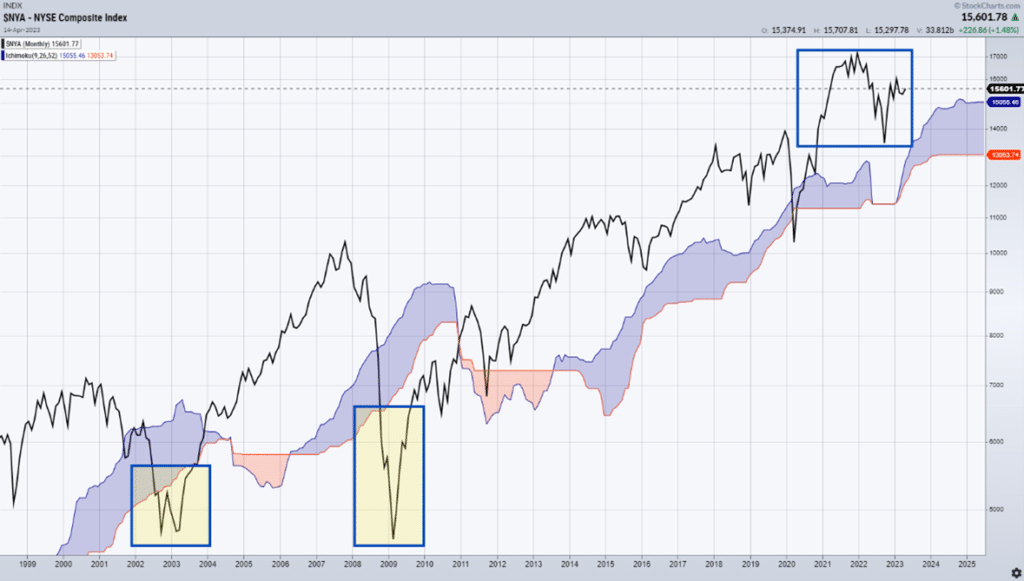

Allargando lo sguardo al grafico mensile dell’NYSE Composite Index negli ultimi venticinque anni, è interessante notare come, contrariamente a quanto verificatosi nelle crisi del 2002 e 2008, nella flessione attuale l’indice americano non hai toccato o rotto al ribasso il supporto del cloud: significa che ciò non possa accadere nel prossimo futuro? No, ma è un’indicazione circa l’ipotesi che la correzione del 2022 somigli maggiormente a quella del 2016 o del 2020 rispetto a quelle del 2002 e 2008.

Fonte: NYSE Composite Index (1999- 2023)

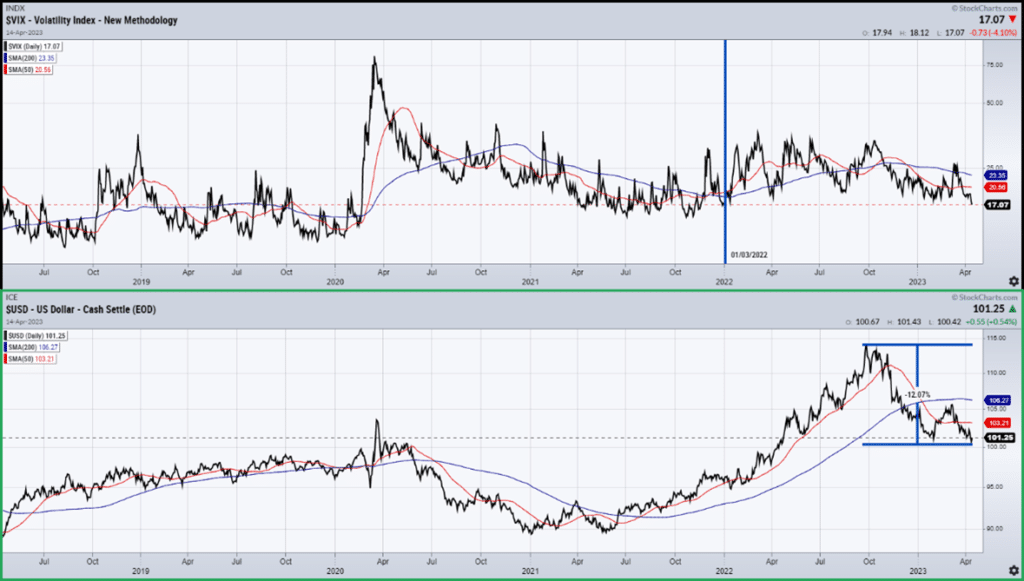

Infine, ulteriore segnale costruttivi per l’azionario vengono dalla discesa del Vix intorno ad area 17, per la prima volta dal 3 gennaio 2022, e dalla correzione del Dollar Index, che ha perso oltre il 12% dai massimi di ottobre 2022.

Fonte: Volatility Index New Methodology; USD Dollar Index (2018 -2023)

Venendo alle conclusioni, il tema di un mercato aperto a scenari profondamente diversi tra loro resta assolutamente attuale. Ciò detto, la flessione dei rendimenti sul fronte del mercato monetario ha fornito liquidità ai diversi comparti del mercato azionario, in primis quello growth, fornendo un quadro decisamente più costruttivo di quanto osservato nel 2022. Parimenti, l’avvicinarsi di un contesto recessivo, per stessa ammissione della Fed, sta spingendo gli investitori su scadenze più lontane riferite al comparto obbligazionario favorendo la ricerca di diversificazione e decorrelazione che gli investitori tanto hanno sognato nell’anno passato. Nessuno conosce il futuro e le scelte d’investimento devono riflettere i piani individuali di ogni singolo investitore ma, tuttavia, è un dato di fatto che le condizioni generali sugli asset più rischiosi stiano continuando a migliorare.