“Non ci troviamo ancora alla fine del ciclo ma possiamo sicuramente parlare di un ritorno alla normalità. Questa fase di transizione potrebbe però essere un po’ più turbolenta sui mercati azionari ed è probabile che la prossima fase dell’equity sarà caratterizzata da una continua rotazione settoriale”. È l’analisi di Christian Schmitt, portfolio manager di Ethenea Independent Investors.

Molti tassi di crescita sono attualmente al loro picco. Questo vale per la crescita economica in generale, ma anche per la crescita delle vendite e degli utili per molte aziende. Inoltre, si può supporre che anche il sostegno finanziario e monetario sia a livello di governi che di banche centrali abbia superato il suo zenit.

Una situazione che può sembrare minacciosa, ma che rappresenta semplicemente l’inevitabile percorso di ritorno alla normalità.

Dalla crisi del 2020 al boom di oggi

“Per quanto peculiare possa essere ogni crisi, il modello secondo il quale i mercati si sviluppano in un ciclo economico di flessione, recessione, ripresa e successivo boom presenta sempre alcune differenze, ma alla fine le somiglianze superano le diversità”, spiega Schmitt.

Durante la fase iniziale di un ciclo, il problema più grande è che il mercato ha già prezzato la cosa, non appena la situazione si riflette concretamente nell’economia reale. In pratica, la demarcazione effettiva delle fasi iniziali e finali del ciclo è possibile solo guardando ex-post l’andamento relativo dei prezzi dei titoli ciclici rispetto a quelli più difensivi.

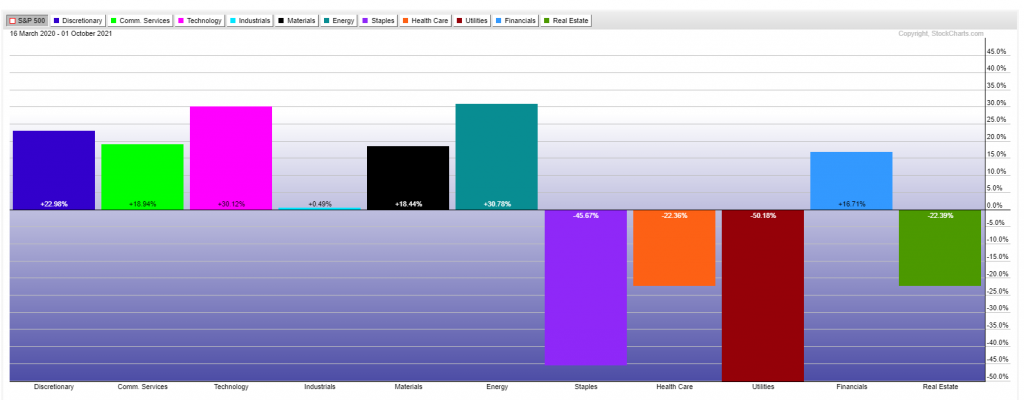

A posteriori, l’inizio del ciclo attuale è stato quasi esemplare, anche alla luce della recente crisi pandemica. I titoli ciclici hanno sovraperformato i titoli più difensivi da aprile 2020, prima di normalizzarsi gradualmente in estate. Questo è in linea con l’evidenza empirica, che suggerisce che il ciclo iniziale duri circa un anno.

Le prossime fasi

Ora sta cominciando la fase successiva, quella del ciclo intermedio. Possiamo aspettarci un ritorno alla normalità, perché in media la fase che abbiamo davanti dura quasi quattro anni.

Anche se i rendimenti attesi del mercato azionario non sono più così generosi come nel primo anno della ripresa, rimangono comunque interessanti.

La fase di transizione, in particolare, potrebbe essere un po’ più turbolenta sui mercati azionari, poiché gli operatori di mercato sono esposti a un nuovo tipo di incertezza sulle prospettive future.

Tuttavia, è difficile generare un rendimento aggiuntivo sostenibile dalla sola allocazione settoriale. È più probabile che la prossima fase del mercato azionario sia caratterizzata da una continua rotazione settoriale, in cui i singoli temi occupano ancora una volta più spazio e i temi di crescita strutturale possono fare la differenza a lungo termine.

La strategia multi-asset di Ethenea

“Questa fase di transizione del ciclo è stata accompagnata con prudenza da varie componenti di copertura nel portafoglio Ethna-Dynamisch, che è il fondo multi-asset più aggressivo dei tre Ethna-Funds di Ethenea”, conclude Schmitt: “abbiamo mantenuto una elevata esposizione azionaria fin dall’estate del 2020, tenendo il portafoglio concentrato su un nucleo resiliente di titoli, con l’obiettivo di continuare a garantire agli investitori l’accesso ai mercati azionari globali con un rigoroso controllo del rischio”.

Foto Credits: elaborazione grafico con StockCharts.com

DISCLAIMER: Tutti i contenuti di questo sito non intendono in alcun modo costituire sollecitazione al pubblico risparmio oppure consulenza all’investimento in titoli azionari, contratti future, opzioni, fondi comuni o in qualsiasi altro strumento finanziario. L’attività del sito non costituisce consulenza personalizzata così come indicato dal D.Lgs. 58/98, così come modificato dal successivo D.Lgs. 167/2007. Chi scrive non conosce le caratteristiche personali di nessuno dei lettori, in specie flussi reddituali, capacità a sostenere perdite, consistenza patrimoniale. Tutti i contenuti del sito hanno solo scopi didattici, educativi e informativi. Gli argomenti riguardano l’analisi fondamentale e tecnica, i commenti sui mercati, la casistica operativa, piani di trading, ecc., ma non forniscono segnali di acquisto o vendita sui vari strumenti finanziari, né indicazioni per la gestione diretta o indiretta del capitale di terzi. Pertanto, chi legge i contenuti del sito riconosce la propria esclusiva responsabilità delle eventuali e successive azioni. Le informazioni finanziarie presenti nascono da conoscenze ed esperienze personali degli autori, che conducono inevitabilmente a valutazioni strettamente soggettive, parziali e discrezionali. Tutti i contenuti sono quindi passibili di errori di interpretazione e valutazione, come avviene per qualsiasi opinione personale. È possibile che chi scrive sia direttamente interessato in qualità di risparmiatore privato all’andamento dei valori mobiliari trattati in questo sito e svolga attività di trading o investimento in proprio sugli stessi strumenti citati, e quindi si trovi in conflitto di interesse con i lettori. Si ricorda che i rischi di perdite legati all’attività di trading possono essere molto elevati e arrivare ad azzerare il capitale impiegato. L’investitore deve considerare attentamente i rischi inerenti all’attività di trading e investimento alla luce della propria situazione finanziaria. Infine, si precisa che questo sito internet non rappresenta una testata giornalistica ai sensi della L. 62/2001 poiché viene aggiornato senza alcuna periodicità. Riteniamo che le immagini utilizzate a corredo dei post siano di pubblico dominio. Qualora invece dovessero essere coperte da diritti siete pregati di avvertirci (info@investireinmegatrend.it) e provvederemo a rimuoverle immediatamente.