Nell’articolo di mercoledì scorso abbiamo spiegato come una delle strategie di investimento attuali dei gestori professionisti passi anche dal settore dei corporate bond High Yield.

Oggi approfondiamo il tema con il commento a cura di Adam Darling, Fixed Income di Jupiter AM che ci racconta cosa c’è in serbo per le obbligazioni con rating più basso. Non vogliamo spoilerare il finale dell’articolo ma si prevede una volatilità futura nel mercato high yield mentre le aziende si preparano a superare il problema del rifinanziamento nei prossimi mesi.

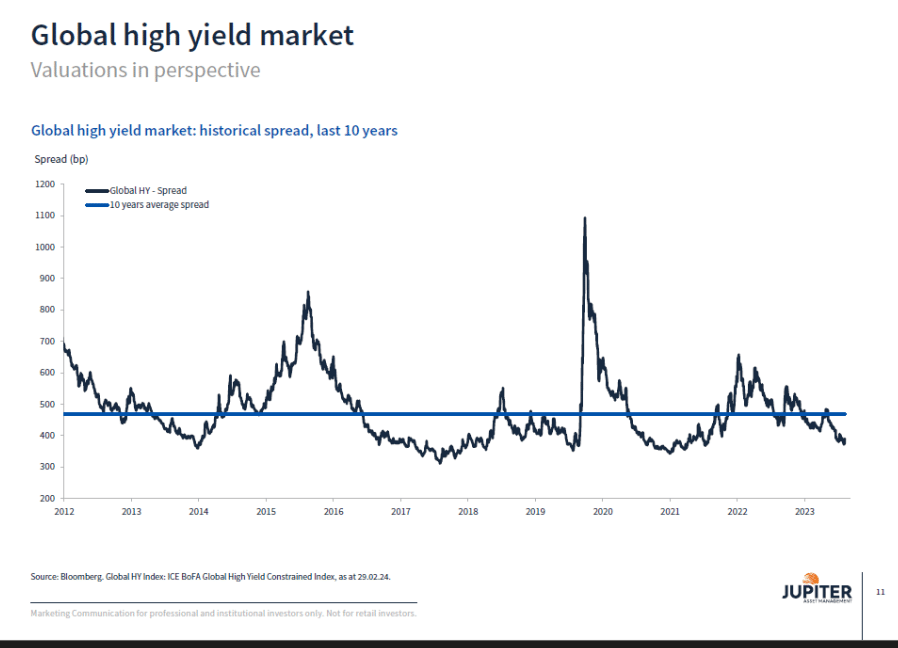

I mercati high yield sono in fibrillazione. O almeno questa è l’impressione che si ha osservando gli spread di credito. Il premio che gli investitori chiedono per detenere titoli a basso rating invece dei titoli di Stato è ai massimi pluriennali, il che indica che gli investitori stanno valutando i migliori risultati per l’economia e per la classe di attivi.

Gli investitori sono incoraggiati dal fatto che la performance dell’asset class nell’ultimo anno ha superato di gran lunga anche le previsioni più rialziste. Nonostante l’aggressivo aumento dei tassi di interesse, l’economia globale ha finora evitato una recessione. Negli Stati Uniti, il più grande mercato per queste obbligazioni, l’economia è stata in grado di resistere all’aumento dei tassi, grazie all’aumento dei risparmi delle famiglie durante il periodo di Covid, agli stimoli fiscali e alla solidità del mercato del lavoro.

Con il rallentamento dell’inflazione nella maggior parte delle economie sviluppate, le banche centrali si stanno preparando a tagliare i tassi. Le prospettive accomodanti sono considerate un punto di forza per le obbligazioni high yield, che in genere sono più volatili dei titoli con rating più elevato. Il consensus generale in questo momento propende per un soft landing. Gli investitori ritengono che le banche centrali possano guidare le loro economie con un impatto minimo sulla crescita e sull’occupazione. Ciò si riflette anche nei prezzi euforici dei mercati azionari e delle criptovalute.

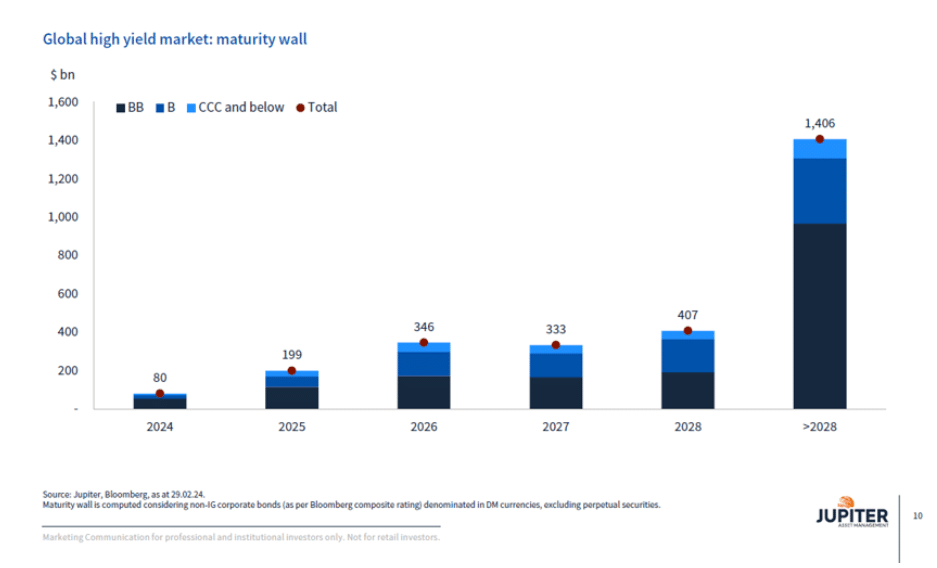

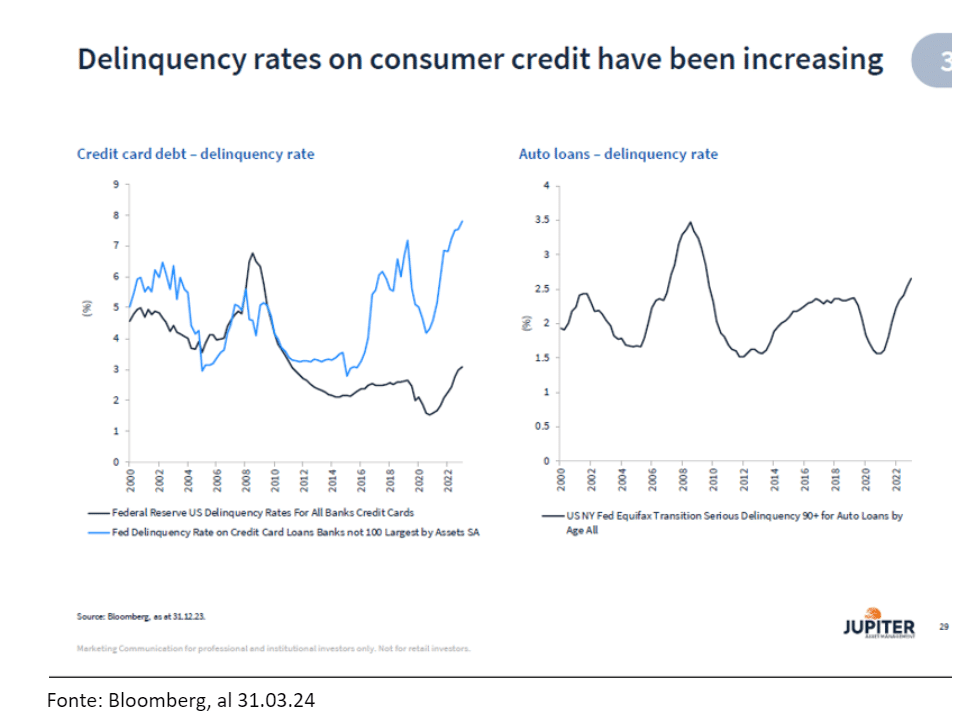

Tuttavia, gli investitori obbligazionari hanno scelto di ignorare i numerosi rischi che potrebbero compromettere queste prospettive ottimistiche. Abbiamo più volte sottolineato come un gran numero di società si troverà ad affrontare l’arduo compito di rifinanziare i propri debiti alla scadenza dei prossimi tre anni. Con l’aumento dei tassi di interesse che spinge al rialzo i rendimenti di mercato dei titoli obbligazionari, le aziende saranno costrette a pagare cedole molto più alte di quelle che stanno pagando sul loro debito esistente. Questo potrebbe mettere a dura prova i loro bilanci.

Il muro delle scadenze (maturity wall) viene calcolato considerando le obbligazioni societarie non IG (secondo il rating composito di Bloomberg) denominate in valute DM, esclusi i titoli perpetui.

È vero che quest’anno molte società high yield hanno raccolto fondi con successo e questo ha in qualche modo ridotto il fabbisogno complessivo di rifinanziamento. Tuttavia, il rifinanziamento finora ha riguardato principalmente solo le società più idonee a pagare un costo del debito più elevato: società con profili operativi solidi e bilanci congrui.

La parte di mercato di qualità più bassa sta ancora lottando per il rifinanziamento e il rischio si sta concentrando sempre di più con il passare del tempo. Le società con problemi operativi o con bilanci eccessivamente a leva, abituate alle condizioni permissive di un mercato del credito pluriennale, si trovano ad affrontare sfide difficili. Vale la pena ricordare che il mercato europeo non vede nuove operazioni obbligazionarie con rating “CC” da quasi due anni.

Qualsiasi taglio marginale dei tassi di interesse da parte delle banche centrali non sarebbe di grande aiuto, in quanto le finanze di queste aziende sono state pensate per funzionare solo in un ambiente di tassi zero, che è esistito per molti anni dopo la crisi finanziaria globale. Nel prossimo futuro ci aspettiamo che molte aziende ristrutturino o vadano in default sul proprio debito.

Anche sul fronte macroeconomico e politico ci sono diverse cose che potrebbero andare storte. Molti paesi importanti, compresi gli Stati Uniti, si stanno preparando per le elezioni entro la fine dell’anno. Abbondano anche le incertezze geopolitiche, con i conflitti in corso tra Russia-Ucraina e Israele-Hamas, nonché le tensioni latenti tra Stati Uniti e Cina.

Nonostante questi rischi, il mercato high yield non sconta affatto cattive notizie. Il mercato high yield statunitense è il più costoso dai tempi della crisi finanziaria globale. Tutto ciò significa che dovremmo prepararci a un contesto altamente volatile nel caso in cui le ipotesi rialziste formulate dagli investitori dovessero fallire.

Tuttavia, ciò non significa che i gestori attivi non possano generare rendimenti in questo ambiente. I rendimenti offerti sul mercato sono ancora molto interessanti in un contesto storico e la forte performance dell’asset class negli ultimi 12 mesi evidenzia come il contesto di rendimenti più elevati crei buone opportunità. È fondamentale un’attenta selezione del credito basata su una valutazione approfondita dei fondamentali di ogni azienda in cui si investe. Considerando il contesto del mercato, rimanendo relativamente agnostici su rating, settori o geografia e valutando attentamente ogni investimento caso per caso, i gestori attivi sarebbero utili.

Riteniamo che sia troppo presto per dire se sia possibile ottenere un atterraggio morbido. In ogni caso, per il mercato high yield, il soft-landing non fornisce più ulteriore carburante per il rally: è già completamente scontato negli spread creditizi. Questi tendono a invertirsi in un periodo di tempo e potremmo vedere qualche ampliamento in futuro se la narrazione di un atterraggio morbido dovesse arrestarsi. È importante essere pazienti in questo ambiente. Sapremo molto di più sull’impatto reale dei “ritardi lunghi e variabili” della politica monetaria dopo che il mondo avrà finito di rifinanziarsi con questi tassi di interesse più elevati e li avrà effettivamente pagati. Il tempo stringe.

Immagine di copertina di Andrea Forni prodotta con DALL-E di OpenAI

DISCLAIMER: Tutti i contenuti di questo sito non intendono in alcun modo costituire sollecitazione al pubblico risparmio oppure consulenza all’investimento in titoli azionari, contratti future, opzioni, fondi comuni o in qualsiasi altro strumento finanziario. L’attività del sito non costituisce consulenza personalizzata così come indicato dal D.Lgs. 58/98, così come modificato dal successivo D.Lgs. 167/2007. Chi scrive non conosce le caratteristiche personali di nessuno dei lettori, in specie flussi reddituali, capacità a sostenere perdite, consistenza patrimoniale. Tutti i contenuti del sito hanno solo scopi didattici, educativi e informativi. Gli argomenti riguardano l’analisi fondamentale e tecnica, i commenti sui mercati, la casistica operativa, piani di trading, ecc., ma non forniscono segnali di acquisto o vendita sui vari strumenti finanziari, né indicazioni per la gestione diretta o indiretta del capitale di terzi. Pertanto, chi legge i contenuti del sito riconosce la propria esclusiva responsabilità delle eventuali e successive azioni. Le informazioni finanziarie presenti nascono da conoscenze ed esperienze personali degli autori, che conducono inevitabilmente a valutazioni strettamente soggettive, parziali e discrezionali. Tutti i contenuti sono quindi passibili di errori di interpretazione e valutazione, come avviene per qualsiasi opinione personale. È possibile che chi scrive sia direttamente interessato in qualità di risparmiatore privato all’andamento dei valori mobiliari trattati in questo sito e svolga attività di trading o investimento in proprio sugli stessi strumenti citati, e quindi si trovi in conflitto di interesse con i lettori. Si ricorda che i rischi di perdite legati all’attività di trading possono essere molto elevati e arrivare ad azzerare il capitale impiegato. L’investitore deve considerare attentamente i rischi inerenti all’attività di trading e investimento alla luce della propria situazione finanziaria. Infine, si precisa che questo sito internet non rappresenta una testata giornalistica ai sensi della L. 62/2001 poiché viene aggiornato senza alcuna periodicità. Riteniamo che le immagini utilizzate a corredo dei post siano di pubblico dominio. Qualora invece dovessero essere coperte da diritti siete pregati di avvertirci (info@investireinmegatrend.it) e provvederemo a rimuoverle immediatamente.