Indice

E’ disponibile il numero di febbraio del report “La Ruota dei mercati – Analisi Intermarket mensile“, al solito prezzo di 61 euro (iva inclusa) abbinato al servizio di email quotidiana “Liberi Pensieri di Trading”.

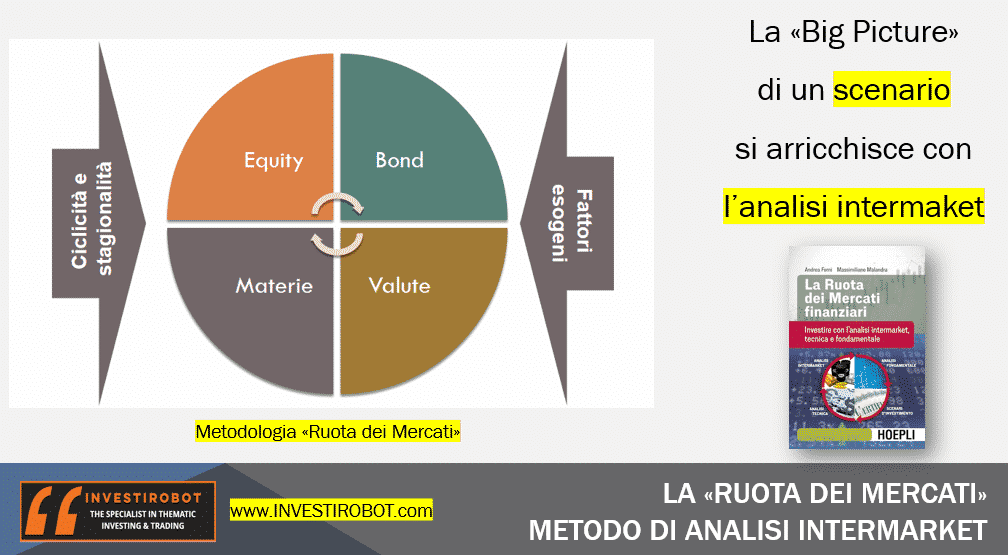

Con 89 slides e 90 minuti di video-analisi il report permette di avere una “Big Picture” della situazione economico-finanziaria e dei principali mercati azionari, obbligazionari, valutari e delle materie prime.

Inoltre, compreso nel prezzo del report c’è il servizio di educazione finanziaria “Liberi pensieri di Trading” con l’invio giornaliero di un’email da lunedì a venerdì (per il mese di riferimento del report acquistato) con le mie note sull’evoluzione del mercato, analisi di indici e titoli e tante idee di approfondimento tratte dal mio personale Diario di Trading.

L’Executive Summary del report

Qui sotto trovi l’Executive Summary del report di febbraio che descrive lo scenario in cui ci troviamo. Uno scenario alquanto complesso, mutevole e rischioso:

- Il mese di gennaio sui mercati finanziari europei e americani conferma la forte decorrelazione tra l’andamento delle Borse che in tre mesi di rally hanno raggiunto nuovi massimi storici e la situazione di crisi che viene percepita da grande parte della popolazione occidentale. Iniziando dalla crisi geopolitica che a gennaio vede tre fronti di guerra calda dove sono coinvolti indirettamente Stati Uniti e Unione Europea: Ucraina, Gaza e Mar Rosso meridionale. Quest’ultimo fronte caldo inizia ad avere effetto sulla logistica internazionale, rallentando l’approvvigionamento di merci e aumentando i costi di trasporto. Oltre ai tre fronti caldi resta da monitorare il fronte freddo nel Mare Cinese meridionale dopo l’elezione presidenziale a Taiwan che ha visto vincere il partito indipendentista a cui sono seguite le minacce di unificazione da parte della Cina. Restando in Asia, l’anno si apre molto male per il Dragone, ancora in crisi dopo lo scoppio della bolla del settore immobiliare e il fallimento della società Evergrande, e per molte delle principali potenze asiatiche. Nel contesto dell’Asia-Pacifico svetta l’India che sta rapidamente prendendo il posto della Cina come «motore» di sviluppo dell’area che per le stime del Fondo Monetario Internazionale trainerà la crescita globale nel 2024 con una crescita del PIL del 5,2% (contro un misero 0,9% dell’Eurozona). Il Giappone fa storia a sé, con la banca centrale che continua nella politica monetaria espansiva che da un lato deprime la valuta locale e dall’altro lato spinge la Borsa del Sol levante verso i massimi storici di 30 anni fa. Il mondo sta cambiando e un Nuovo Ordine Mondiale si sta sviluppando anche grazie a una classe media e medio/alta emergente nei Paesi componenti i BRICS+. A questa parte del mondo in forte espansione possiamo già oggi associare il Continente Africano, che sta diventando sempre più di interesse non solo per gli investitori ma anche per i Paesi membri dell’Unione Europea. Ne è la prova anche il recente vertice di Roma nell’ambito del Piano Mattei per l’Africa voluto dall’Italia. Certo, una goccia nel mare se si pensa all’influenza che hanno Cina, Russia e Turchia nel continente africano. Restando in Europa, i venti di crisi ignorati dai mercati finanziari sono invece ben visibili sulle strade di Francia, Germania (già in recessione), Belgio, Polonia e Italia che sono sempre più cinte d’assedio dai trattori degli agricoltori europei che non riescono più a fare quadrare i conti tra inflazione, nuovi requisiti imposti dal Green Deal e prezzi di vendita dettati dalle grandi multinazionali e catene della GDO.

- La buona notizia è data dalla discesa rapida dell’inflazione sia in Europa, sia soprattutto negli Stati Uniti, che ha portato le Banche Centrali alla decisione di non alzare ulteriormente i tassi di riferimento e di attendere i prossimi mesi per decidere cosa fare. Si naviga a vista, ma le attese sono per l’inizio di una politica di riduzione dei tassi. Questo aiuterebbe la ripresa economica, più delle piccole e medie imprese che delle grandi, ma potrebbe danneggiare il settore bancario che finora è stato uno dei leader del rialzo dei mercati azionari europei. Parlando di settore bancario, una nota di attenzione va alla situazione di crisi delle banche regionali statunitensi portata in luce dal caso della New York Community Bancorp (che aveva rilevato quote della Signature Bank fallita a marzo 2023). C’è il rischio di un contagio esteso a tutto il settore bancario americano? O peggio anche al resto del mondo occidentale?

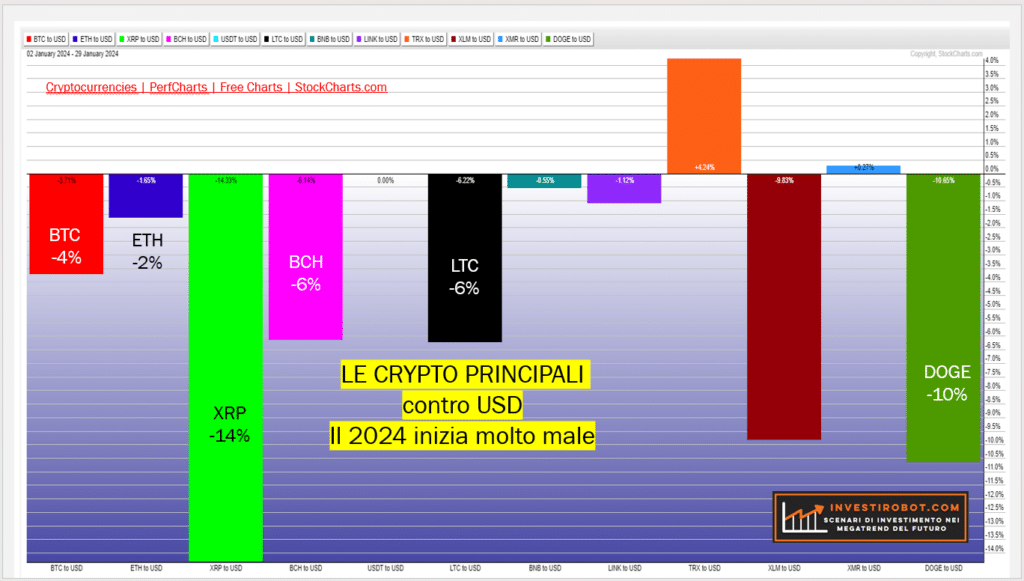

- Mentre le banche europee raccolgono i frutti della politica monetaria restrittiva, il settore delle criptovalute vede una nuova gigantesca truffa che ha mietuto migliaia di vittime accecate dalla bramosia di guadagnare un favoloso 10% al mese senza nulla fare. Purtroppo stavolta i truffatori e i truffati sono italiani. A parte le truffe, le criptovalute da inizio anno stanno scontentando gli investitori con performance negative, dopo un 2023 in grade spolvero. Cosa succede?

- Mentre l’intelligenza umana mostra i suoi limiti di fronte alla cupidigia, l’Intelligenza Artificiale sembra non avere limiti e pervade ogni settore dell’economia e satura le prime pagine dei giornali e i titoli dei telegiornali, mentre nuove metodologie di valutazione dei titoli tecnologici vengono proposte dagli esperti. Tutto già visto, sentito e vissuto da chi scrive tra la fine degli Anni Novanta e l’inizio del Duemila. Allora si chiamava «la febbre delle Dot.com». Vediamo se finirà in una grande bolla che ripulirà il mercato dagli eccessi.

- Rally dei mercati, febbre per l’Intelligenza Artificiale, bramosia di ricchezza, stanno portando molti titoli azionari e molti indici su nuovi massimi ma con vette di iper-comprato e iper-estensione difficili da mantenere senza una sana correzione tecnica. Il sentiment degli operatori è di «Estrema Avidità» con indici di sentiment che hanno raggiunto livelli che non vedevamo da anni. Una lettura «contrarian» è quindi doverosa, così come è consigliabile procedere con molta, molta cautela. Prudenza è la parola chiave per questo inizio d’anno.

Il grafico del mese

Questo è un esempio di slide di analisi legata a una notizia recente che trovate nel report. Chi ha i capelli bianchi come me e ha lavorato da almeno due decenni sui mercati finanziari si ricorderà lo spedizioniere americano Federal Express, che aveva la simpatica e utile caratteristica di anticipare l’andamento dell’economia, ed era un leading indicator nei “punti di svolta” del mercato. Oggi oltre a FedEx ci sono tanti altri operatori di logistica che hanno la stessa proprietà. Qui vediamo il titolo UPS, compagnia di trasporti logistici internazionale, balzato agli onori della cronaca per i 12.000 licenziamenti di settimana scorsa. Il grafico parte dal 1999 e mostra che importanti ribassi dai massimi del titolo anticipano di qualche mese la Bolla dei titoli Internet (2000), la crisi finanziaria globale (2008) e la pandemia del 2020. Sarà così anche questa volta?

La curiosità del mese

Qui sotto vediamo una panoramica delle performance delle cryptovalute, che da inizio anno sono in gran parte negative. Se il 2023 è stato uno dei migliori anni per le cripto, l’inizio del 2024 non promette bene. Mancano però 11 mesi alla fine ed è difficile fare previsioni. Crypto su o Crypto giù? Vedremo!

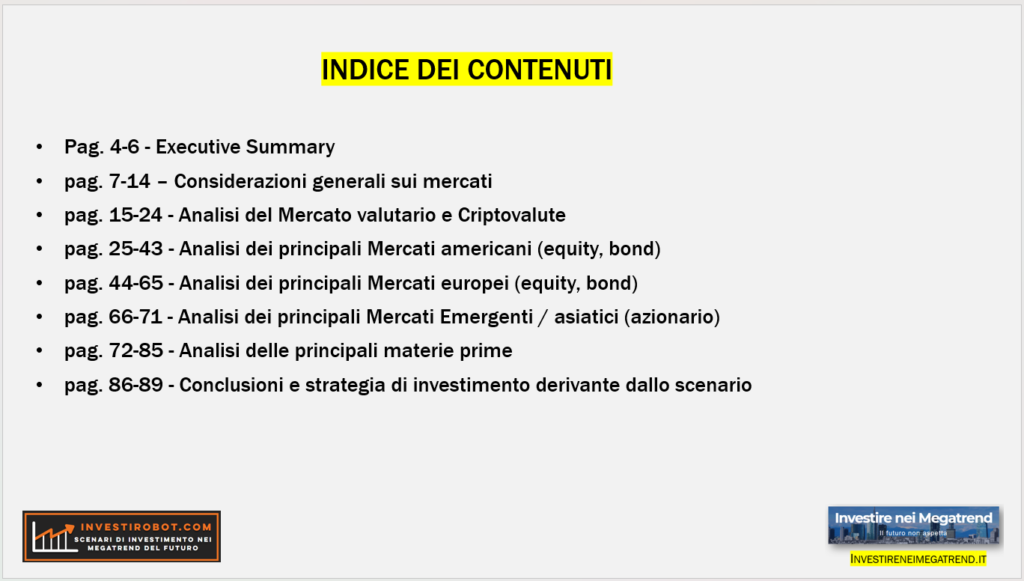

Indice dei contenuti

Qui sotto l’indice dei contenuti del report intermarket di questo mese. Tutti gli strumenti finanziari sono analizzati con i grafici di lunghissimo termine a candele trimestrali e a un mese, e grafici di breve termine con candele settimanali secondo quanto spiegato nei modelli di analisi del libro “La Ruota dei Mercati Finanziari“.

Strumenti finanziari analizzati in questo report

- Valute: Dollar Index, EUR/USD, EUR/CHF, GBP/USD, USD/JPN, AUD/USD, Bitcoin, performance delle principali crytovalute

- Mercati USA: Indici di sentiment, Total World Stock Index, S&P500 Index, Nasdaq100 Index, DJ Industrial Index, Russell2000 Index, 12 settori economici del S&P 500, Analisi ciclica degli indici azionari, T-NOTE decennale e suo rendimento, curva dei rendimenti USA a 2, 5, 10 e 30 anni.

- Mercati EU: Indici di sentiment, Eurostoxx50 Index, Eurostoxx600 Index, DAX Index, CAC40 Index, FTSE100 Index, Swiss SMI20, FTSE Mib Index, Analisi ciclica degli indici azionari, 16 settori economici dell’Eurostoxx600 (con ETF Lyxor), BTP decennale e suo rendimento, BUND decennale e suo rendimento.

- Mercati EMG: Sensex Index, Shanghai Index, Nikkei225 Index, Bovespa Index, ETF delle valute EMG e ETF dei mercati EMG.

- Commodity: CRB Index, Crude Oil, Natural Gas, Rame, Oro, Argento, Soia, Animali da carne, Uranio.

- Dati economici: Crescita del PIL, Inflazione, stato dell’economia europea con dati Eurostat, decisione delle banche centrali in materia di tassi e liquidità.

- Indici di Forza Relativa e Indici di Correlazione tra gli strumenti finanziari elencati sopra.

Come acquistare il report, pagarlo ed avere fattura

Per acquistare il report basta andare sulla piattaforma di e-commerce Gumroad.com cliccando su questo link: https://investirobot.gumroad.com/l/intermarket022024 o sul bottone qui sotto.

Il pagamento online con carta di credito o PayPal è sicuro e veloce. Potrete immediatamente accedere al report scaricabile in formato pdf e allo streaming della video-analisi. Chi ha bisogno di fattura europea può stamparla dopo l’acquisto, quando il sistema nella schermata di “Checkout” vi chiede “Hai bisogno di fattura? Crea”.

PER INVECE CHI AVESSE BISOGNO DI FATTURA ITALIANA (O E’ IN REGIME FORFETTARIO) e vuole pagare con bonifico bancario può mandarmi una EMAIL A INFO@INVESTIRENEIMEGATREND.IT. Al ricevimento del pagamento verrà inviato un codice di accesso al prodotto.

L’analisi intermarket cos’è e perché è vincente

L’approfondimento Intermarket mensile viene sviluppato attraverso il mio modello di analisi Intermarket “Ruota dei Mercati” (spiegato nel libro omonimo in dettaglio e in questo video su Youtube in sintesi) che unisce aspetti economici, macro-economici, tecnici ci permette di dare una risposta.

DISCLAIMER: Tutti i contenuti di questo sito non intendono in alcun modo costituire sollecitazione al pubblico risparmio oppure consulenza all’investimento in titoli azionari, contratti future, opzioni, fondi comuni o in qualsiasi altro strumento finanziario. L’attività del sito non costituisce consulenza personalizzata così come indicato dal D.Lgs. 58/98, così come modificato dal successivo D.Lgs. 167/2007. Chi scrive non conosce le caratteristiche personali di nessuno dei lettori, in specie flussi reddituali, capacità a sostenere perdite, consistenza patrimoniale. Tutti i contenuti del sito hanno solo scopi didattici, educativi e informativi. Gli argomenti riguardano l’analisi fondamentale e tecnica, i commenti sui mercati, la casistica operativa, piani di trading, ecc., ma non forniscono segnali di acquisto o vendita sui vari strumenti finanziari, né indicazioni per la gestione diretta o indiretta del capitale di terzi. Pertanto, chi legge i contenuti del sito riconosce la propria esclusiva responsabilità delle eventuali e successive azioni. Le informazioni finanziarie presenti nascono da conoscenze ed esperienze personali degli autori, che conducono inevitabilmente a valutazioni strettamente soggettive, parziali e discrezionali. Tutti i contenuti sono quindi passibili di errori di interpretazione e valutazione, come avviene per qualsiasi opinione personale. È possibile che chi scrive sia direttamente interessato in qualità di risparmiatore privato all’andamento dei valori mobiliari trattati in questo sito e svolga attività di trading o investimento in proprio sugli stessi strumenti citati, e quindi si trovi in conflitto di interesse con i lettori. Si ricorda che i rischi di perdite legati all’attività di trading possono essere molto elevati e arrivare ad azzerare il capitale impiegato. L’investitore deve considerare attentamente i rischi inerenti all’attività di trading e investimento alla luce della propria situazione finanziaria. Infine, si precisa che questo sito internet non rappresenta una testata giornalistica ai sensi della L. 62/2001 poiché viene aggiornato senza alcuna periodicità. Riteniamo che le immagini utilizzate a corredo dei post siano di pubblico dominio. Qualora invece dovessero essere coperte da diritti siete pregati di avvertirci (info@investireinmegatrend.it) e provvederemo a rimuoverle immediatamente.