Li hanno battezzati i “Magnifici 7”, i sette titoli (Apple, Alphabet, Amazon, Meta, Microsoft, Nvidia e Tesla) che hanno trainato Wall Street nel 2023. La performance dell’S&P500 è dipesa quasi unicamente da queste sette azioni che col passare dei mesi hanno anche progressivamente aumentato il proprio peso nell’indice (e quindi obbligato gli Etf ad acquistarne sempre di più), in una spirale che non si è ancora arrestata.

Sarà così anche quest’anno? Domanda importante perché significa che la diversificazione in un portafoglio sarebbe inutile senza questi titoli…. In questo intervento la riflessione di Raheel Siddiqui, Senior Investment Strategist, Neuberger Berman.

Nel 2023 le blue chip tecnologiche hanno ottenuto risultati impressionanti. Ma le buone notizie, a nostro avviso, sembrano già prezzate.

Invidiati dal resto dell’S&P 500, lo scorso anno i “magnifici Sette”, Apple, Alphabet, Amazon, Meta, Microsoft, Nvidia e Tesla, hanno registrato una corsa straordinaria. Nei sette anni precedenti alla pandemia, il loro fatturato complessivo è cresciuto del 15% annuo composto, contro il 2% del resto dell’indice. Dal 2020, queste società hanno aumentato le vendite del 16% all’anno. Ma la nostra sensazione è che la situazione possa cambiare nel 2024, quando nomi con valutazioni meno ottimistiche potrebbero incontrare il favore degli investitori.

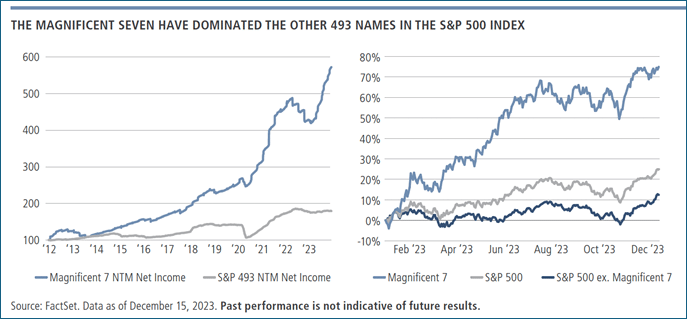

Anche in un contesto di crescita difficile, lo scorso anno questi pesi massimi hanno ottenuto risultati impressionanti: Il loro utile netto è cresciuto del 34% rispetto all’1% degli altri 493 titoli dell’S&P 500 (a sinistra nella figura sotto), mentre il loro multiplo p/e complessivo è aumentato del 30% rispetto al 9% di tutti gli altri. Come gruppo, i “magnifici sette” hanno generato un ritorno annuale del 75% rispetto al 25% dell’S&P 500; senza il loro contributo, l’indice più ampio sarebbe cresciuto solo del 12% (qui sotto nella figura).

L’influenza delle Big Tech sulla performance del settore è stata evidente. Senza questi sette nomi, il settore tecnologico avrebbe guadagnato solo il 15% anziché il 50%, il settore Communication Services il 7% contro il 50% e il settore Consumer Discretionary il 6% contro il 33%.

L’influenza di queste società si estende anche oltre i confini nazionali. Il peso delle azioni statunitensi nell’indice MSCI ACWI ha toccato il massimo storico del 63% rispetto al 46% del 2013. Di conseguenza, oggi il peso degli Stati Uniti è pari a 1,7 volte il peso del resto del mondo complessivamente considerato; senza i “magnifici sette”, la cifra sarebbe un più modesto 1,2. Meno considerato, forse, è il fatto che metà di questo spostamento è dovuto al rialzo delle blue chip tecnologiche! A nostro avviso, una simile riduzione della diversificazione geografica dell’indice potrebbe avere implicazioni a lungo termine per l’asset allocation e la gestione del rischio. Nonostante i risultati ottenuti, tuttavia, temiamo che quest’anno i “magnifici sette” possano incontrare venti contrari.

In primo luogo, le valutazioni ci sembrano precarie. Questo gruppo, che oggi rappresenta più di un quarto dell’S&P 500, è più caro del 42% circa, anche dopo un adeguamento che tenga conto della loro maggiore profittabilità rispetto al resto dell’indice. Un simile livello potrebbe rendere i “magnifici sette” potenzialmente vulnerabili anche a piccoli incidenti di percorso, soprattutto se si considera che stanno già prezzando una crescita annua degli utili del 33% fino al 2025.

In secondo luogo, queste società potrebbero rivelarsi più cicliche del previsto. Questi colossi sono spesso considerati difensivi, dato che i loro prodotti guidano l’incessante modernizzazione della società e che presentano anche bilanci solidi e margini di profitto relativamente elevati e stabili. Mentre negli ultimi tre anni il beta degli utili rispetto al Pil nominale è stato inferiore del 30% rispetto al resto dell’S&P 500, il beta dei loro prezzi, pari a 1,4, è stato invece superiore del 50% rispetto al resto dell’S&P 500.

Riteniamo infine che i ritorni dei prezzi dei “magnifici sette” siano altamente correlati tra loro, il che significa che detenerli in portafoglio come gruppo potrebbe comportare un rischio aggiuntivo piuttosto che una diversificazione. Dal 2017, la correlazione media a coppie dei “magnifici sette” è stata del 55%, ovvero il 70% in più rispetto al resto dei 493 titoli dell’S&P 500.

Alla luce del loro ruolo, prevediamo che i “magnifici sette” continueranno a influenzare le performance dei gestori attivi nel 2024. Gli investitori farebbero bene a procedere con cautela.