Di rame non se ne può fare a meno. Storicamente veniva definito il “metallo con il PhD in economia” per la sua forte correlazione con i cicli economici, visti i suoi usi nell’edilizia e nelle attività industriali. Dopo qualche anno di scarso interesse, il rame è però tornato di estrema attualità visto che è il metallo indispensabile per la transizione green. E di conseguenza l’attenzione rimane alta. Marco Mencini, Head of Research di Plenisfer Investments SGR, delinea l’outlook della casa in questo intervento.

L’indice Basic Resources Europe, che include i principali operatori minerari quotati, lo scorso dicembre quotava ai livelli minimi registrati negli ultimi vent’anni rispetto all’MSCI World. Un dato sorprendente, se si considera che alcuni metalli sono essenziali nei processi di elettrificazione e che tale processo è al centro della transizione energetica, nuovo driver strutturale della domanda di alcuni metalli nel lungo periodo.

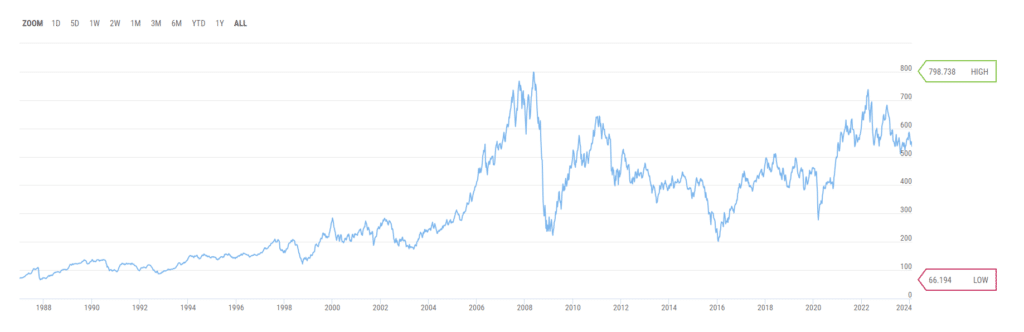

Tra questi metalli figura certamente il rame. Oggi quota a circa $ 8400 a tonnellata, in calo di circa l’11% rispetto a 12 mesi fa.

Il rame ha scontato gli effetti della mancata ripartenza strutturale dell’economia cinese – in particolare del settore Real Estate locale – che tradizionalmente rappresenta fino al 50% della sua domanda globale. D’altra parte, il 2023 ha visto un sostanziale equilibrio tra domanda e offerta di rame, con conseguente compressione dei prezzi.

Il 2024 si è aperto con un deciso cambio di scenario: se fino a poche settimane fa, nonostante una domanda attesa in crescita, si stimava che l’anno in corso sarebbe stato l’ultimo caratterizzato da eccesso di offerta, oggi il 2024 si candida ad essere il primo anno di deficit dell’offerta di rame.

Si sono, infatti, nel frattempo materializzate crescenti problematiche sul fronte della produzione.

Tutti i grandi produttori, hanno rivisto al ribasso le proprie guidance per il 2024. Panama First Quantum gestiva la quinta miniera al mondo per rame estratto: dopo una lunga trattativa che ha portato al rinnovo della concessione, quest’ultima è stata cancellata dal Governo, caso unico e senza precedenti nella storia moderna. Anglo American ha tagliato la produzione del 20% di tutti i metalli, dal rame al palladio, a causa dell’aumento dei costi di estrazione e di complessità connesse ai processi produttivi e alla loro sostenibilità, scelta simile a quella annunciata da Escondida in Cile (-10%)

In questo delicato contesto, il deficit del 2024 potrebbe peraltro crescere velocemente nell’ipotesi in cui il mercato cinese tornasse ad alimentare maggiormente la domanda o in presenza di ripresa del ciclo economico. La crescita della domanda di materie prime rilevanti, come il rame, è infatti fortemente correlata alla crescita globale del PIL nel lungo periodo: ipotizzando una crescita del PIL globale del 2%, Wood Mac stima che la domanda di rame potrebbe crescere di oltre il 4% all’anno per il prossimo decennio.

Guardando oltre il 2024, in Plenisfer pensiamo che l’offerta di rame sia destinata a rimanere limitata a causa principalmente di complessità e rischi connessi all’avvio di nuovi progetti di estrazione e al basso ritorno atteso sull’investimento necessario ad avviarle.

Tra i fattori di rischio, basti citare l’incertezza – politica, regolatoria e fiscale – che caratterizza i Paesi dove tipicamente si trovano i siti di estrazione (dalla Repubblica Del Congo al Perù), che spesso soffrono anche della mancanza di infrastrutture adeguate (acqua, energia, trasporti), e i crescenti vincoli, soprattutto sul fronte ESG.

In particolare, l’ESG è diventato una priorità assoluta nel settore: l’industria mineraria ha un passato di problemi ambientali (“E”), difficili relazioni con le comunità locali (“S”) e questioni di governance aziendale (“G”). L’industria si è concentrata per anni sul miglioramento delle performance legate all’ESG, lavorando per la riduzione dell’impatto ambientale delle operazioni di estrazione e lavorazione, e investendo nelle comunità locali dei distretti minerari. E oggi l’industria mineraria è percepita come parte della soluzione ESG, poiché fornisce i minerali necessari per la transizione energetica.

Guardando alla sostenibilità finanziaria dei progetti, va sottolineato che l’avvio di un nuovo sito di estrazione non genera alcun beneficio di cassa per anni e riduce la capacità di restituire capitale agli azionisti. L’aumento di costi e tempi per realizzare nuove miniere hanno aumentato il prezzo target del rame necessario a generare un rendimento superiore al tipico tasso del 15%: il prezzo target è oggi pari a 12/13.000 dollari a tonnellata, valore ben lontano dalle attuali quotazioni. Con l’attuale prezzo del rame, è probabile che le società preferiranno continuare ad utilizzare i flussi di cassa per offrire ritorno sul capitale piuttosto che per investimenti in nuove miniere.

Solo un aumento dei prezzi potrà convincere le società ad avviare nuovi progetti, necessari a soddisfare la crescente domanda di rame: ma il prezzo dovrà salire in modo strutturale, oltre che sostanziale, per incentivare l’offerta o disincentivare la domanda, in modo che il mercato si equilibri.

Il prezzo è quindi il meccanismo in grado correggere l’attuale squilibrio strutturale di mercato: in Plenisfer ci aspettiamo che possa avere alti e bassi ciclici, ma sia destinato a salire nel lungo periodo fino al prezzo target di $ 12/13.000 dollari a tonnellata e restiamo quindi positivi sulle prospettive di questa materia prima strategica.

TI PIACE IL SITO e il suo DATABASE?

Se ti piace il sito e lo trovi utile, prima di continuare la lettura, aiutaci in questo progetto di educazione finanziaria con una piccola donazione per coprire le spese di gestione e mantenere il sito senza pubblicità. Clicca sul bottone o su questo link. GRAZIE!