Come si stanno muovendo le banche centrali in questa fase? Ospitiamo qui di seguito l’interessante analisi dei mercati di Edoardo Fusco Femiano, fondatore di DLD Capital SCF.

Guardando alla settimana che si è appena conclusa, possiamo tranquillamente affermare che Il meeting della Fed, previsto per il mercoledì di questa settimana, è uno dei più complessi della sua storia recente.

Gli accadimenti degli ultimi sette giorni, su tutti il fallimento di due banche americane e la crisi conclamata di Credit Suisse, ci hanno riportato indietro a tempi di cui, almeno chi vi scrive, non potrà mai perdere la memoria. Parimenti, è di tutta evidenza che questi due eventi segnalano un problema di stabilità del sistema finanziario e la sensazione è che, anche per i mercati finanziari, il momento decisivo di questo ciclo si stia rapidamente avvicinando.

Fonte: CNBC, AP News

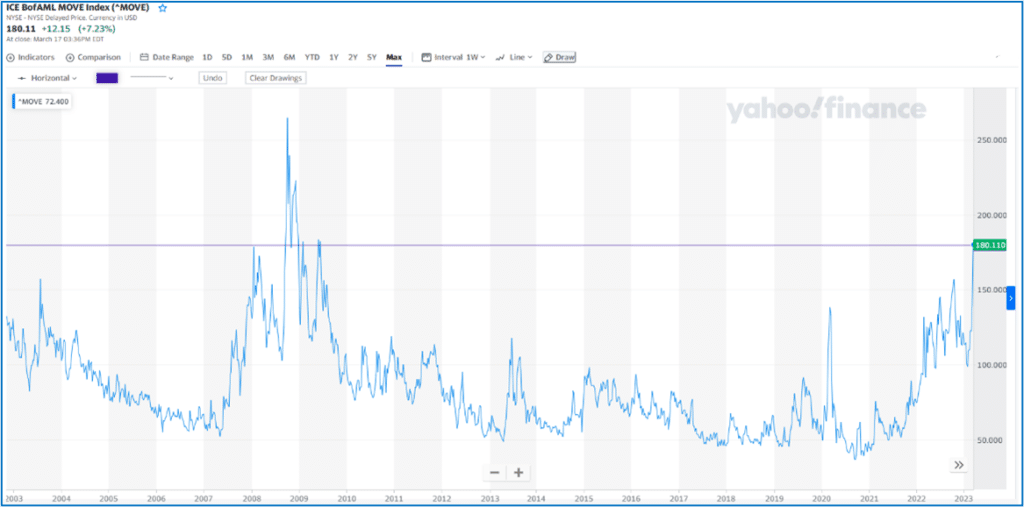

Come sempre, i numeri parlano il linguaggio della verità e i livelli di volatilità toccati dal MOVE, l’indice che misura la volatilità sui Treasuries USA, descrivono al meglio uno stato di tensione sul comparto del credito che non osservavamo dal 2008 – 2009.

Fonte: ICE BofAML Move Index (2001-2023)

La volatilità sul mercato del credito evidenzia una fragilità dello stesso e ha una sola origine: la rapidità di questo ciclo di rialzo dei tassi d’interesse.

Quanto sta accadendo era atteso e non può essere considerato una sorpresa: economie indebitate come quelle occidentali hanno dei limiti quanto a capacità di assorbire un alto costo del denaro. I banchieri centrali, senza mai dirlo esplicitamente, hanno scelto la politica dell’“andare avanti fino a che qualcosa non si rompe”: ora qualcosa si è rotto e non riconoscere questo mutato stato di cose potrebbe essere un errore molto doloroso.

Dopo gli ultimi eventi, le banche centrali si trovano oggi nella condizione di dover scegliere tra lotta all’inflazione e stabilità del sistema finanziario: sarà quindi fondamentale che le scelte siano ponderate, in funzione della ricerca del minore dei due mali, poiché entrambi gli obiettivi non possono essere perseguiti con lo stesso successo.

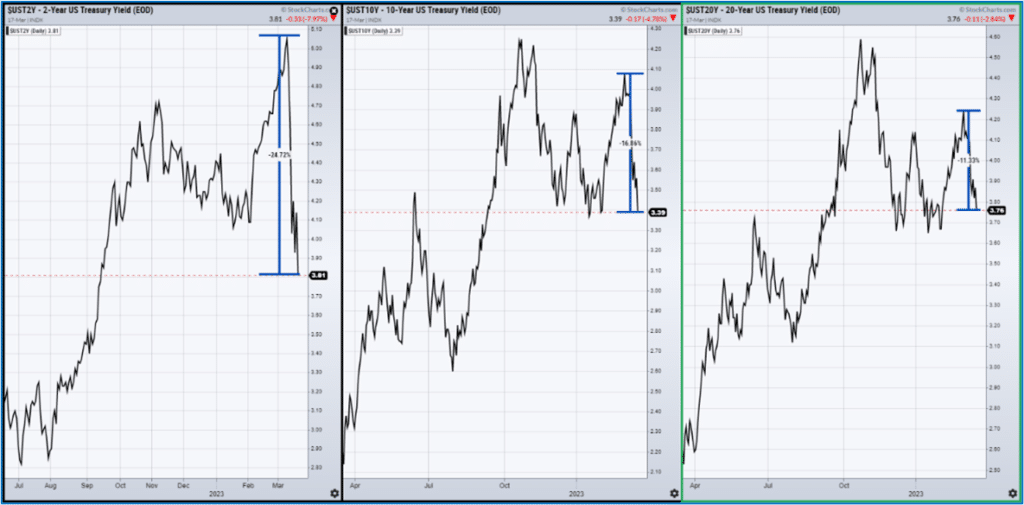

Sul piano di quanto abbiamo osservato sui mercati, al netto del ritorno della volatilità, è evidente come l’intervento della Fed, a protezione dei correntisti di Silicon Valley Bank, sia stato interpretato dal mercato come un segnale di disponibilità della banca centrale nel fornire liquidità al sistema. In ragione di ciò, già nelle prime ore di contrattazione di lunedì, abbiamo assistito ad una forte compressione dei rendimenti obbligazionari, con effetti positivi soprattutto sui c.d. safe assets, come i Treasuries e i Bund.

Fonte: 2,10,20Y US Treasury Yield (2022-2023)

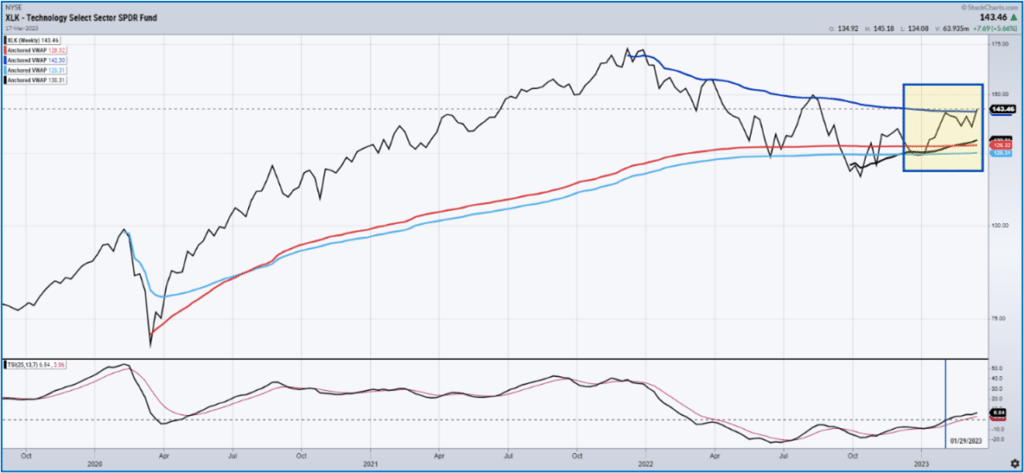

In aggiunta il mercato oggi sconta al 61,3% un aumento dei Fed Funds per soli 25 punti base, nella riunione di politica monetaria della giornata di mercoledì. L’effetto legato al cambio di aspettative non si esaurito sul comparto obbligazionario ma è andato allargandosi anche alla parte growth dell’azionario, con il risultato che il Nasdaq è stato l’indice con la miglior performance relativa della settimana. In particolare, il quadro tecnico sul comparto tecnologico è migliorato sensibilmente.

Fonte: Technology Select Sector SPDR Fund (2020-2023)

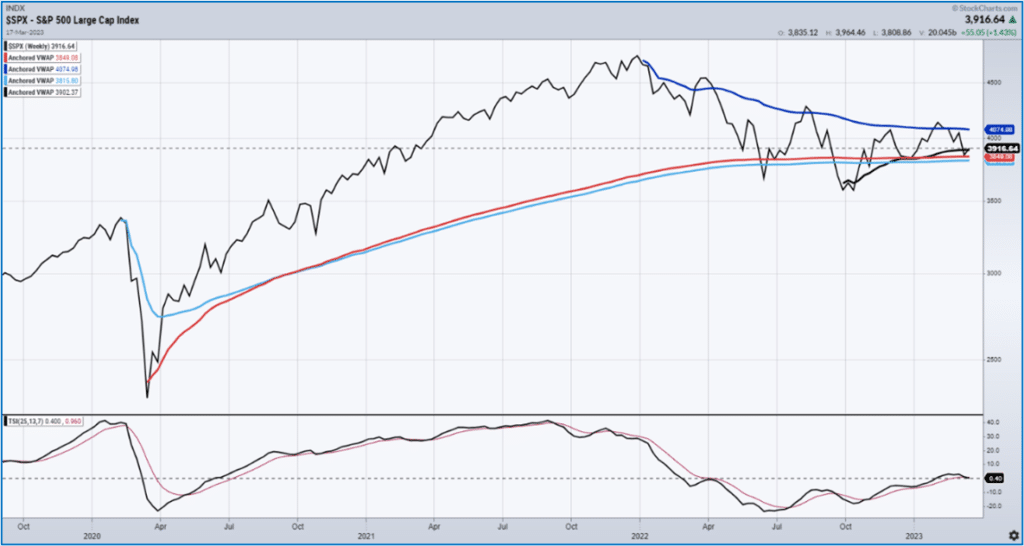

Purtroppo, le indicazioni costruttive sul mercato azionario si esauriscono qui. L’S&P500 ha chiuso la settimana in positivo ma nel complesso restiamo su livelli molto significativi ma fragili per l’indice, nel range 3700-3900 punti.

Fonte: S&P500 Large Cap Index (2020-2023)

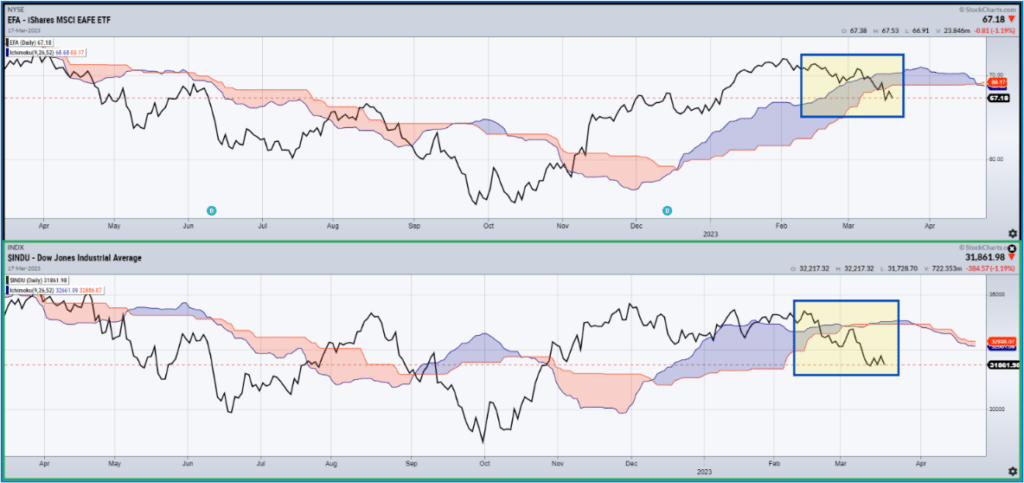

In aggiunta, anche il comparto azionario internazionale e il comparto value USA sono tornati in correzione, come evidenzia la perdita di livelli significativi di prezzo, contenuti all’interno del cloud azzurro (Ichimoku).

Fonte: IShares MSCI EAFE ETF; Dow Jones Industrial Average (2022-2023)

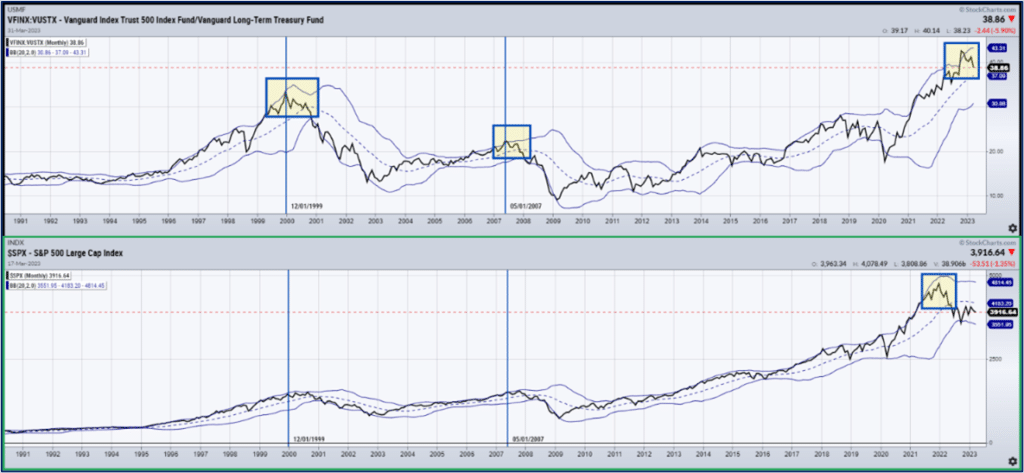

In un simile contesto, e in presenza di variabili esogene difficilmente determinabili (cambio di politica monetaria, nuove fragilità del sistema finanziario, inflazione persistente) è fondamentale sottolineare come il quadro sui mercati finanziari sia oggi particolarmente fragile. In particolare, la domanda delle domande è: come reagirebbero i mercati ad un pivot di politica monetaria, in presenza di un mutato scenario di fondo? Una risposta, anche solo in chiave probabilistica, non sarebbe verosimile ma alcune considerazioni possono esserci d’aiuto.

In un quadro in cui l’inflazione continua a restare persistente, sia pur in calo negli Stati Uniti, un’inversione di rotta da parte delle banche centrali potrebbe decisamente spaventare il mercato. In ragione di ciò, la revisione al ribasso delle stime sul prossimo rialzo dei tassi Fed ha dato vita ad un significativo rally della componente obbligazionaria, soprattutto governativa, ed un indebolimento significativo di quella azionaria.

Questo genere di dinamica (sovra-performance dell’obbligazionario governativo rispetto all’azionario) non si è osservata recentemente ma è tipica di alcune fasi di sell-off (2020) o di correzione generalizzata del mercato azionario (2002 e 2008) ed è associata a inversione di politica monetaria delle banche centrali. È decisamente presto per estrarre una linea di tendenza da quanto osservato nel corso dell’ultima settimana ma è anche vero che le banche centrali sembrano oggi più vicine ad un pivot di politica monetaria rispetto a quanto pensavamo anche solo ad inizio mese.

Venendo alle conclusioni, quanto accaduto negli ultimi dieci giorni ha significativamente cambiato il quadro di fondo, sebbene non possiamo non rilevare che i mercati azionari si trovino in una fase di consolidamento che dura da circa un anno, con il solo S&P500 che negli ultimi undici mesi si è mosso nel range compreso tra 4.300 e 3.600. La notizia, se positiva o meno le verificheremo, è che presto usciremo da questo trading range e, come sempre accade, più lungo è il periodo di consolidamento, più direzionale sarà il movimento dei prezzi. Certamente, il grado di incertezza sui mercati è oggi decisamente superiore rispetto a poche settimane orsono e ciò non deve fare altro se non spingerci verso una gestione attenta delle posizioni, in funzione del contesto che si presenterà. Nel frattempo, nelle ultime settimane la decorrelazione azionario-obbligazionario è tornata a funzionare: questo è certamente un elemento di rassicurazione.

“Non operare mai in base ai tuoi semplici desideri.

Fallo senza controllare i dati ed è probabile che verrai spazzato via insieme al resto della massa.”(Jim Rogers)