Tra i report scritti nel corso di questo 2022, e che ricordo più frequentemente, quello del 18 aprile scorso, “Puoi scappare ma non nasconderti”, è forse il principale. In parte sarà stato per l’eloquenza del titolo, e le “relative” certezze che una simile affermazione porta con sé. Ancor di più, verosimilmente, era la coerenza degli elementi analizzati, tutti particolarmente allineati nell’indirizzare al ribasso le valutazioni per i prossimi mesi. Questi ultimi giorni di 2022 riportano, per la concomitanza dei messaggi che arrivano dai mercati finanziari, a considerazioni molto simili.

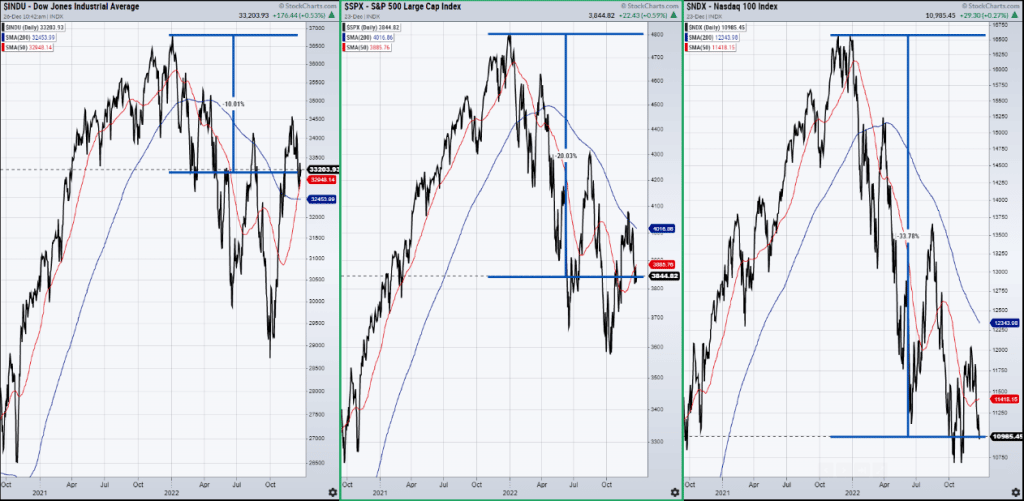

Partiamo quindi dal mercato azionario e da una sua visione d’insieme. La correzione sperimentata nel corso di questo 2022 ha assunto connotati storicamente molto particolari, se consideriamo che la flessione principale si è sperimentata sui mercati azionari americani, e non europei, e che la stessa è stata di dimensioni molto diverse tra il comparto value, esemplificato dal Dow Jones Industrial Average, e quello growth, rappresentato genericamente dal Nasdaq100.

Fonte: Down Jones Industrial Average, S&P500 Large Cap Index, Nasdaq100 (gennaio-dicembre 2022)

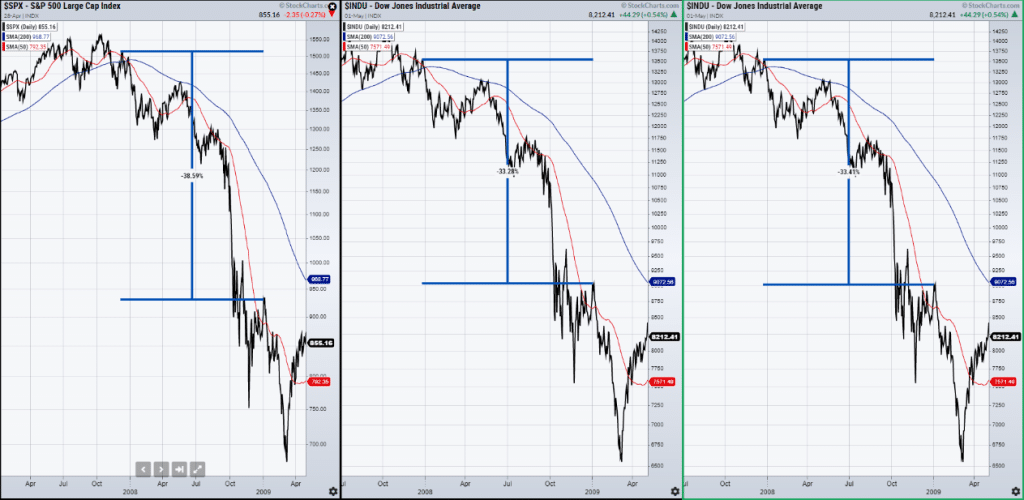

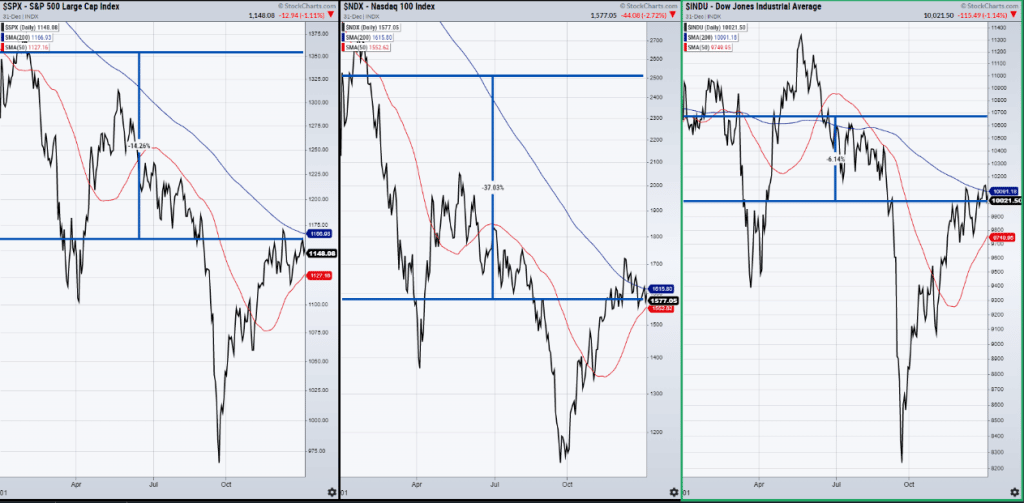

Come si inserisce questa correzione nel confronto con le storiche flessioni di inizio secolo, agli inizi degli anni 2001 e nel 2008?

Fonte: Down Jones Industrial Average, S&P500 Large Cap Index, Nasdaq100 (gennaio-dicembre 2008)

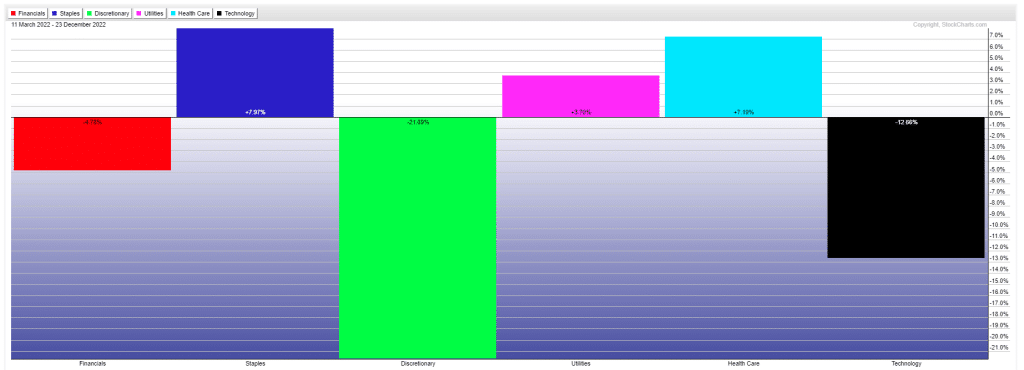

Nel confronto con il 2008, prima ancora della formazione del minimo di periodo nel marzo 2009, osserviamo come la flessione del 2022 assuma caratteristiche molto disomogenee tra le performance relative dei singoli settori rispetto al 2008: nel 2008 assistemmo ad un sell-off generalizzato mentre quest’anno la flessione è stata maggiormente legata a dinamiche settoriali.

Fonte: Down Jones Industrial Average, S&P500 Large Cap Index, Nasdaq100 (gennaio-dicembre 2001)

Diversamente, la flessione dell’anno 2002 presenta similitudini più marcate con quella del 2022, segnatamente nella sottoperformance relativa del Nasdaq100 rispetto all’S&P500.

Le ragioni di questa “distribuzione” nelle performance relative possono essere molte (dinamica dei tassi d’interesse, valutazioni relative, visibilità sugli utili aziendali) ma si tratta di un elemento di contesto di cui dovremo tenere conto nelle nostre scelte di portafoglio, segnatamente di sector allocation, presenti e future.

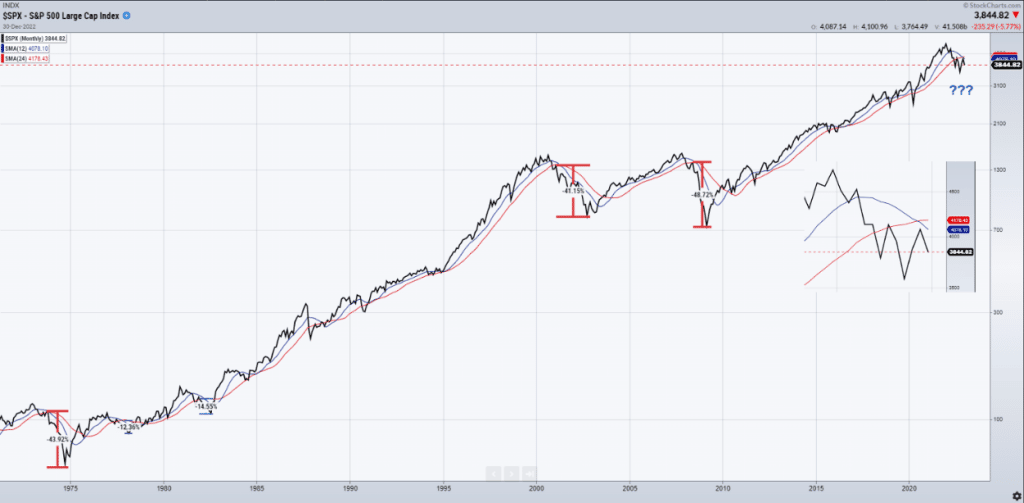

Restando sul quadro di contesto, ha certamente senso verificare che tipo di impostazione generale un anno come quello che si avvia alla conclusione lascia sul mercato nel suo complesso.

Fonte: S&P500 Large Cap Index (1970-2022)

Assumendo come riferimento l’S&P500, non possiamo non rilevare come, a seguito della flessione osservata negli ultimi dodici mesi, la media mobile a 12 mesi abbia incrociato al ribasso quella a 24 mesi. Questa circostanza si è verifica in sole altre cinque occasioni dal 1970 ad oggi: in tre di queste la flessione successiva dell’indice americano è stata superiore al 40%.

Questo genere di ricorrenza non vuole rappresentare nessuna assunzione rispetto al futuro prossimo dell’indice americano. Ciò detto, due considerazioni possono essere assunte come punto di partenza:

- con il passare del tempo, in assenza di segnali reali d’inversione, la fragilità dei mercati azionari è destinata ad aumentare e non a ridursi

- un’inversione di trend, quando avverrà, necessiterà di un tempo di sviluppo decisamente superiore a quello di una semplice correzione.

Entrando maggiormente nel dettaglio delle performance settoriali, possiamo osservare come, nelle ultime 200 sedute, il comparto tecnologico, insieme a quello dei consumer discretionary, è stato quello più colpito, mentre quello dei Consumer Staples è stato tra i più resilienti.

Fonte: Stockcharts

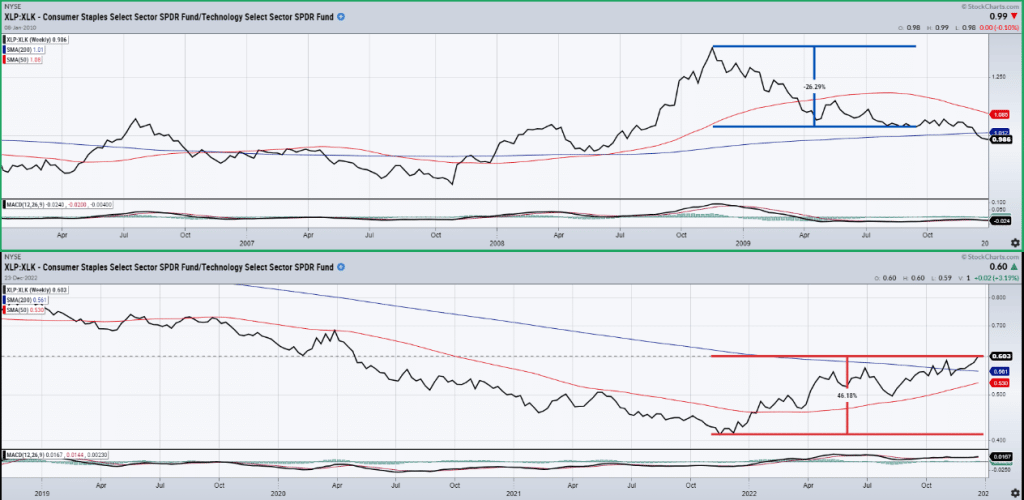

Chiaramente, la forza relativa tra i due settori premia il secondo. La domanda è: può la forza relativa tra questi due settori fornirci un’indicazione di sentiment circa la vicinanza o meno di un minimo significativo di mercato?

Fonte: Consumer Staples Select Sector SPDR / Technology Select Sector SPDR Fund (marzo 2007-Maggio 2009 e gennaio 2019-dicembre 2022)

Come osserviamo, in corrispondenza del minimo di marzo 2009, l’inversione della forza relativa tra Consumer Staples e Technology fu evidente: oggi non osserviamo nulla di simile in questo senso.

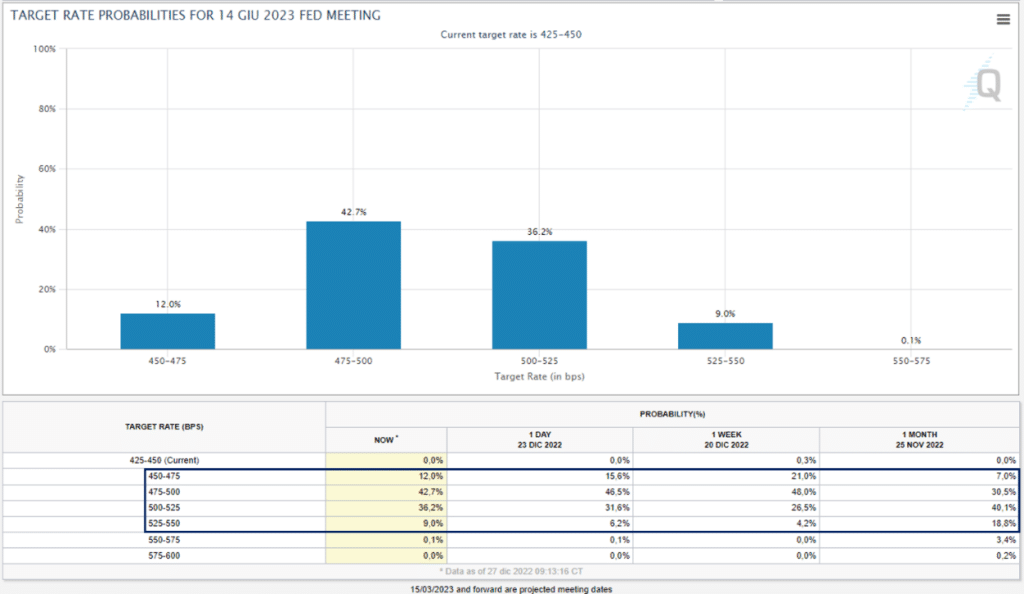

Un’ultima riflessione deve essere spesa sul comparto obbligazionario. Nelle scorse settimane abbiamo registrato come i dati sull’inflazione americana avessero “ancorato” le aspettative sui Fed Funds, per la riunione di giugno 2023, nel range compreso tra il 4,75% ed il 5,25%. È ancora così?

Fonte: FedWatchTool

Nel complesso le aspettative sono rimaste nel range precedentemente delineato. Tuttavia, le ultime riunioni di politica monetaria, tanto della BCE quanto delle Fed, hanno rimesso parzialmente in discussione le certezze delle ultime settimane. Come ha reagito il mercato obbligazionario?

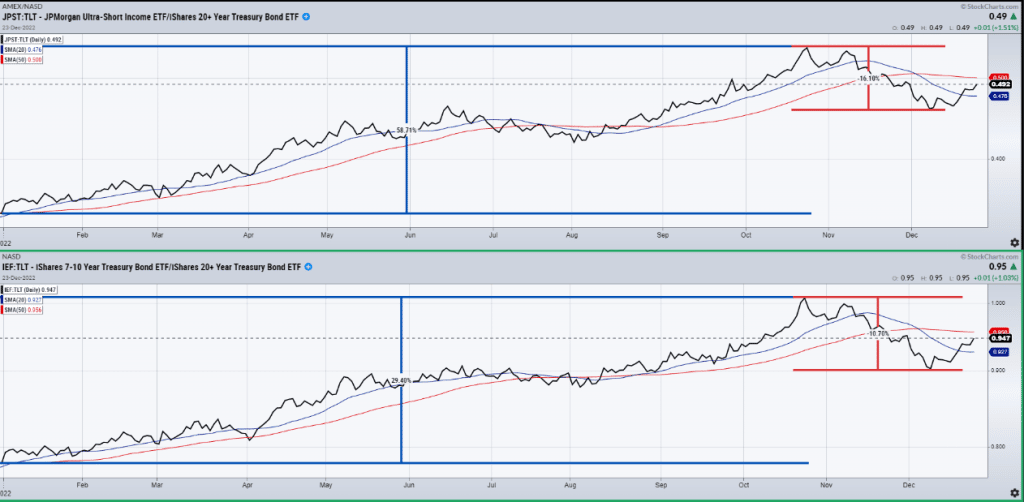

Nel complesso, il rimbalzo del mercato obbligazionario si è indebolito ma, in misura particolare, continuiamo ad osservare la sovraperformance relativa dei titoli relativi alla parte a breve della curva rispetto a quelli della curva a medio e a lungo termine.

In un quadro di tale incertezza dobbiamo partire da un assunto: storicamente, il mercato obbligazionario anticipa le dinamiche di quello azionario e nessun “minimo” del mercato obbligazionario può svilupparsi in una condizione di sovraperformance della parte a breve della curva rispetto a quella a medio lungo termine.

Fonte: JPMorgan Ultra-Short Income ETF / IShares 20+ Year Treasury Bond ETF – Ishares 7-10 Year Treasury Bond ETF / IShares 20+ Year Treasury Bond ETF (gennaio-dicembre 2022)

In termini più semplici: la curva dei rendimenti deve tornare a normalizzarsi, con la presenza di rendimenti più elevati in corrispondenza di scadenze più estese nel tempo.

Venendo alle conclusioni, possiamo arrivare ad alcune considerazioni di fondo:

- il mercato obbligazionario resta sotto pressione e la sua stabilizzazione è fondamentale per qualsiasi scelta di asset allocation per il 2023;

- la parte termine a breve del mercato obbligazionario continua a sovraperformare quella a medio-lungo termine, a conferma del forte livello di avversione al rischio degli investitori;

- il trade-off tra inflazione e ciclo economico è la sfida principale che le banche centrali presto si troveranno a fronteggiare: ad oggi l’inflazione resta la priorità per i banchieri centrali ma non è detto che sia così ancora a lungo;

- il mercato monetario evidenzia alte probabilità di recessione nei prossimi mesi. Una recessione oggi non è prezzata nelle valutazioni sul mercato azionario;

- le analogie con periodi di alta inflazione, come gli anni 70, possono essere di grande aiuto nelle scelte d’investimento per i prossimi mesi: il contesto di mercato è decisamente diverso rispetto a quello degli ultimi dieci anni e le logiche d’investimento devono adattarsi.

Siamo in uscita da un anno particolarmente complesso ed il 2023 si preannuncia altrettanto sfidante: la sfida di oggi è adattarsi al cambio di prospettiva che questo mutato quadro monetario ed economico comporta. Tuttavia, non c’è dubbio che le difficoltà di oggi saranno le opportunità di domani: l’importante sarà arrivarci pronti e, soprattutto, capitalizzati.

“Esistono due regole base negli investimenti e nella vita: se non scommetti non puoi guadagnare e, se perdi tutto, non puoi più scommettere”. (Larry Hite)