Mentre sul mercato azionario non sta succedendo molto, su quello obbligazionario abbiamo assistito a un rialzo dei rendimenti. Soprattutto in Europa. Analizza la situazione in questo contributo Edoardo Fusco Femiano, fondatore di DLD Capital SCF.

Nel famoso discorso del 2006 all’università di Stanford, Steve Jobs affermò: “Se vivi ogni giorno come se fosse il tuo ultimo, arriverà il giorno in cui avrai ragione”. Un’espressione molto simile potrebbe essere utilizzata per descrivere le probabilità di una prossima recessione. Presto o tardi arriverà, e la stessa Fed la considera lo scenario base per la seconda metà dell’anno. Nel frattempo, i dati macroeconomici continuano a confermare un contesto generale solido, soprattutto sul fronte del lavoro. In relazione a ciò, non stupiscono le parole di James Bullard, Presidente della Fed di St Louis, circa la necessità di procedere sul fronte del rialzo dei tassi, non intravedendo rallentamenti di alcun tipo sul fronte del mercato del lavoro e dei consumi.

Fonte: Bloomberg

Naturalmente, l’ovvia domanda è quale sia oggi il posizionamento ed il sentiment degli investitori in questo contesto: su questo fronte, ultimo sondaggio di Bloomberg Intelligence e della maggior parte delle investor’s survey evidenzia i livelli di pessimismo più marcati tra gli investitori dalla crisi del 2008. Ciò detto, è noto che estremi di pessimismo sovente coincidono con mercati azionari che si sono messi alle spalle i minimi di periodo e, se fosse questo il caso, il nostro sarebbe il minimo di ottobre 2022.

Fonte: Bloomberg

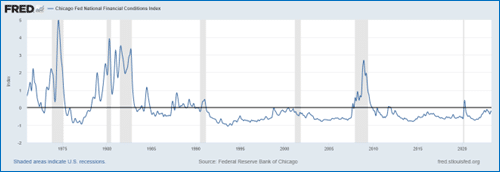

Uno degli elementi di maggior preoccupazione per gli investitori risiede nello stress che il settore finanziario, e l’economia nel suo complesso, potrebbe sperimentare in conseguenza di un periodo esteso di tassi d’interesse su livelli particolarmente elevati. Ciononostante, è interessante notare come i principali indicatori di stress del settore finanziario restino ancora oggi al di sotto di livelli di guardia.

Fonte: Fred

Sotto questo profilo uno degli indicatori con la maggior profondità storica è il Chicago Fed Financial Condition Index. L’aspetto interessante è che in tutte le circostanze in cui l’indice è andato sopra il livello di 1, per poi scendere al di sotto di quella soglia, l’S&P500 ha registrato rendimenti positivi a 6 e 12 mesi. Ovviamente questo dato non ci dice con quali livelli di volatilità e oscillazioni di prezzo associati: resta tuttavia un’indicazione statisticamente importante. Tra le ragioni della stabilità del sistema finanziario c’è anche il notevole deleveraging delle famiglie americane, tornato sui livelli degli anni 80.

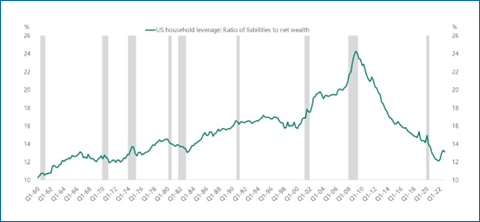

Fonte: Haver Analytics

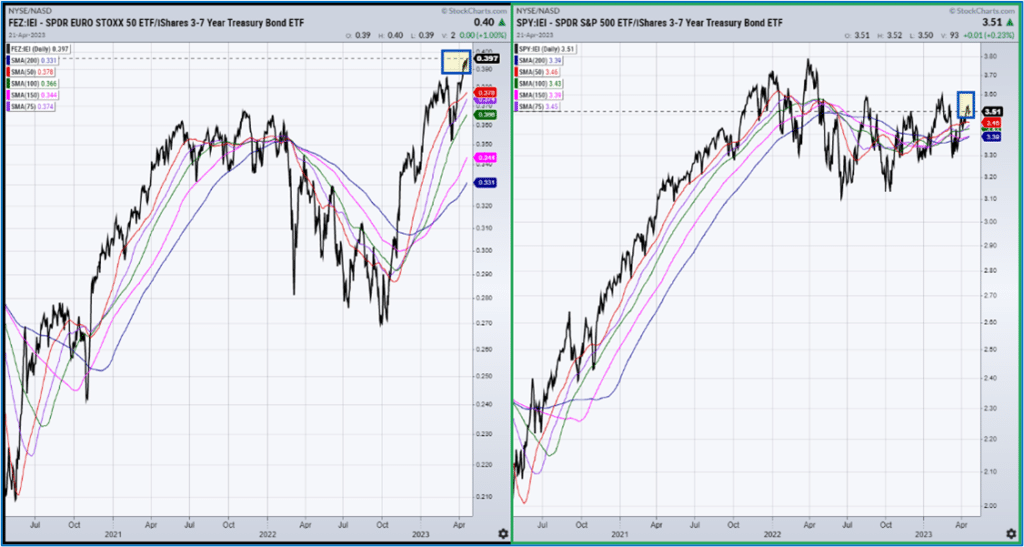

Venendo a quanto ci dicono le relazioni intermarket, è di tutta evidenza che la propensione al rischio egli investitori è cambiata significativamente nel corso degli ultimi mesi: in che misura? Lo vedremo.

Fonte: SPDR EuroStoxx 50 ETF /IShares 3-7 Year Bond Treasury Bond ETF

SPDR S&P500 500 ETF /IShares 3-7 Year Bond Treasury Bond ETF (2020-2023)

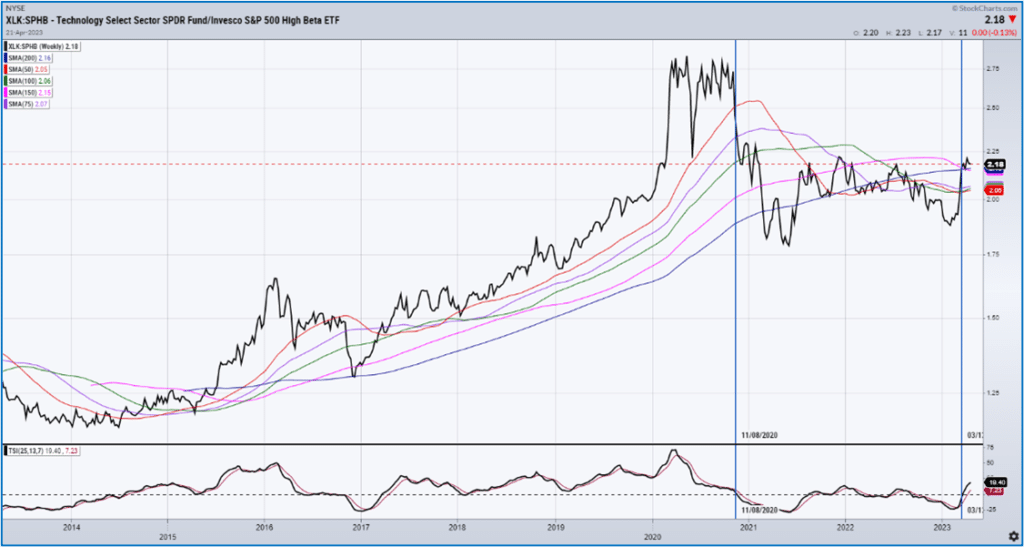

Tra I settori che hanno guidato questo cambio di sentimenti, due tra quelli che hanno performato peggio del 2022: i tecnologici e i consumi discrezionali. Interessante soprattutto quanto osservato sul comparto tecnologico, che è tornata a sovraperformare il comparto growth nel suo complesso su livelli importanti dal marzo scorso.

Technology Select Sector SPDR Fund /Invesco S6P500 High Beta ETF (2014-2023)

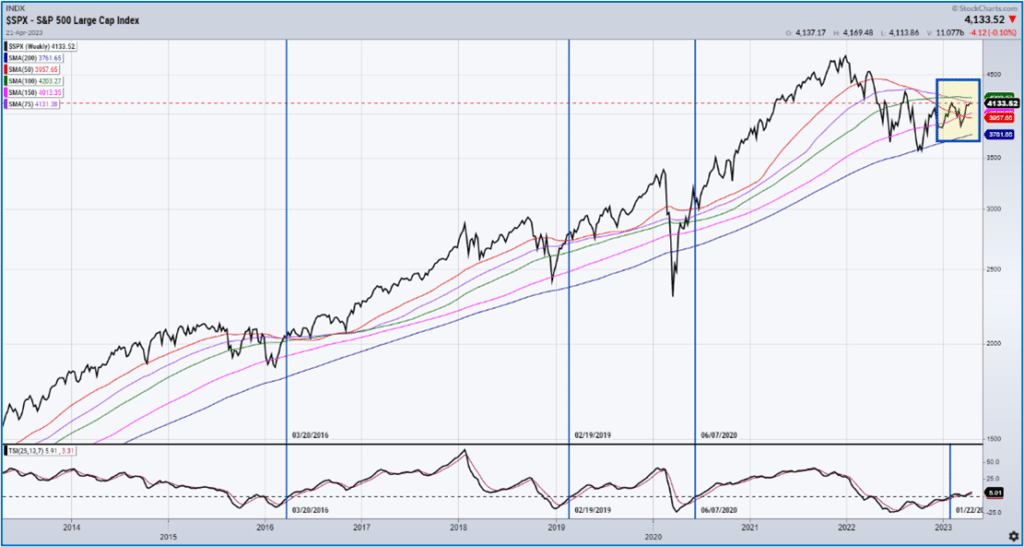

Venendo al quadro d’insieme, quanto abbiamo osservato da settimane sull’S&P500 è particolarmente rappresentativo: da dodici settimane l’indicatore TSI ha superato al rialzo la soglia dello zero e, quando questo accade, storicamente ci possiamo attendere cose positive sull’indice americano. Siamo oramai tornati in uptrend? Non ancora ma i prezzi, settimana dopo settimana, descrivono un contesto che va migliorando.

Fonte: S&P500 Large Cap Index (2014-2023)

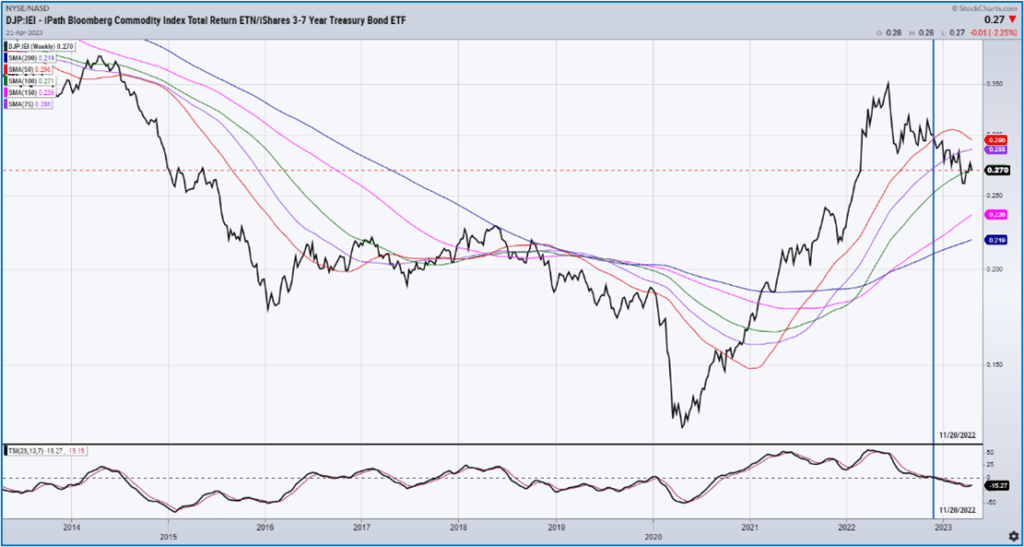

Anche i segnali sul fronte dell’inflazione appaiono più rassicuranti, con il comparto obbligazionario che da diversi mesi sta tornando a sovraperformare il comparto delle materie prime.

Fonte: IPath Bloomberg Commodity Index Total Return ETN / IShares 3-7 Year Bond Treasury Bond ETF (2014-2023)

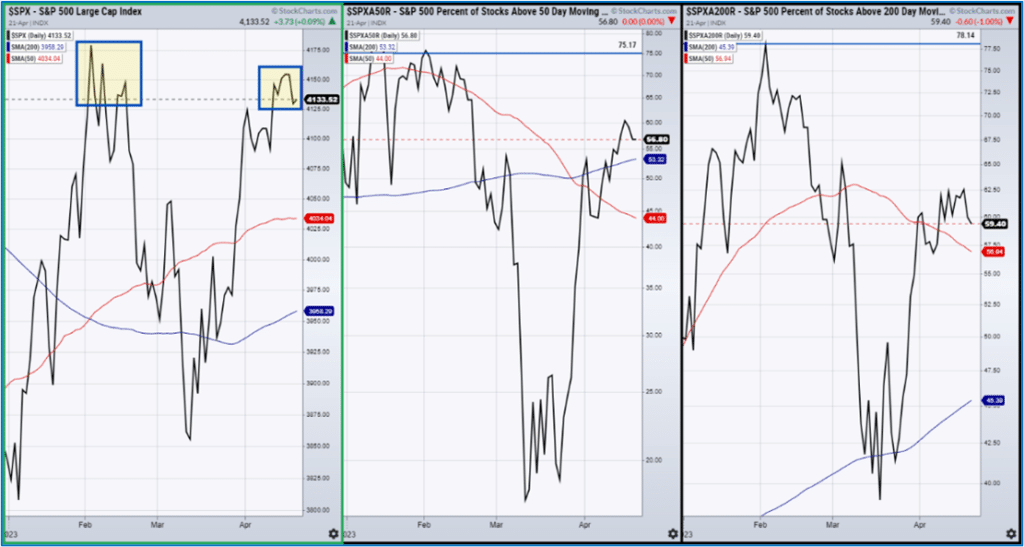

Sia pur in quadro più costruttivo, se tuttavia guardiamo agli internals dell’S&P500, alcuni elementi di indebolimento dei recenti rialzi appaiono evidenti: Se osserviamo i livelli di prezzo dell’S&P500, notiamo che la percentuale di titoli sopra la media mobile a 50 e 200 giorni è passata rispettivamente dal 75% e 78% di febbraio al 56,8% e 59,4% della chiusura di venerdì. L’indicazione è chiara: la tenuta dell’indice americano è sostenuta oggi da un numero inferiore di titoli rispetto a quanto osservavamo a febbraio.

Fonte: S&P500 Large Cap Index, % di titoli sopra la media mobile a 50 & 200 giorni (2023)

Venendo alle conclusioni, dobbiamo prendere atto del fatto che mercati azionari dall’impostazione più costruttiva non implicano necessariamente che siamo fuori dal quadro di incertezza di questi mesi: l’S&P500 fatica ancora a superare la soglia del 4.200 punti e la partecipazione al rialzo si è fatta sempre più debole nelle ultime settimane. Non possiamo escludere ulteriori correzioni ma, se i diversi bear market rallies delle correzioni del 2000-2002 e 2007-2009 ci hanno insegnato qualcosa, dobbiamo prendere atto che non è ancora il momento di apportare ulteriori modifiche significative alla nostra propensione al rischio rispetto alle ultime settimane.

Un’intelligenza di prim’ordine risiede nella capacità di tenere a mente allo stesso tempo due idee opposte e mantenere in ogni caso la capacità di assumere decisioni.

(Francis Scott Fitzgerald)