In tutte le professioni l’esperienza gioca un ruolo fondamentale: l’operatività sui mercati finanziari non fa in alcuno modo eccezione a questa regola. E lo dimostra la sempre interessante analisi dei mercati finanziari di Edoardo Fusco Femiano, fondatore di DLD Capital SCF che ospitiamo con piacere sul nostro sito.

Benjamin Graham affermava che i mercati nel breve periodo “votano”, mentre nel lungo periodo “pesano” quei voti: un altro modo per dire che i fondamentali nel lungo periodo pesano più del, più volatile, semplice sentiment degli investitori.

In un mercato azionario dominato da alti multipli e relative valutazioni, dividend yield bassi e algoritmi che governano almeno l’80% delle negoziazioni anche una simile affermazione andrebbe rivista: tuttavia, resta l’osservazione di fondo che ben si adatta a mercati azionari caratterizzati da una divergenza tra dinamiche tecniche e attese fondamentali come non la si osservava da anni.

Gran parte degli investitori istituzionali hanno iniziato l’anno sottopesando il mercato azionario, mantenendo la duration della componente obbligazionaria del portafoglio “faticosamente” ribilanciata nel corso del 2022 e continuando a detenere un alto livello di liquidità per ovvie ragioni di flessibilità operativa: in un simile contesto, il rialzo del mese di gennaio ha inevitabilmente colto di sorpresa, per quanto positiva, molti operatori.

Alla luce quindi di una fase di mercato dove l’incertezza è il tratto prevalente, è utile raccogliere le evidenze dei segnali di forza e di fragilità che emergono dalla lettura di quel testo unico che sono i mercati finanziari, quando li analizziamo nel loro complesso.

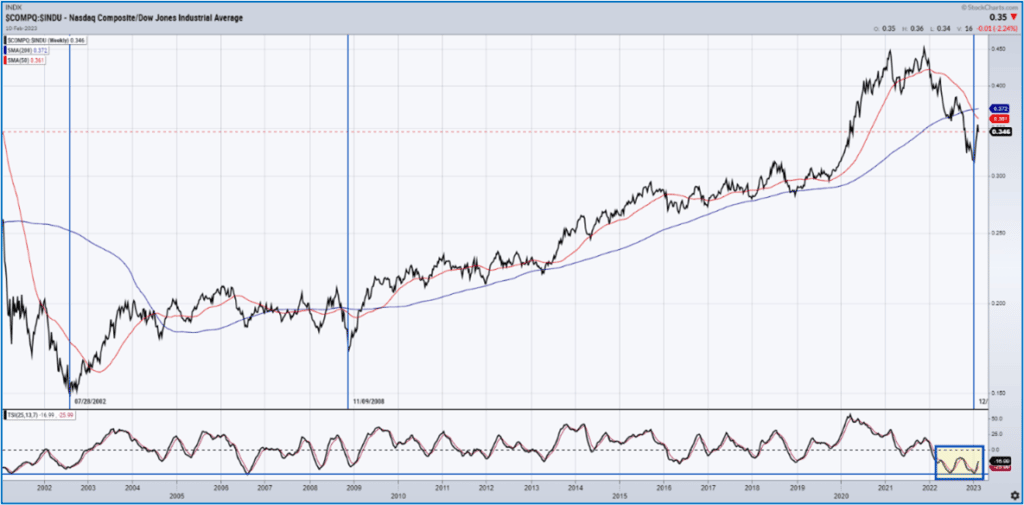

Sul piano degli elementi più costruttivi c’è sicuramente il rimbalzo del Nasdaq è, in particolar modo, la sua ripresa di forza relativa rispetto al comparto value.

Come osserviamo dalla forza relativa tra Dow Jones e Nasdaq, quest’ultimo ha messo a segno un rimbalzo molto significativo da una condizione di particolare debolezza tecnica, pari a quella del minimo registrato nel corso recessione del 2000-2002.

Fonte: Nasdaq Composite / Dow Jones Industrial Average (2001-2023)

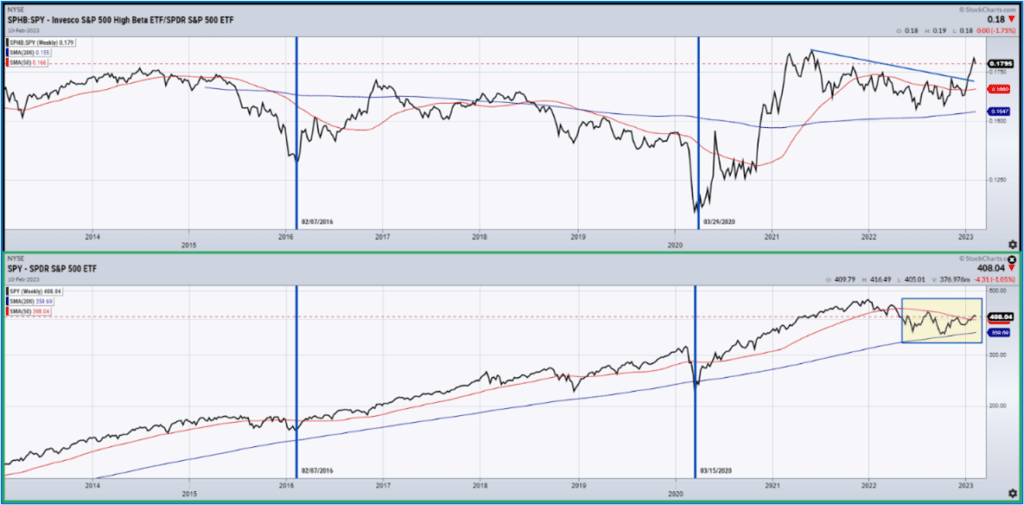

La rinnovata propensione al rischio degli investitori è ancor più evidente dall’osservazione della performance relativa dei titoli con un Beta alto rispetto all’S&P500: cambi di forza relativa così marcati sono storicamente associati a minimi significativi di mercato.

Fonte: Invesco S&P500 High Beta / SPDR S&P500 ETF, SPDR S&P500 ETF (2013-2023)

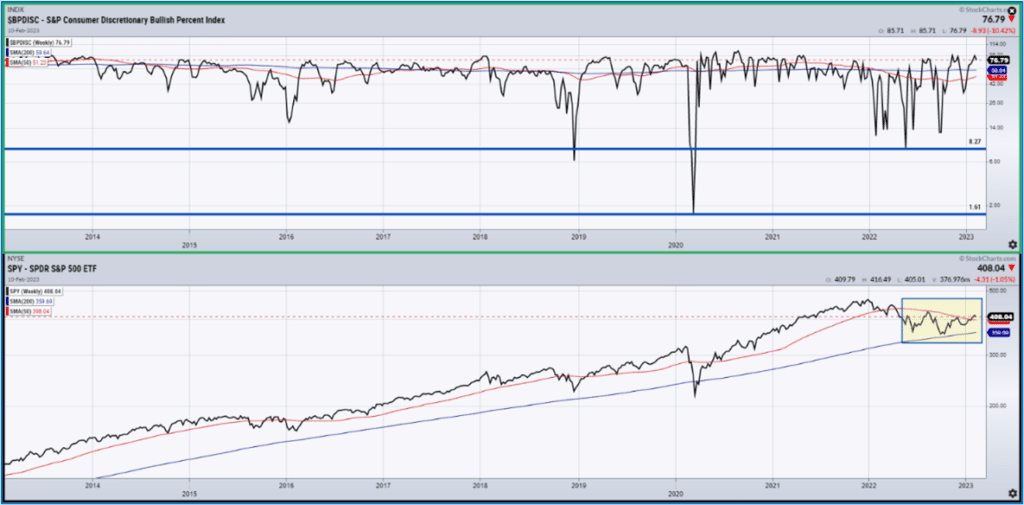

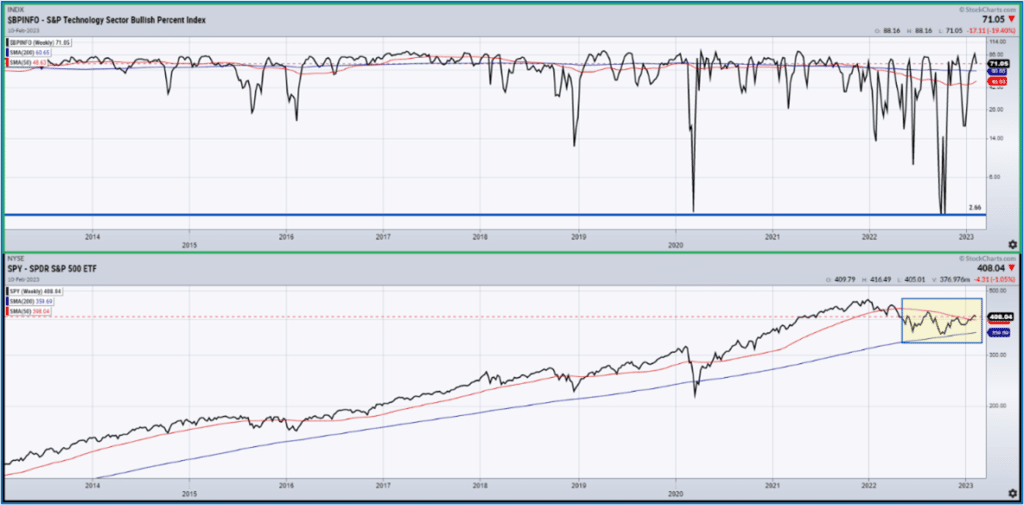

Infine, spostandoci su quanto osserviamo sul fronte settoriale, il rapido cambio di sentiment degli investitori sul comparto dei Consumer Discretionary e dei titoli tecnologici è particolarmente evidente.

Fonte: S&P Consumer Discretionary Bullish % Index, SPDR S&P500 ETF (2013-2023)

Fonte: S&P Technology Sector Bullish % Index, SPDR S&P500 ETF (2013-2023)

In conclusione, tanto i prezzi, quanto gli internals e le performance settoriali del mercato azionario forniscono indicazioni indiscutibilmente costruttive.

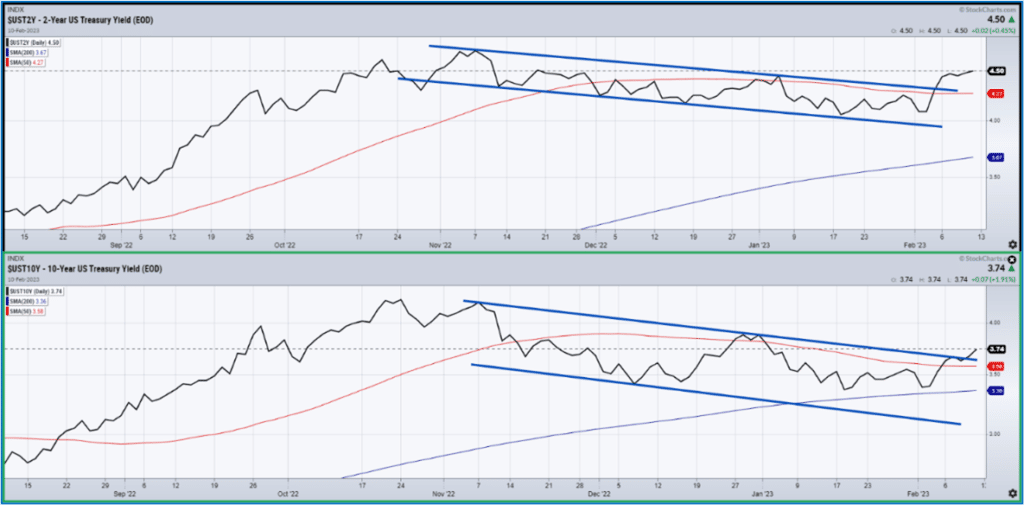

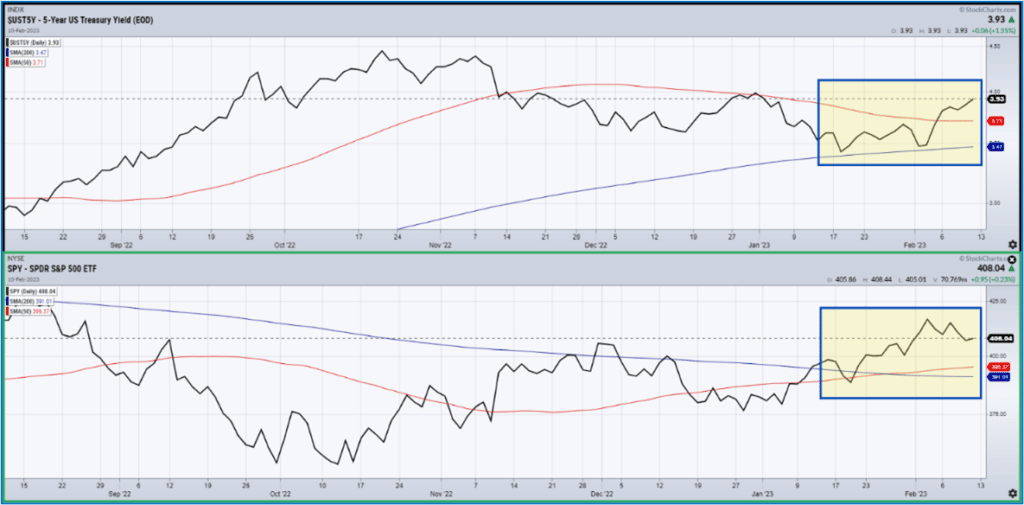

Contrariamente a quanto osserviamo sul mercato azionario, segnali meno rassicuranti vengono dal mercato obbligazionario e dalla dinamica dei tassi d’interesse. Come osserviamo, i rendimenti sui Treasuries USA si sono mossi a rialzo su tutte le scadenze, con la correlazione inversa tra rendimenti dei titoli di stato e l’S&P500 che resta un tratto stabile di questa fase di mercato.

Fonte: 2Y US Treasury Yield , 2Y US Treasury Yield (Agosto 2022-Febbraio 2023)

Fonte: 5Y US Treasury Yield , SPDR S&P500 ETF (Agosto 2022-Febbraio 2023)

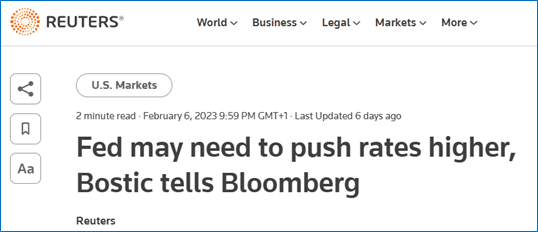

Il recente rialzo dei rendimenti si è verificato in corrispondenza dell’ultimo dato sul mercato del lavoro americano, particolarmente superiore alle stime di consenso degli analisti, e in reazione alle recenti dichiarazioni del membro della Fed Raphael Bostic sulla possibilità di spingere i tassi americani su livelli potenzialmente ancor più restrittivi.

Fonte: Reuters

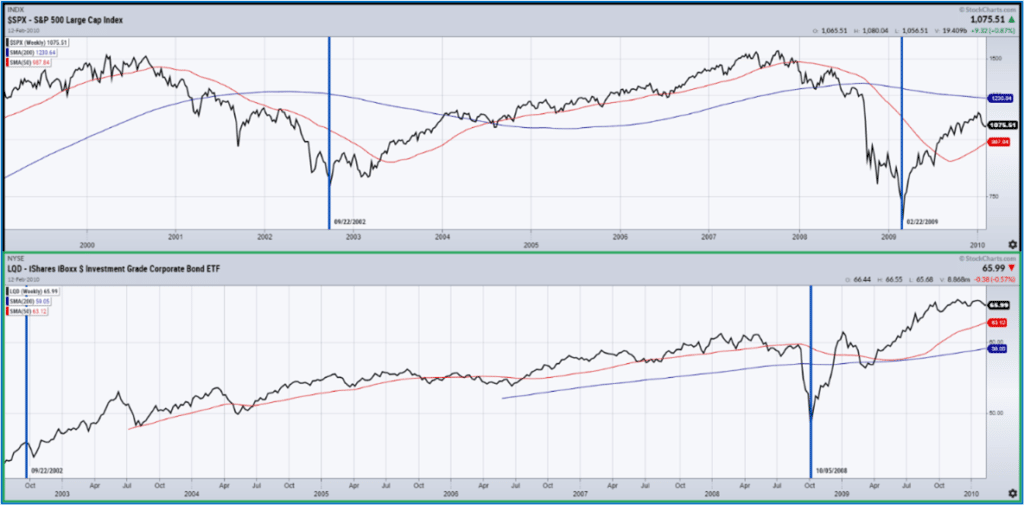

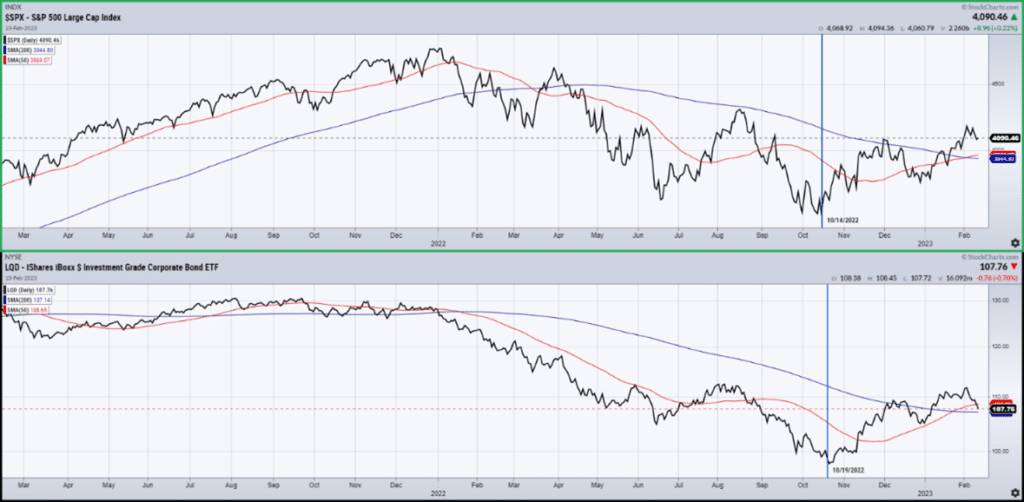

La relazione tra azionario e obbligazionario è un tema che abbiamo da sempre affrontato, partendo da un punto storicamente verificato: in un ciclo, il minimo dell’obbligazionario anticipa quello dell’azionario. Così è stato nel 2009 e non nel 2002, ma semplicemente perché i Treasuries erano già da un anno in uptrend.

Fonte: S&P500 Large Cap Index, iShares iBoxx $ Investment Grade Bond ETF

(Febbraio 2000-Febbraio 2010)

Ad oggi, i minimi sull’azionario e sull’obbligazionario si sono manifestati quasi in contemporanea tra il 14 ed il 19 ottobre scorso. Questa evidenza lascia aperta la possibilità che il minimo di questo ciclo sia alle nostre spalle.

Fonte: S&P500 Large Cap Index, iShares iBoxx $ Investment Grade Bond ETF (2021-2023)

Venendo alle conclusioni, in ingresso alla settimana che vedrà la pubblicazione del dato sull’inflazione, è piuttosto evidente come i segnali “bottoming”, tanto sull’azionario quanto sull’obbligazionario, siano solidi ma non definitivi rispetto all’ipotesi che i mercati siano tornati su un trend rialzista. Il quadro sul piano fondamentale non è cambiato e gli elementi di cautela non mancano. Il vero rischio, in una fase come quella attuale, è quello di non avere la pazienza di allineare il portafoglio al quadro che a noi si presenta. È ora essenziale non produrre assunzioni definitive rispetto al prossimo futuro: se il mercato confermerà il minimo di ottobre come quello del ciclo, l’idea di perdere qualche punto percentuale di performance sarà l’ultimo dei problemi.

Il mercato non è un luogo molto accomodante: non ti dà alti rendimenti solo perché ne ha bisogno.

Peter Bernstein