Appena iniziato l’ultimo trimestre del 2023 è tempo di dare un’occhiata agli Outlook per la volata fino a Natale. Dopo l’articolo di lunedì 4 settembre con il nostro Report Mensile Intermarket, oggi vi proponiamo l’analisi dello strategy team di DJE Kapital che, con le loro prospettive per i mercati finanziari a settembre, confermano quanto da noi indicato nell’ultimo Report Mensile Intermarket.

In questo Market Outlook di DJE Kapital vengono evidenziati rischi e opportunità, con un focus sui fondamentali, sulla situazione monetaria e sui dati tecnici di mercato.

Introduzione

Riteniamo che a settembre sia opportuno essere cauti. Le ragioni sono diverse: settembre, stagionalmente, è spesso un mese piuttosto difficile.

Sul piano monetario la situazione continua ad essere classificata come negativa. E, sebbene l’economia statunitense stia reggendo bene, i rischi economici in Europa continuano ad aumentare. Gli indicatori tecnici del mercato sono nettamente migliorati nelle scorse settimane e mostrano un certo potenziale di ripresa nel breve termine. Nel medio termine, tuttavia, le prospettive generali del mercato rimangono sfidanti. Concentrandosi sulle situazioni particolari, dovrebbe essere possibile superare positivamente questa fase.

Opportunità

Grazie alla politica espansiva dei tassi di interesse di riferimento, rimasta pressoché invariata, il Giappone offre una crescita dell’offerta di moneta relativamente buona. Inoltre attualmente beneficia del “nearshoring”, ovvero dell’esternalizzazione della produzione da altri paesi della regione. Infine, il mercato azionario del Paese non è sovrappesato nei fondi globali e non è analiticamente costoso.

Il contesto fondamentale per il settore energetico dovrebbe volgere al miglioramento. Tra l’altro, l’attività di perforazione negli Stati Uniti è in calo e vi è il rischio di scioperi negli impianti di produzione di gas naturale liquefatto (GNL) in Australia, che dovrebbero portare a un aumento dei prezzi dell’energia. Inoltre, il settore non è sovrappesato nei fondi globali.

Le aziende statunitensi e quelle che trasferiscono lì tutta o parte della loro produzione potrebbero beneficiare dell’Inflation Reduction Act e quindi beneficiare di uno stimolo fiscale.

Intravediamo opportunità anche in società selezionate del settore delle utility e del segmento del private equity.

Rischi

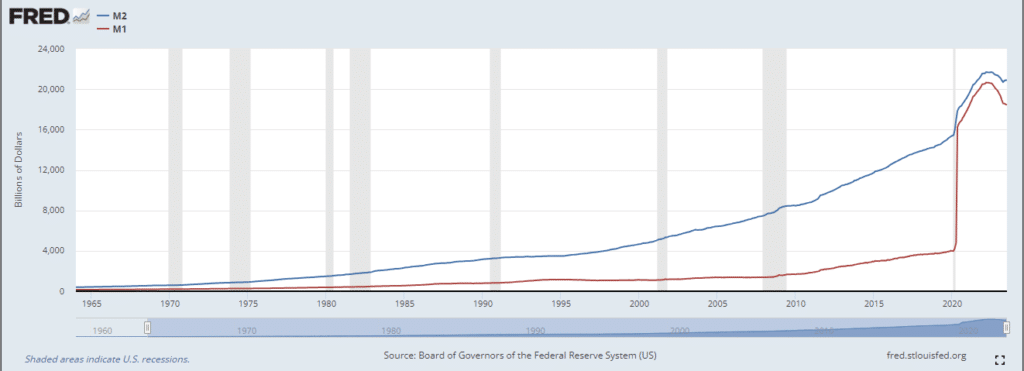

Negli Stati Uniti e in Europa, gli aggregati monetari M1 sono diminuiti in modo significativo. La massa monetaria M1 è composta dai depositi a vista di soggetti non bancari e dalla moneta in circolazione nell’area dell’euro. I depositi a vista si riferiscono a saldi bancari per i quali non è prevista una scadenza specifica o un periodo di preavviso. Secondo il nostro modello FMM interno, di recente il contesto degli investimenti si è deteriorato ulteriormente.

In Germania la recessione è già iniziata con due trimestri negativi consecutivi e in Europa arriverà una recessione profonda e prolungata. L’indice PMI per l’industria nell’area dell’euro è in pieno territorio recessivo e quello per il settore dei servizi ci è appena entrato. Evitiamo i titoli che dipendono fortemente dai consumi interni tedeschi o europei.

I settori chiave tedeschi dell’automotive e chimico dovranno probabilmente affrontare tempi difficili, poiché la loro competitività internazionale è destinata a diminuire per vari motivi (pressioni della mobilità elettrica sui margini di combustione e forte concorrenza delle auto elettriche da parte di Stati Uniti e Cina, nonché elevati costi dell’energia).

Fondamentali

La questione principale è se ci sarà o meno una recessione negli Stati Uniti. Al momento, gli utili societari statunitensi continuano ad avere un andamento generalmente positivo. La maggior parte degli operatori del mercato non prevede un atterraggio duro, ma non possiamo escludere sorprese economiche negative.

Ad esempio, i consumi interni degli Stati Uniti potrebbero diminuire e il tasso di risparmio potrebbe tornare a salire in modo più marcato, visto che ora è sceso dall’8% al 4%.

La Cina, invece, non riesce a decollare e attualmente è più un “freno alla crescita” che una “locomotiva” per l’economia globale. Non è previsto alcuno stimolo di politica fiscale di rilievo. Il mercato immobiliare è in grave difficoltà e si percepisce una perdita di fiducia nei prodotti di gestione patrimoniale. I titoli azionari cinesi appaiono attualmente molto convenienti. Tuttavia, dal nostro punto di vista, le condizioni generali, comprese quelle politiche, sono più favorevoli al mercato azionario statunitense.

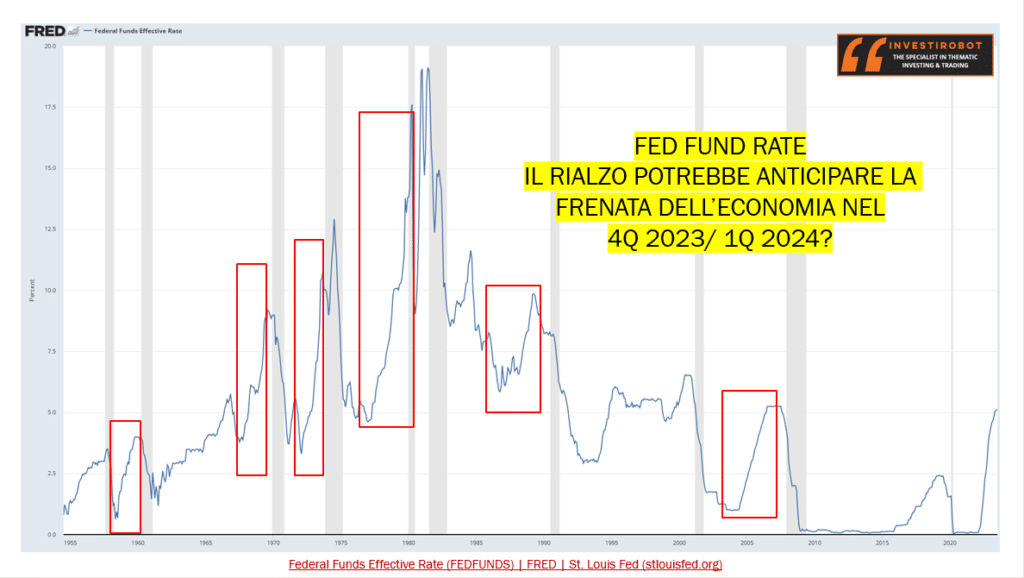

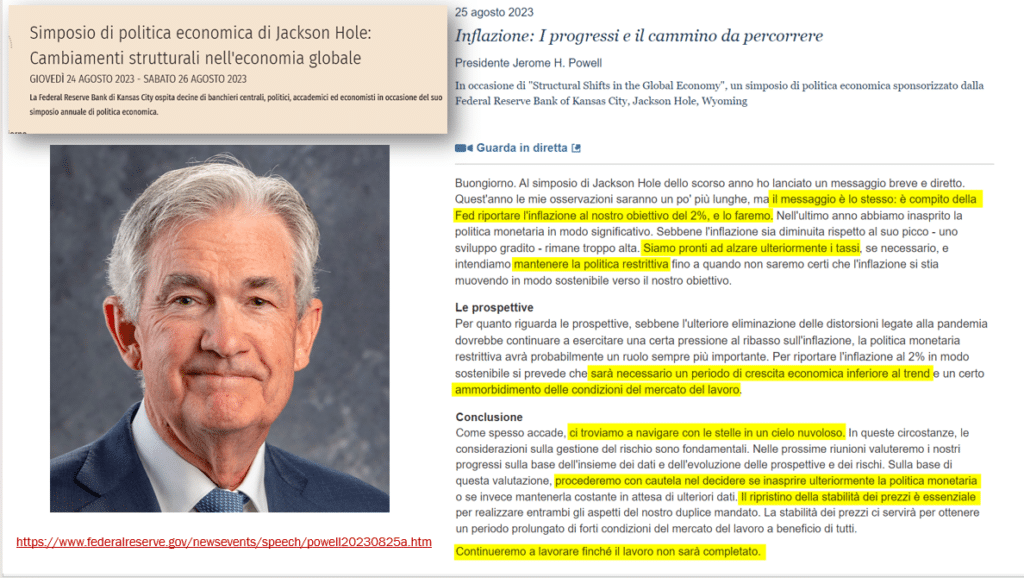

Monetario

Negli Stati Uniti, a nostro avviso, i tassi di interesse sono (troppo) elevati rispetto alla crescita e dovrebbero prima o poi portare a un effetto frenante. Nel breve termine, l’inflazione complessiva negli Stati Uniti è già all’interno degli obiettivi della Fed. Non si può escludere un ulteriore aumento del tasso di interesse di riferimento a settembre o novembre, anche se potrebbe rivelarsi un errore politico.

La Federal Reserve statunitense è riuscita a far retrocedere il tasso di inflazione core. In linea di massima, solo i costi degli alloggi continuano a far salire l’inflazione. La BCE, invece, non ha ottenuto grandi risultati: l’inflazione è ancora alta e l’economia è in affanno. Con un’inflazione così elevata, il margine di manovra della BCE per abbassare i tassi di interesse per rilanciare l’economia dell’area dell’euro è relativamente ridotto. Inoltre, a differenza degli Stati Uniti, l’area dell’euro dipende dalle importazioni di energia. Se il prezzo dell’energia dovesse aumentare nuovamente nel quarto trimestre per motivi stagionali, anche l’inflazione complessiva potrebbe tornare a salire.

Tecnica di mercato

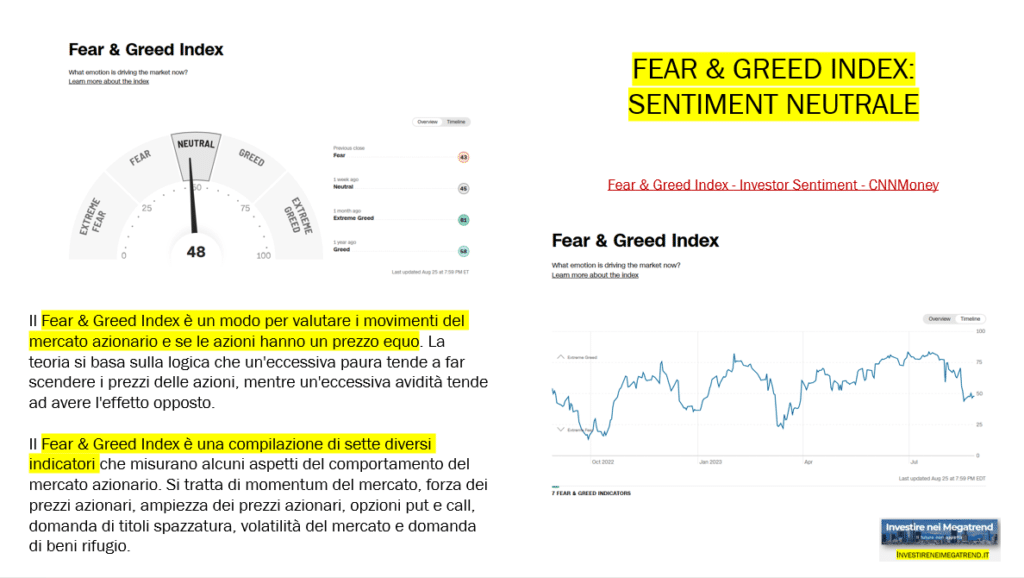

Nel breve termine, l’ottimismo sui mercati è scomparso e il sentiment è diminuito. Ciò si nota chiaramente guardando all’aumento del rapporto put-call, vale a dire che vengono acquistate più “put” che “call”, e l’indice “Fear & Greed” tende a privilegiare la paura rispetto all’avidità. Inoltre, l’indice NAAIM (National Association of Active Investment Managers) ha registrato un calo significativo. Questo indicatore mostra quanto i membri di questa associazione (tra cui asset manager e fund manager) siano attualmente investiti in azioni. Nel loro insieme, queste indicazioni parlano in senso anticiclico di una ripresa a breve termine del mercato.

D’altro canto, la cosiddetta linea Advance-Decline è scesa. Si tratta di un indicatore per determinare la tendenza complessiva di un certo mercato. Per calcolarlo, tutte le azioni di un mercato con perdita giornaliera vengono sottratte dalle azioni con guadagno giornaliero. In passato, le linee AD in calo o scarse erano un precursore dei mercati ribassisti.

TI PIACE IL SITO e il suo DATABASE?

Se ti piace il sito e lo trovi utile, prima di continuare la lettura, aiutaci in questo progetto di educazione finanziaria con una piccola donazione per coprire le spese di gestione e mantenere il sito senza pubblicità. Clicca sul bottone o su questo link. GRAZIE!

DISCLAIMER: Tutti i contenuti di questo sito non intendono in alcun modo costituire sollecitazione al pubblico risparmio oppure consulenza all’investimento in titoli azionari, contratti future, opzioni, fondi comuni o in qualsiasi altro strumento finanziario. L’attività del sito non costituisce consulenza personalizzata così come indicato dal D.Lgs. 58/98, così come modificato dal successivo D.Lgs. 167/2007. Chi scrive non conosce le caratteristiche personali di nessuno dei lettori, in specie flussi reddituali, capacità a sostenere perdite, consistenza patrimoniale. Tutti i contenuti del sito hanno solo scopi didattici, educativi e informativi. Gli argomenti riguardano l’analisi fondamentale e tecnica, i commenti sui mercati, la casistica operativa, piani di trading, ecc., ma non forniscono segnali di acquisto o vendita sui vari strumenti finanziari, né indicazioni per la gestione diretta o indiretta del capitale di terzi. Pertanto, chi legge i contenuti del sito riconosce la propria esclusiva responsabilità delle eventuali e successive azioni. Le informazioni finanziarie presenti nascono da conoscenze ed esperienze personali degli autori, che conducono inevitabilmente a valutazioni strettamente soggettive, parziali e discrezionali. Tutti i contenuti sono quindi passibili di errori di interpretazione e valutazione, come avviene per qualsiasi opinione personale. È possibile che chi scrive sia direttamente interessato in qualità di risparmiatore privato all’andamento dei valori mobiliari trattati in questo sito e svolga attività di trading o investimento in proprio sugli stessi strumenti citati, e quindi si trovi in conflitto di interesse con i lettori. Si ricorda che i rischi di perdite legati all’attività di trading possono essere molto elevati e arrivare ad azzerare il capitale impiegato. L’investitore deve considerare attentamente i rischi inerenti all’attività di trading e investimento alla luce della propria situazione finanziaria. Infine, si precisa che questo sito internet non rappresenta una testata giornalistica ai sensi della L. 62/2001 poiché viene aggiornato senza alcuna periodicità. Riteniamo che le immagini utilizzate a corredo dei post siano di pubblico dominio. Qualora invece dovessero essere coperte da diritti siete pregati di avvertirci (info@investireinmegatrend.it) e provvederemo a rimuoverle immediatamente.