Indice

L’interesse dimostrato dai nostri lettori e lettrici per l’argomento del debito pubblico e privato ci spinge oggi a pubblicare questo interessante Outlook sul mercato high yield nel 2024 a cura di Adam Darling, gestore Fixed Income di Jupiter AM.

Introduzione

Prevedo una crescente volatilità sui mercati finanziari nei prossimi mesi, man mano che il mondo entrerà in recessione. Molte aziende si troveranno ad affrontare condizioni commerciali e finanziarie più difficili. I default aumenteranno.

Quindi potreste aspettarvi che io sia pessimista riguardo alle prospettive del credito high yield, tuttavia non lo sono. Vedo buone opportunità perché i rendimenti sono elevati su base storica. Ciò significa che gli investitori vengono adeguatamente ricompensati per il rischio che si assumono. Per un gestore attivo, consapevole di questi rischi e in grado di avvalersi di un’attenta analisi del credito per evitare quelle parti del mercato altamente stressate, a mio avviso esiste il potenziale per rendimenti interessanti.

Il muro delle scadenze 2025-2026

C’è un “muro” incombente sulla scadenza del debito nel 2025-26, che sarà tuttavia una caratteristica importante del mercato nel 2024. Molte aziende con debiti in scadenza si troveranno in difficoltà. Se rifinanzieranno, sarà a tassi più alti – in alcuni casi significativamente più alti.

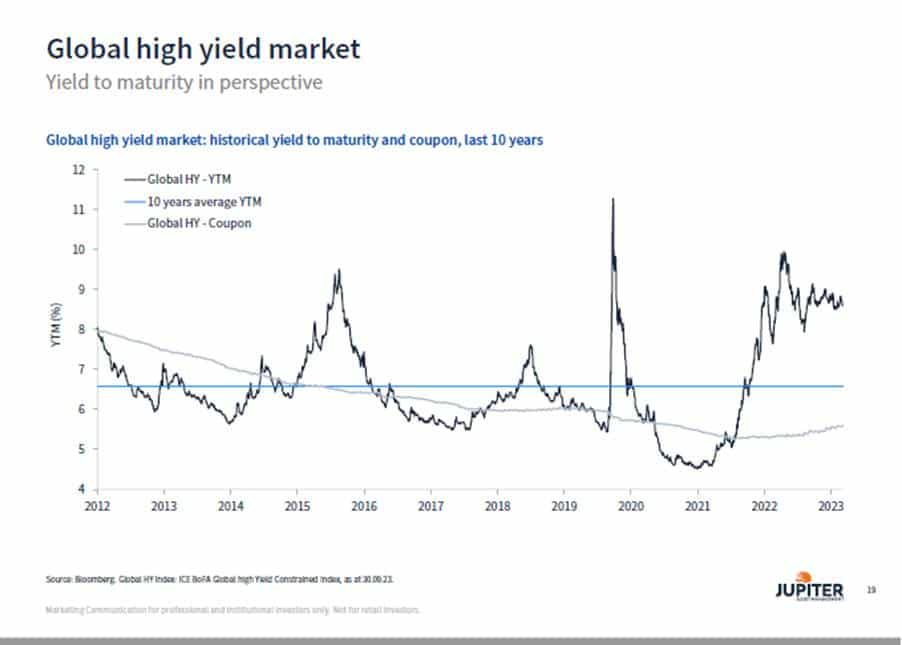

Il grafico sopra mostra il divario significativo tra la cedola media e il rendimento medio alla scadenza che una società dovrebbe affrontare in caso di rifinanziamento nel mercato attuale. Alcune aziende potrebbero trovarsi a dover fronteggiare una combinazione di costi di finanziamento più elevati e di peggioramento della performance in quanto l’economia si indebolisce e la redditività diminuisce.

Potrebbe richiedere azioni interne di auto-aiuto come il taglio delle spese capex e dei dividendi, o una spinta esterna attraverso la cessione di asset o l’iniezione di capitale. Gli investitori devono anticipare come si svilupperanno i rischi di rifinanziamento: già oggi vediamo società che si stanno ristrutturando per affrontare scadenze fino al 2027.

TI PIACE IL SITO e il suo DATABASE?

Se ti piace il sito e lo trovi utile, prima di continuare la lettura, aiutaci in questo progetto di educazione finanziaria con una piccola donazione per coprire le spese di gestione e mantenere il sito senza pubblicità. Clicca sul bottone o su questo link. GRAZIE!

Come si comporteranno le società indebitate

Mi aspetterei che le società che hanno indebitato eccessivamente i loro bilanci quando i tassi erano bassi si troveranno ad affrontare difficoltà, angoscia e, in alcuni casi, default. Per gli investitori high yield, ciò rende la selezione del credito ancora più importante.

Gli spread creditizi nell’high yield sono stati relativamente stretti nel 2023, suggerendo che gli investitori forse erano compiacenti riguardo all’impatto degli aumenti dei tassi delle banche centrali, preferendo accettare la narrativa dell’“atterraggio morbido” che è stata prevalente per gran parte dell’anno. Le cose stanno iniziando a cambiare. Gli spread delle obbligazioni con rating CCC hanno iniziato ad aumentare, e ciò indica che il mercato sta finalmente iniziando a preoccuparsi per quelle società che sembrano affrontare problemi di rifinanziamento insormontabili.

Sono estremamente cauto nel detenere società industriali e di beni di consumo voluttuari, vista la fase in cui ci troviamo nel ciclo economico. Sono inoltre ribassista sulle società di telecomunicazioni poiché questo settore tende a essere eccessivamente indebitato, con un potenziale di crescita limitato e pesanti requisiti a livello di capex.

Anche se la nostra prospettiva macroeconomica è cauta, siamo felici di assumere un posizionamento long sul rischio che riteniamo sia conveniente. Riteniamo inoltre prudente concentrarsi sulla liquidità in un portafoglio ad alto rendimento; ha senso avere una zavorra difensiva sotto forma di livelli di liquidità più elevati perché il mercato non ha ancora toccato il fondo.

Il mercato High Yield

I commentatori parlano di “mercato high yield”, ma per gli investitori attivi il mercato è un crogiolo di migliaia di aziende con punti di forza e di debolezza individuali. Con un’attenta selezione del credito, è ora possibile possedere un portafoglio di obbligazioni high yield che offrono rendimenti a due cifre e incorporare adeguatamente il rischio di un deterioramento del contesto macroeconomico. Il rendimento rappresenta sempre la garanzia di sicurezza nel reddito fisso e i rendimenti più elevati che osserviamo ora nelle aree del mercato obbligazionario high yield offrono il potenziale per forti rendimenti futuri, oltre a un’attenuazione contro la volatilità che potremmo vedere nel 2024.

Una solida analisi del credito sarà cruciale. Sarà importante guardare alle singole aziende, analizzando attentamente come possono comportarsi in quelli che potrebbero essere 12-18 mesi difficili per l’economia globale. Le imprese più deboli con un debito eccessivo a breve termine potrebbero andare in rovina. Tuttavia, i rendimenti sono ora a un punto in cui credo che sia possibile ottenere buoni guadagni adeguati al rischio. Il nostro approccio, come sempre, è quello di essere “attivi, pragmatici e consapevoli del rischio”. Realistici, ma non pessimisti.

Foto di copertina di Karolina Grabowska by Pexels.com

DISCLAIMER: Tutti i contenuti di questo sito non intendono in alcun modo costituire sollecitazione al pubblico risparmio oppure consulenza all’investimento in titoli azionari, contratti future, opzioni, fondi comuni o in qualsiasi altro strumento finanziario. L’attività del sito non costituisce consulenza personalizzata così come indicato dal D.Lgs. 58/98, così come modificato dal successivo D.Lgs. 167/2007. Chi scrive non conosce le caratteristiche personali di nessuno dei lettori, in specie flussi reddituali, capacità a sostenere perdite, consistenza patrimoniale. Tutti i contenuti del sito hanno solo scopi didattici, educativi e informativi. Gli argomenti riguardano l’analisi fondamentale e tecnica, i commenti sui mercati, la casistica operativa, piani di trading, ecc., ma non forniscono segnali di acquisto o vendita sui vari strumenti finanziari, né indicazioni per la gestione diretta o indiretta del capitale di terzi. Pertanto, chi legge i contenuti del sito riconosce la propria esclusiva responsabilità delle eventuali e successive azioni. Le informazioni finanziarie presenti nascono da conoscenze ed esperienze personali degli autori, che conducono inevitabilmente a valutazioni strettamente soggettive, parziali e discrezionali. Tutti i contenuti sono quindi passibili di errori di interpretazione e valutazione, come avviene per qualsiasi opinione personale. È possibile che chi scrive sia direttamente interessato in qualità di risparmiatore privato all’andamento dei valori mobiliari trattati in questo sito e svolga attività di trading o investimento in proprio sugli stessi strumenti citati, e quindi si trovi in conflitto di interesse con i lettori. Si ricorda che i rischi di perdite legati all’attività di trading possono essere molto elevati e arrivare ad azzerare il capitale impiegato. L’investitore deve considerare attentamente i rischi inerenti all’attività di trading e investimento alla luce della propria situazione finanziaria. Infine, si precisa che questo sito internet non rappresenta una testata giornalistica ai sensi della L. 62/2001 poiché viene aggiornato senza alcuna periodicità. Riteniamo che le immagini utilizzate a corredo dei post siano di pubblico dominio. Qualora invece dovessero essere coperte da diritti siete pregati di avvertirci (info@investireinmegatrend.it) e provvederemo a rimuoverle immediatamente.