Secondo una recente analisi di Violeta Todorova, Senior Research Analyst di Leverage Shares, il petrolio ha vissuto un 2022 turbolento, caratterizzato da limitazioni alle forniture a seguito della guerra in Ucraina, dal rallentamento della domanda da parte della Cina, primo importatore mondiale di greggio, e dai crescenti timori per la crescita economica globale.

I prezzi del petrolio sono destinati a vivere un altro anno di volatilità, poiché l’indebolimento delle prospettive economiche globali e l’andamento delle infezioni da COVID-19 in Cina minacciano la crescita della domanda e compensano l’impatto della carenza di offerta causata dalle sanzioni alla Russia.

Il mercato petrolifero si mantiene stabile nonostante il deterioramento delle prospettive globali, per via dei crescenti timori di recessione per l’economia mondiale nella prima parte dell’anno, a causa degli effetti dell’inflazione elevata e dell’aumento dei tassi di interesse. La domanda di petrolio potrebbe quindi crescere nella seconda metà del 2023, grazie all’allentamento delle restrizioni COVID-19 in Cina e all’adozione da parte delle banche centrali mondiali di un atteggiamento meno aggressivo sui tassi di interesse.

Il greggio ha registrato un’impennata nel marzo 2022, con il Brent che ha raggiunto 139,13 dollari e il WTI 130,50 dollari al barile, i massimi dal 2008, dopo che l’invasione dell’Ucraina da parte della Russia ha alterato i flussi globali di greggio. I prezzi si sono rapidamente raffreddati nella seconda metà del 2022, quando le banche centrali hanno aumentato i tassi di interesse e si sono intensificati i timori di recessione.

Mentre l’aumento dei viaggi per le vacanze di fine anno e il divieto di vendita di greggio e prodotti petroliferi imposto dalla Russia hanno sostenuto i prezzi del greggio, la scarsità dell’offerta sarà compensata dal calo del consumo di carburante dovuto al deterioramento del contesto economico nel 2023.

Sebbene ci aspettiamo che la Cina si riprenda nel 2023, la recente impennata dei casi di COVID-19 ha raffreddato le speranze di una spinta immediata all’acquisto di barili. Il governo cinese ha aumentato le quote di esportazione di prodotti petroliferi raffinati nel primo lotto per il 2023. L’aumento delle quote di esportazione è probabilmente legato alle aspettative di una scarsa domanda interna, dato che la Cina continua a combattere contro il COVID-19.

Le prospettive sul greggio restano molto incerte e i prezzi del petrolio rimarranno probabilmente volatili nel corso dell’anno. Le prospettive economiche globali giocheranno probabilmente un ruolo molto più importante nel determinare il prezzo del petrolio, rispetto alle decisioni di produzione dell’OPEC+.

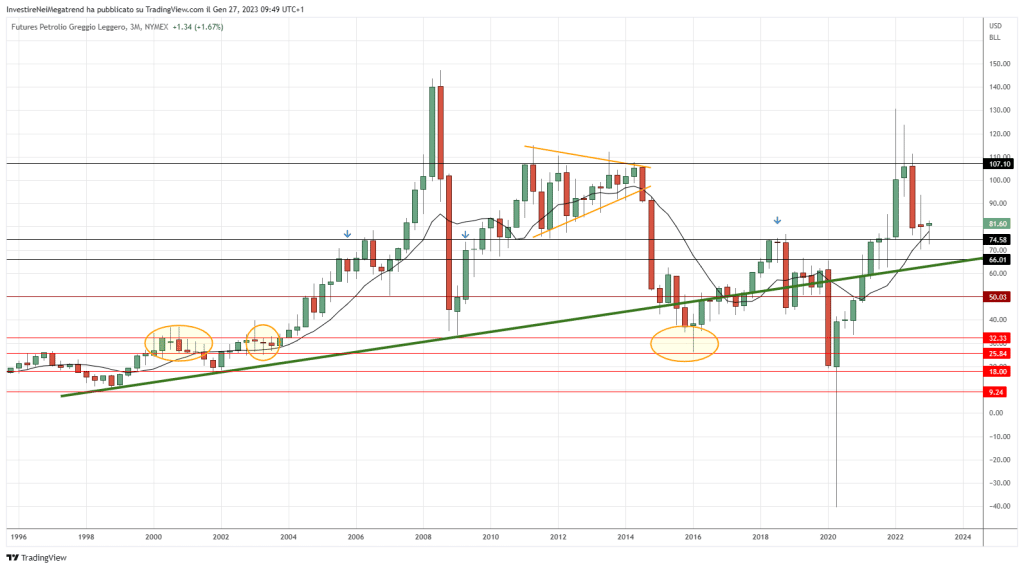

Mentre è ancora in corso il declino dal picco di marzo 2022, nell’ultimo mese il prezzo del petrolio WTI ha stabilito un trading range tra i $70 e gli $83, che probabilmente fa parte di un processo di costruzione di una base, secondo i principi dell’analisi tecnica.

Non vediamo catalizzatori imminenti per un breakout nel breve termine ed è probabile che continui il consolidamento del greggio nel mese a venire. Tuttavia, riteniamo che sia in atto un crollo e che un successivo breakout al rialzo sia altamente probabile, con un obiettivo di $96 nel medio termine.

DISCLAIMER: Tutti i contenuti di questo sito non intendono in alcun modo costituire sollecitazione al pubblico risparmio oppure consulenza all’investimento in titoli azionari, contratti future, opzioni, fondi comuni o in qualsiasi altro strumento finanziario. L’attività del sito non costituisce consulenza personalizzata così come indicato dal D.Lgs. 58/98, così come modificato dal successivo D.Lgs. 167/2007. Chi scrive non conosce le caratteristiche personali di nessuno dei lettori, in specie flussi reddituali, capacità a sostenere perdite, consistenza patrimoniale. Tutti i contenuti del sito hanno solo scopi didattici, educativi e informativi. Gli argomenti riguardano l’analisi fondamentale e tecnica, i commenti sui mercati, la casistica operativa, piani di trading, ecc., ma non forniscono segnali di acquisto o vendita sui vari strumenti finanziari, né indicazioni per la gestione diretta o indiretta del capitale di terzi. Pertanto, chi legge i contenuti del sito riconosce la propria esclusiva responsabilità delle eventuali e successive azioni. Le informazioni finanziarie presenti nascono da conoscenze ed esperienze personali degli autori, che conducono inevitabilmente a valutazioni strettamente soggettive, parziali e discrezionali. Tutti i contenuti sono quindi passibili di errori di interpretazione e valutazione, come avviene per qualsiasi opinione personale. È possibile che chi scrive sia direttamente interessato in qualità di risparmiatore privato all’andamento dei valori mobiliari trattati in questo sito e svolga attività di trading o investimento in proprio sugli stessi strumenti citati, e quindi si trovi in conflitto di interesse con i lettori. Si ricorda che i rischi di perdite legati all’attività di trading possono essere molto elevati e arrivare ad azzerare il capitale impiegato. L’investitore deve considerare attentamente i rischi inerenti all’attività di trading e investimento alla luce della propria situazione finanziaria. Infine, si precisa che questo sito internet non rappresenta una testata giornalistica ai sensi della L. 62/2001 poiché viene aggiornato senza alcuna periodicità. Riteniamo che le immagini utilizzate a corredo dei post siano di pubblico dominio. Qualora invece dovessero essere coperte da diritti siete pregati di avvertirci (info@investireinmegatrend.it) e provvederemo a rimuoverle immediatamente.