Più azioni e meno liquidità. È, in estrema sintesi, il risultato della survey mensile di State Street Global Market – Institutional Investor Indicators.

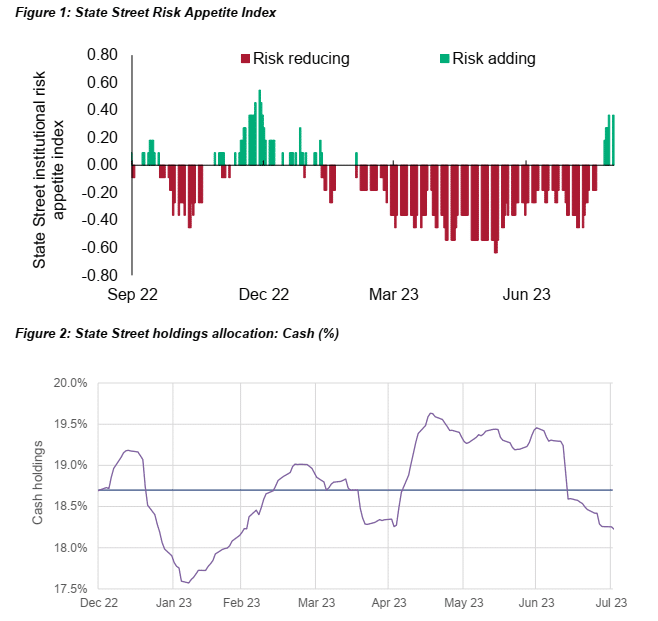

Lo State Street Risk Appetite Index ha mostrato che gli investitori a lungo termine hanno aumentato le loro partecipazioni in asset rischiosi con il ritmo più sostenuto registrato quest’anno. L’indice è passato dal -27% di giugno al +36% di luglio. I nostri indicatori sulle partecipazioni mostrano che nel corso del mese ciò ha provocato un netto calo (dal 19,3% al 18,2%) delle allocazioni di liquidità degli investitori, in gran parte trasferite in allocazioni in azioni. La quota di azioni nei portafogli degli investitori a lungo termine è salita al 53,2% a luglio dal 51,4% dell’ultima rilevazione.

“Gli investitori a lungo termine sono stati molto scettici nei confronti del rally del rischio degli ultimi mesi, ma la situazione è cambiata drasticamente a luglio. Le allocazioni in asset rischiosi hanno iniziato a migliorare subito dopo la pubblicazione dell’indice dei prezzi al consumo negli Stati Uniti, il 12 luglio, e l’ampiezza della domanda di rischio è ora al livello più alto registrato finora quest’anno“, ha commentato Michael Metcalfe, Head of Macro Strategy di State Street Global Markets.

“Dopo essere stati a lungo in modalità di riduzione del rischio, un simile cambiamento di comportamento sarebbe tipicamente associato a rendimenti azionari positivi nei prossimi mesi. I fondi stanno uscendo dalle allocazioni in liquidità per tornare sui mercati azionari. Il timore di perdere una performance sorprendentemente solida degli asset rischiosi è ora superiore alle preoccupazioni fondamentali sulla recessione e sull’inflazione ancora elevata. Ma si tratta ancora di un processo di bilanciamento: gli investitori e le banche centrali dovranno verificare che i dati del terzo trimestre confermino che l’economia statunitense è ancora in fase di soft landing“- Michael Metcalfe ha aggiunto.

Gli Institutional Investor Indicators (le 3 “i”) sono stati sviluppati da State Street Associates e misurano la fiducia degli investitori o la propensione al rischio in modo quantitativo, analizzando i modelli di acquisto e di vendita degli investitori istituzionali, ricavati dai 37 trilioni di dollari di asset in custodia e amministrazione di State Street (in questo patrimonio non sono inclusi gli asset detenuti da State Street stessa).

L’indice di propensione al rischio deriva dalla misurazione dei flussi degli investitori in ventidue diverse dimensioni di rischio tra azioni, valute, reddito fisso, asset legati alle materie prime e trend di asset allocation. L’indice cattura la proporzione dei ventidue elementi di rischio che hanno visto un comportamento orientato alla ricerca o alla riduzione del rischio.

Una lettura positiva indica che nel complesso gli investitori stanno aumentando la loro esposizione al rischio, mentre una lettura negativa suggerisce una riduzione del rischio. Gli indicatori delle partecipazioni di State Street rilevano la quota dei portafogli degli investitori allocata in azioni, reddito fisso e liquidità a partire dal 1998.