“Se non ti impegni nella gestione dei rischi, non importa in quale business operi perché, in ogni caso, è un business troppo rischioso” > Gary Cohn

“All you need is risk (management)”. Così inizia l’analisi settimanale di Edoardo Fusco Femiano, fondatore di DLD Capital SCF, che ospitiamo qui sotto.

Tra i diversi titoli con cui sarebbe potuto accompagnare questo commento, nessuna espressione avrebbe meglio riassunto quanto oggi qualsiasi operatore sui mercati finanziari, a vario livello, è chiamato a svolgere. In questo senso, la settimana appena conclusa ha fornito indicazioni piuttosto chiare, con la riunione della Fed, nella giornata di mercoledì, a fare da evento centrale.

Dopo una chiusura in positivo nella giornata stessa dell’annuncio del FOMC, nella seduta successiva sono tornate le vendite generalizzate, che piuttosto violentemente hanno riportato la maggior parte degli indici azionari americani sui livelli minimi periodo: 4150 (S&P500), 13.000 (Nasdaq) e 77.000 (Dow Jones Industrial Average). Per gli amanti delle statistiche una seduta come quella di giovedì 5 (flessione dell’S&P500 superiore al 3% e del Treasury a 10 anni superiore all’1%) si è registrata in altre due circostanze negli ultimi 25 anni: il 9 ottobre 2008 e il 18 marzo 2020. La settimana si è infine conclusa con una seduta interlocutoria per la maggior parte degli indici, tranne che per uno, il Nasdaq, che ha definitivamente abbandonato area 13.000, per andare a sfiorare i 12.500 punti nell’intraday.

S&P500 Index (2021-2022)

Nasdaq100 Index (2021-2022)

Conclusione: abbiamo assistito, per la prima volta da mesi, ad una seduta di sell-off pieno e lo spazio di tenuta degli indici azionari americani è ora piuttosto contenuto. Infine, la chiusura del Nasdaq sotto il minimo di febbraio scorso è la notizia meno incoraggiante, soprattutto se consideriamo il peso della tecnologia sugli altri indici, uno su tutti l’S&P500 (27%).

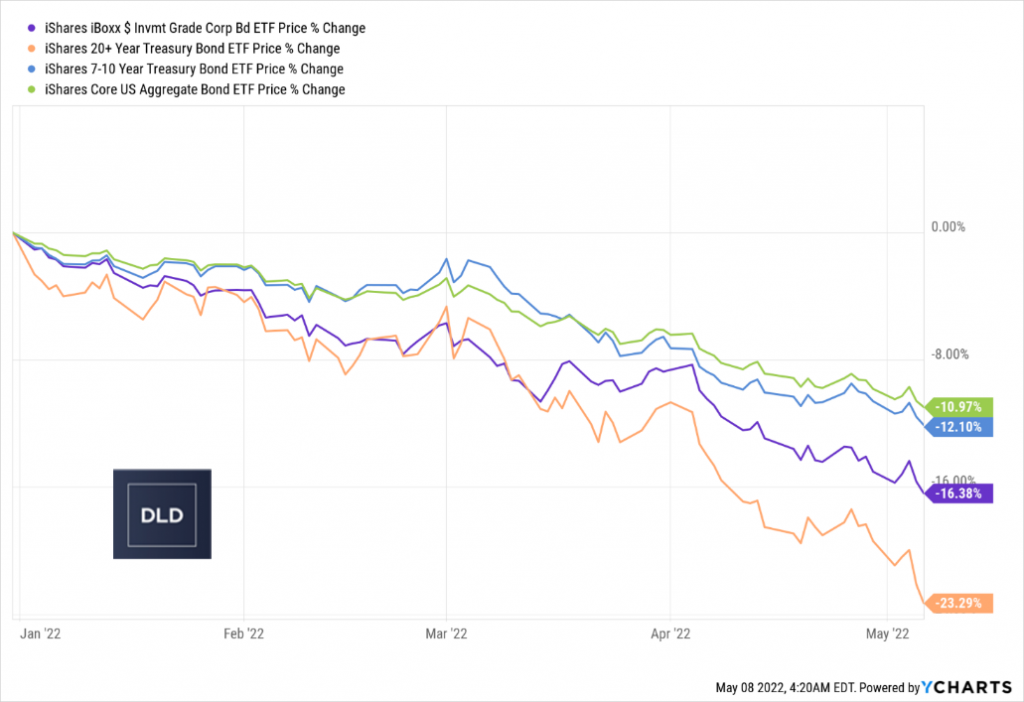

In un quadro simile è complesso non considerare la gestione del rischio, e le relative scelte di capital allocation, le assolute priorità di qualsiasi portafoglio. Le ragioni sono diverse: in primo luogo siamo di fronte alla più grande flessione del mercato obbligazionario dal 1980 e, se l’anno si concludesse oggi, saremmo di fronte alla flessione dell’obbligazionario nella sua storia. La flessione è stata generalizzata su tutte le scadenze della curva dei rendimenti e, come è naturale, la più punita è stata la componente con duration più elevata (+20 anni).

TLT, IEF, AGG e LQD ETF: performance da inizio anno.

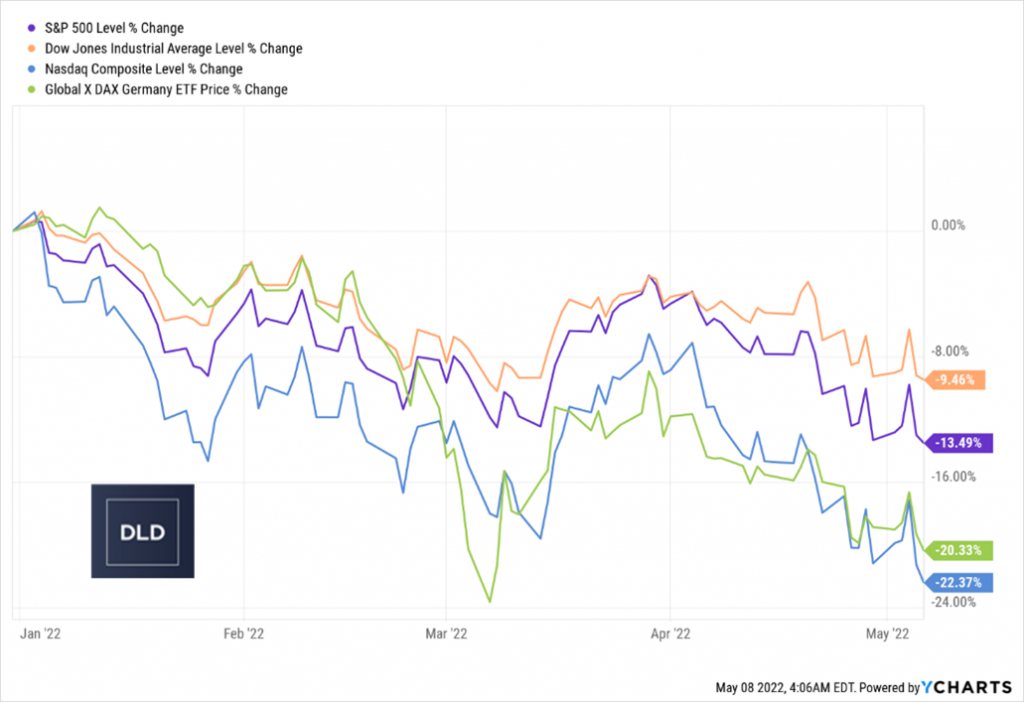

Se confrontata con la correzione osservata sull’azionario, il rapporto, anche solo visivamente, appare della medesima dimensione: quasi 1:1.

S&P500, Nasdaq, Dow Jones Industrial Average e Dax: performance da inizio anno.

In un contesto simile, è naturale che gli investitori si pongano due tipi di interrogativi: quanto durerà ancora questa correzione e quale potrebbe essere la sua dimensione finale. Prima di arrivare al fondo di questi interrogativi, è bene mettere a fuoco due concetti.

Il primo è la distinzione tra correzione e mercato orso, anche detto bear market o downtrend, a nostra scelta. Tipicamente, una correzione rappresenta un movimento di trend opposto a quello primario, mentre un bear market è rappresentato da una correzione prolungata dei prezzi, per un valore complessivo superiore al 20%. Sulla base di questa definizione, S&P500 e Dow Jones sono ancora oggi in una fase di correzione, mentre Dax e Nasdaq sono ufficialmente in un bear market. Le definizioni hanno un valore limitato, soprattutto in un contesto simile, ma nulla deve essere lasciato al caso.

Il secondo aspetto da osservare è qualcosa su cui siamo tornati recentemente in più di un’occasione: la relazione tra azionario ed obbligazionario in una fase di correzione. Tipicamente, il credito tende ad anticipare l’azionario ed è quindi buona abitudine osservare quanto accade sul fronte del credito per comprendere tempi e modalità di “contagio” sul comparto azionario. La dinamica congiunta tra S&P500 e l’iShares Investment Grade Corporate Bond ETF non potrebbe essere più chiara. Nelle due circostanze in cui l’ETF obbligazionario ha rotto al ribasso la sua media mobile a 200 settimane, nel 2008 e nel 2020, quella correzione è stata seguita successivamente anche dall’indice azionario. Ad oggi una flessione di questa magnitudo implicherebbe una discesa dellS&P500 del 16% circa, intorno ad area 3.468 punti: un livello ancora lontano ma che oramai deve essere preso come riferimento, in caso di prosecuzione del ribasso.

S&P500 Index – l’iShares Investment Grade Corporate Bond ETF (2002-2022)

Un elemento di ulteriore complessità, che si riflette più nettamente sulle scelte di portafoglio, viene dalla rottura di alcune correlazioni che negli ultimi venti anni avevano ben lavorato come anticipatori delle correzioni.

Nello specifico, sul mercato del credito le fasi di volatilità venivano anticipato da una ripresa di forza relativa del comparto obbligazionario governativo rispetto a quello corporate, come osserviamo nel 2008 e nel 2020: questo tipo di decorrelazione, storicamente di grande aiuto, è completamente scomparsa in questa fase. Non solo la maggior correzione ad oggi si osservata sul comparto governativo rispetto a quello corporate. Si tratta di un cambio di paradigma molto significativo rispetto agli ultimi venti anni.

TLT, IEF, AGG e LQD ETF: performance 2004-2022

Come incide, quindi, questo mutato stato di cose sul quadro che si va a delineare tanto sull’azionario quanto sull’obbligazionario? Se è vero che il mercato del credito anticipa quello azionario, è forse allora nel primo che dobbiamo trovare le risposte per meglio comprendere anche le sorti del secondo. Ad oggi, tuttavia, la flessione dell’obbligazionario non ha dato alcun segnale di esaurimento ma è certo che un arresto della salita dei tassi d’interesse è una componente centrale per la ripresa anche del mercato azionario.

CBOE 10 Year US Treasury Yield (2006-2022)

Il quadro di fragilità del mercato azionario è anche confermato dalle indicazioni che ci arrivano dai suoi “internals”, così come evidenziato dal numero di titoli dell’S&P500 che scambiano sopra la media mobile a 200 giorni: ad oggi è sceso al 35% e la storia recente ci ricorda come questa soglia possa abbassarsi ulteriormente.

S&P500 Percent of Stocks Above 200 Day Moving Average (2002-2022)

Sul piano delle scelte settoriali, assolutamente non irrilevanti in questa fase, alcune indicazioni restano piuttosto chiare. La prima è che una selezione dei titoli a minor volatilità dell’S&P500 avrebbe consentito di ridurre di meno della metà la dimensione della correzione da inizio anno (-6,2% vs -13,49%).

Invesco S&P500 Low Volatility ETF (2020-2022)

Sotto questo punto di vista è interessante notare come la forza relativa tra l’S&P500 e il suo fratello “low volatility” si sia girata a rialzo ad inizio anno: un’altra dimostrazione di come l’impiego di logiche rotazionali tra asset class e all’interno della medesima asset class possano rappresentare una logica operativa di grande valore per investitori e consulenti.

S&P500 – Invesco S&P500 Low Volatility ETF (2020-2022)

La seconda osservazione altro non è se non un’altra conferma di quanto osserviamo da alcune settimane, ossia che gli investitori continuano a ruotare la loro esposizione su titoli particolarmente difensivi, come evidenzia la forza relativa tra il settore dei consumi di base e l’S&P500.

Consumer Staples Select Sector SPDR Fund / SPDR S&P500 ETF (2015-2022)

L’ultima considerazione, ma forse la più rilevante in questa fase di mercato, è la dinamica della volatilità. Diversamente da quanto osservato in passato, questa correzione sta avvenendo in un contesto di volatilità sostanzialmente contenuta. Ciononostante, la sua dinamica non può, e non deve, in alcun modo essere sottovalutata. L’ultima settimana ha fornito indicazioni nel complesso limitate, con l’indice VIX che gira intorno ad area 30, un livello nel complesso ancora gestibile. Tuttavia, la sua dinamica resta ancora costruttiva, con la concreta possibilità che una rapida escursione sopra area 40 possa produrre ulteriori danni ad un mercato già molto fragile.

Vix New Methodology (2018-2022)

In conclusione, la settimana appena conclusa ha evidenziato l’assenza di una qualche forma di “bottom” sul mercato obbligazionario, con gli indici azionari che evidenziano fragilità in forma sempre maggiore: il concreto rischio è che l’estensione del ribasso possa essere più profonda e più rapida, oltre che in condizioni di volatilità più difficili rispetto al passato recente. Identificare minimi di mercato è un esercizio scarsamente fattibile mentre, al contrario, le correzioni possono essere un’opportunità: tutto ciò a condizione che, già da alcuni mesi, si sia proceduto ad una progressiva riduzione dei rischi, a fronte di un quadro generale di correzione che osserviamo non a partire da oggi.