In questo articolo pubblichiamo l’analisi di Eric Bertrand, CIO e CEO di Ofi Asset Management e di Jean-Marie Mercadal, Direttore delle strategie di investimento, che contiene un’analisi dell’inflazione e dei tassi d’interesse per il 2022, oltre a riportare il loro punto di vista sui mercati azionari.

Stretta monetaria, tassi e inflazione

La stretta monetaria in linea con l’aumento degli indici d’inflazione sta creando periodi di volatilità del mercato. Finché gli indici d’inflazione non scenderanno bruscamente, la velocità e la portata delle azioni intraprese dalle banche centrali continueranno ad alimentare le preoccupazioni sul mercato degli asset rischiosi.

Riteniamo che le aspettative sui tassi d’interesse e sull’acquisto di asset (da parte delle Banche Centrali, ndr) continueranno ad aumentare fino a quando l’inflazione non si attenuerà.

Prevediamo, quindi, che i tassi d’interesse continueranno a salire e che i mercati azionari si adegueranno di conseguenza, sia per quanto riguarda i livelli complessivi degli indici che i singoli stili d’investimento. Avendo realizzato i nostri guadagni delle ultime sei settimane, prevediamo ora che questo periodo di incertezza creerà migliori punti di ingresso per rientrare nei mercati azionari.

Il sentimento generale del mercato è cambiato dal periodo di euforia che ha prevalso verso la fine del 2021. Questo è in parte dovuto al fatto che la nuova variante Omicron si sta diffondendo e sta limitando l’attività commerciale, in particolare in Cina.

Ma la preoccupazione maggiore è che l’inflazione stia tornando in auge e che la Federal Reserve stia diventando più aggressiva.

Stato dell’economia e salute delle imprese

Nonostante tutti i fattori di rischio, i fondamentali delle aziende sembrano essere su un terreno solido. Crediamo quindi che i mercati potrebbero diventare più volatili, ma non ci aspettiamo grandi fluttuazioni, cioè movimenti superiori al 10%-15%.

Le economie e le imprese nel loro insieme si sono dimostrate notevolmente adattabili durante questa crisi, anche se con l’aiuto delle banche centrali e degli Stati che hanno fornito la liquidità necessaria.

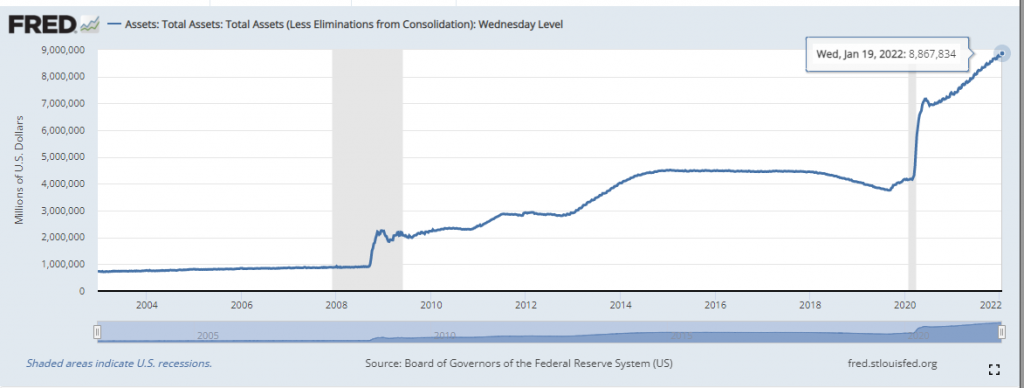

Ad esempio, il bilancio della Federal Reserve ammontava a circa 850 miliardi di dollari all’epoca della crisi finanziaria del 2008/2009; ora si avvicina agli 8.800 miliardi di dollari. Questo successo può essere visto anche nel forte rally dei mercati azionari negli ultimi mesi. Ma dopo una performance così buona, è logico chiedersi quanto a lungo possa durare questo slancio.

Il punto sulla crescita economica globale e un focus sulla Cina

Da un punto di vista generale, sembra chiaro che la crescita economica globale sarà più lenta quest’anno che nel 2021, che era un anno di recupero. Sarà comunque abbastanza vivace e ancora al di sopra della sua ” abituale ” velocità di navigazione.

La crescita economica globale dovrebbe quindi raggiungere il 4,4%, di cui il 3,9% negli Stati Uniti e il 4,2% nella zona euro. In questo momento è la spinta data dalla Cina che sembra essere meno affidabile. Il 2021 si è chiuso con una crescita superiore all’8%, ma negli ultimi mesi sono emersi alcuni segnali preoccupanti: l’attività commerciale è penalizzata dagli effetti del fallimento di diversi costruttori immobiliari e diverse città colpite dal virus Omicron hanno ripristinato le chiusure.

Il governo cinese ha quindi messo in campo un certo numero di iniziative di stimolo all’economia, anche se questo significa sospendere temporaneamente la serie di misure normative lanciate nell’ambito della sua spinta alla “prosperità comune”.

Il 2022 sarà davvero un grande anno per l’immagine del Paese (con le Olimpiadi invernali ma anche, cosa più importante, il Congresso nazionale del PCC a novembre, che potrebbe decidere di lasciare il presidente Xi Jinping al potere a vita). Le SOE (imprese statali) sono state così invitate a rilevare i costruttori di immobili in difficoltà per completare i lavori di costruzione che erano già in corso.

Ci sono attualmente due scuole di pensiero sul tema dell’inflazione

La prima è consensuale e sostiene che si tratta solo di una situazione temporanea. È lo scenario principale adottato dalle banche centrali e si basa sul fatto che le ultime statistiche si riferiscono a situazioni temporanee create da colli di bottiglia che si sono formati quando le economie hanno ricominciato ad aprirsi.

Allo stesso modo, è improbabile che gli effetti di base durino: per esempio, i prezzi delle auto usate e delle case sono aumentati negli ultimi mesi, ma questi sono i tipi di beni che i consumatori non comprano ogni anno. Quindi i prezzi dovrebbero calmarsi una volta che l’euforia creata dalla riapertura delle economie sarà svanita.

Lo stesso vale per i prezzi dell’energia: i prezzi del petrolio sono più che raddoppiati da quando hanno toccato il fondo nel 2020, e non raddoppieranno ogni anno. Nel frattempo, vale anche la pena di sottolineare che se i prezzi salgono troppo rapidamente, possono trascinare la domanda verso il basso e poi anche i prezzi alla fine scenderanno di nuovo. Quindi, in un certo senso, l’inflazione tende ad “auto-assorbirsi”. Gli aderenti a questa scuola di pensiero ritengono che le forze deflazionistiche sottostanti siano ancora presenti.

Siamo del parere che il mondo sia effettivamente cambiato e che l’inflazione potrebbe diventare strutturalmente più alta nei prossimi anni, con una velocità di crociera superiore agli obiettivi del 2% fissati dalle banche centrali americana ed europea. Uno scenario di inflazione del ~3% sembra quindi plausibile, e renderebbe anche meno dolorosa la riduzione del rapporto debito pubblico/PIL nel tempo. In mezzo a tutta questa incertezza, crediamo che i mercati potrebbero diventare più volatili, soprattutto nella parte lunga della curva dei rendimenti; questo avrebbe un impatto sui mercati azionari e un calo di circa il 7%-10% creerebbe opportunità per investire di nuovo.

Conclusioni

Per quanto, invece, riguarda le performance dei mercati azionari nel 2021 potrebbero essere definite eccezionali. Il 2022, invece, ha avuto un inizio più turbolento, anche se gli indici sono ancora vicini ai loro massimi storici sia negli Stati Uniti che in Europa.

Se il nostro scenario centrale si avvera, assisteremo a un leggero aumento dei tassi d’interesse a breve e lungo termine, senza rendere i mercati azionari meno attraenti di quelli obbligazionari. Con una crescita economica globale prevista tra il 4,5% e il 5,0%, gli utili per azione delle aziende americane ed europee dovrebbero aumentare rispettivamente dell’8% e del 7% circa quest’anno. Il nostro scenario centrale non tiene conto, ovviamente, di un’improvvisa ricomparsa della pandemia di Covid, che si ripercuoterebbe sulla crescita economica e quindi sulla crescita degli utili. L’altro rischio è che l’inflazione possa persistere, il che eroderebbe i margini se le aziende non riuscissero a trasferire i costi di produzione più elevati sui prezzi di vendita.

Foto di copertina: Foto di Anna Nekrashevich da Pexels

DISCLAIMER: Tutti i contenuti di questo sito non intendono in alcun modo costituire sollecitazione al pubblico risparmio oppure consulenza all’investimento in titoli azionari, contratti future, opzioni, fondi comuni o in qualsiasi altro strumento finanziario. L’attività del sito non costituisce consulenza personalizzata così come indicato dal D.Lgs. 58/98, così come modificato dal successivo D.Lgs. 167/2007. Chi scrive non conosce le caratteristiche personali di nessuno dei lettori, in specie flussi reddituali, capacità a sostenere perdite, consistenza patrimoniale. Tutti i contenuti del sito hanno solo scopi didattici, educativi e informativi. Gli argomenti riguardano l’analisi fondamentale e tecnica, i commenti sui mercati, la casistica operativa, piani di trading, ecc., ma non forniscono segnali di acquisto o vendita sui vari strumenti finanziari, né indicazioni per la gestione diretta o indiretta del capitale di terzi. Pertanto, chi legge i contenuti del sito riconosce la propria esclusiva responsabilità delle eventuali e successive azioni. Le informazioni finanziarie presenti nascono da conoscenze ed esperienze personali degli autori, che conducono inevitabilmente a valutazioni strettamente soggettive, parziali e discrezionali. Tutti i contenuti sono quindi passibili di errori di interpretazione e valutazione, come avviene per qualsiasi opinione personale. È possibile che chi scrive sia direttamente interessato in qualità di risparmiatore privato all’andamento dei valori mobiliari trattati in questo sito e svolga attività di trading o investimento in proprio sugli stessi strumenti citati, e quindi si trovi in conflitto di interesse con i lettori. Si ricorda che i rischi di perdite legati all’attività di trading possono essere molto elevati e arrivare ad azzerare il capitale impiegato. L’investitore deve considerare attentamente i rischi inerenti all’attività di trading e investimento alla luce della propria situazione finanziaria. Infine, si precisa che questo sito internet non rappresenta una testata giornalistica ai sensi della L. 62/2001 poiché viene aggiornato senza alcuna periodicità. Riteniamo che le immagini utilizzate a corredo dei post siano di pubblico dominio. Qualora invece dovessero essere coperte da diritti siete pregati di avvertirci (info@investireinmegatrend.it) e provvederemo a rimuoverle immediatamente.