Nel quadro delle considerazioni sviluppate nel commento della settimana precedente, eravamo partiti dalla presa d’atto che, dopo le ultime rilevazioni sul fronte dell’inflazione, le aspettative degli investitori rispetto al c.d. “terminal rate” dei Fed Funds oggi sembrano ancorate ad un livello tra i 4,75% ed il 5,25% per la riunione del 14 giugno prossimo.

Questo tipo di lettura risulta ancora oggi coerente con l’outlook della Fed e della BCE secondo cui l’inflazione dovrebbe raggiungere un suo massimo nel corso del primo semestre del prossimo anno. In linea con quanto avvenuto tra giugno ed agosto di quest’anno, tanto il mercato azionario quanto quello obbligazionario hanno dato vita ad un rimbalzo significativo. La domanda, a distanza di due mesi dal minimo sugli indici azionari che ha dato vita a quel rimbalzo, resta una: siamo di fronte ad un minimo di periodo e quanto upside potenziale c’è oggi sul mercato azionario?

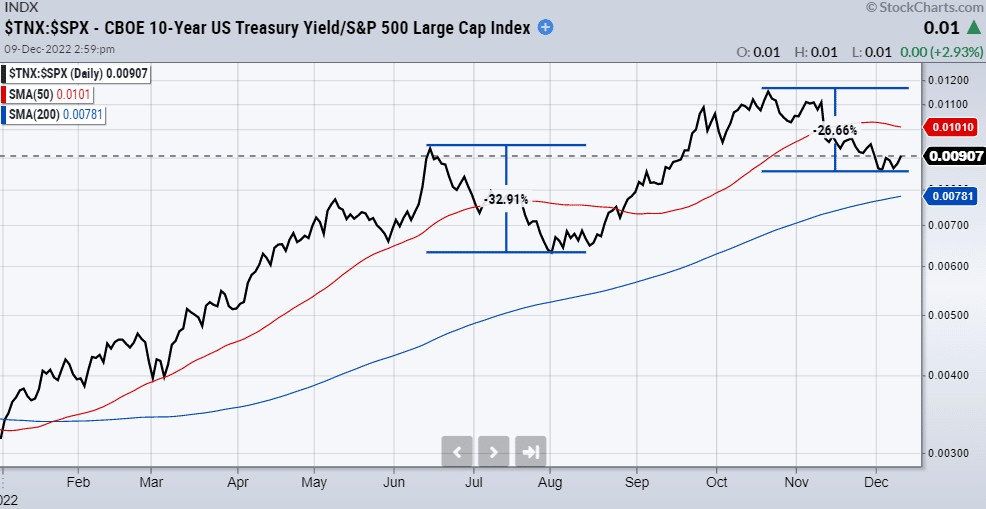

Fonte: CBOE 10-Year US Treasury Yield / S&P500 Large Cap Index (gennaio-dicembre 2022)

Nella ricerca di una risposta a questo interrogativo, ipotizzando che le aspettative su Fed Funds ed inflazione non siano destinate a cambiare da oggi in avanti, avevamo delineato due scenari potenziali con i quali potremmo trovarci a confrontare nei prossimi mesi:

Fonte: DLD Capital SCF Market Commentary 4 dicembre 2022)

In uno scenario di aspettative inflazionistiche ben prezzate, è ragionevole attendersi una significativa ripresa di valore del comparto obbligazionario: una dinamica che ha trovato una conferma anche nella settimana che si è appena conclusa. L’interrogativo resta ovviamente quanto potremmo osservare sul mercato azionario e, in questo senso, è fondamentale stimare in termini probabilistici gli scenari che potrebbero manifestarsi nei prossimi mesi e, in ragione di ciò, orientare le nostre scelte di asset allocation.

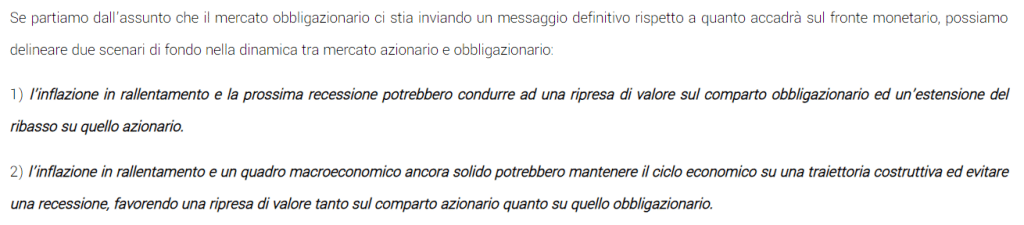

Come osserviamo, l’S&P500 scambia su un livello pari a 17,7 volte gli utili per azione stimati per il prossimo anno ($220): per la precisione, 17,88X volte al prezzo di chiusura di venerdì.

Fonte: Yardeni Research

Se consideriamo un multiplo P/E intorno a 17X come livello di riferimento, è evidente come attualmente i prezzi dell’S&P500 non incorporino lo scenario di una prossima recessione.

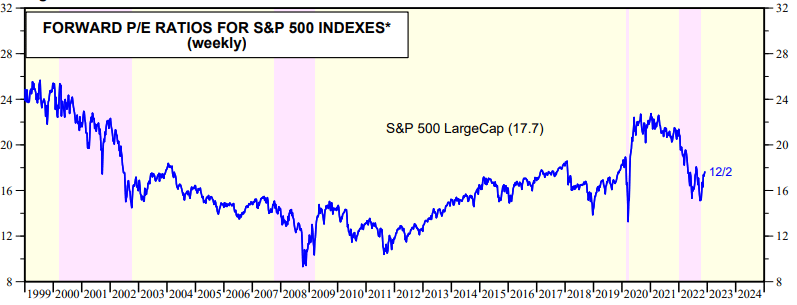

In questo senso, nel corso delle scorse settimane ci siamo più volte interrogati circa le probabilità che il ciclo economico possa contrarsi nel prossimo futuro. Diversi istituti di ricerca continuano a sottolineare come il mercato monetario e gli indicatori leading segnalino un rallentamento economico. In questa direzione si è espressa anche la Fed di New York che utilizza un modello basato sull’inversione della curva dei rendimenti: in oltre sessant’anni di serie storiche, ogni qual volta il modello ha stimato almeno un 30% di probabilità di recessione, il ciclo economico americano ha confermato le previsioni del modello.

Fonte: Recession Probability Model (Federal Reserve New York) 9 dicembre 2022

Questo genere di valutazione si inserisce nel quadro di considerazioni ricorrenti di queste settimane: i dati macroeconomici di tipo lagging (consumi, vendite al dettaglio, produzione industriale e mercato del lavoro) evidenziano una sostanziale solidità del ciclo economico. Diversamente, il mercato monetario e gli indicatori leading (sentiment dei consumatori e indici degli acquisti) sembrano anticipare un rallentamento economico evidente. I mercati oggi evidenziano ancora un’assenza di posizionamento rispetto a questo tipo di scenari.

Il collegamento tra una potenziale recessione e le valutazioni sui mercati azionari è evidente: nell’ipotesi di una recessione, gli utili aziendali su base storica tendono e flettere di circa un 20%.

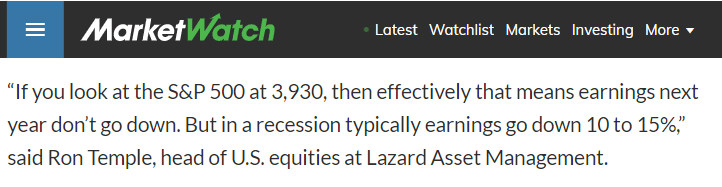

Fonte: MarketWatch

Ipotizzando una flessione degli utili del 20%, e mantenendo un P/E dell’S&P500 pari alla sua media degli ultimi 5 anni (18,5), un primo livello chiave per l’indice americano potrebbe essere nell’intorno dei 3.200 – 3.300 punti, per una flessione tra il 16% ed il 18% dai livelli attuali e di oltre il 30% dai massimi di gennaio 2022.

Il nesso tra recessione, bear market e drawdown massimo ha, d’altronde, un connotato storico, se pensiamo che, a partire dalla seconda guerra mondiale, nessun bear market ha raggiunto il suo minimo di periodo prima di aver attraversato una recessione.

Fonte: CNBC Pro

Alla luce di un simile quadro, macroeconomico e finanziario, è quindi evidente come il rimbalzo osservato sul mercato azionario negli ultimi due mesi debba essere valutato con un giusto grado di accortezza.

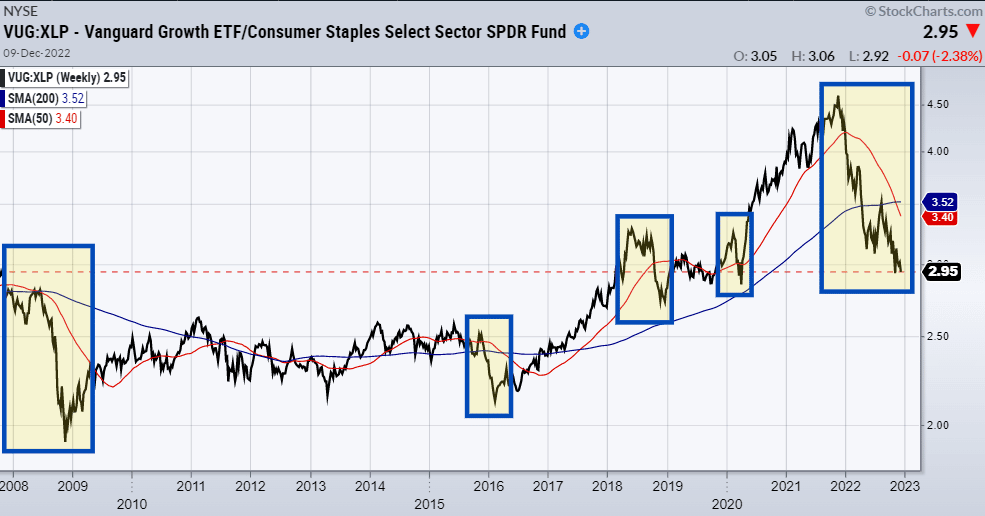

Venendo alla dinamiche settoriali, nelle scorse settimane abbiamo evidenziato la natura “difensiva” di questo rimbalzo, ossia il ruolo di leadership assunto dal comparto value rispetto a quello growth. Ad ulteriore conferma della natura delicata di questo rimbalzo, c’è la sovraperformance del comparto dei Consumer Staples in linea con quanto, storicamente, abbiamo osservato nelle correzioni del 2008, 2016, 2019 e 2020.

Fonte: Vanguard Growth ETF / Consumer Staples Select Sector SPDR Fund (2008-2022)

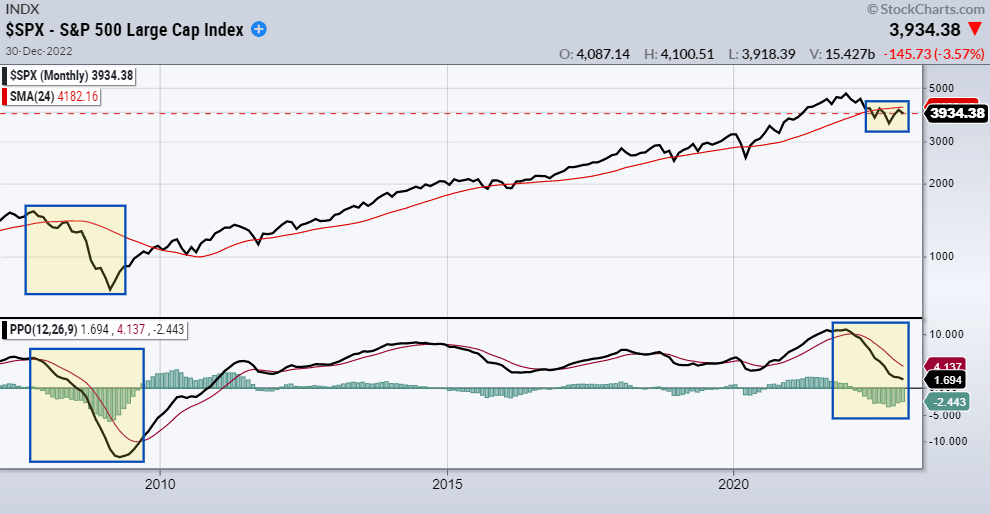

Ad ulteriore conferma della debolezza degli indici azionari c’è il trend primario dell’S&P500 che, da marzo scorso, scambia sotto la media mobile a 24 mesi: il più lungo periodo al di sotto di questo supporto dall’agosto 2007.

Fonte: S&P500 Large Cap Index (2008-2022)

Un ultimo elemento da tenere in considerazione nel quadro attuale è la dinamica della volatilità in questo 2022. Nonostante la correzione sperimentata da inizio anno, la volatilità ha seguito una dinamica nel complesso laterale nel corso di questo anno. Non solo: in maniera nel complesso sistematica il mercato ha visto la tenuta in acquisto del Vix in prossimità di livelli particolarmente bassi dell’indice e la sua vendita su predeterminati livelli di prezzo. In corrispondenza dei livelli di acquisto e vendita del Vix, l’indice S&P500 si è comportato maniera speculare.

Fonte: Vix Volatility Index; S&P500 Large Cap Index (gennaio-dicembre 2022)

In linea più generale, gli investitori hanno comprato volatilità sui supporti di prezzo e l’hanno venduta sulle resistenze. Questo tipo di dinamica, nel complesso di un bear market che dura da oltre sei mesi, deve essere tenuta sotto stretta osservazione: presto o tardi, vedere il Vix uscire da questa banda di oscillazione, per seguire le dinamiche tipiche di altre fasi storiche di correzione.

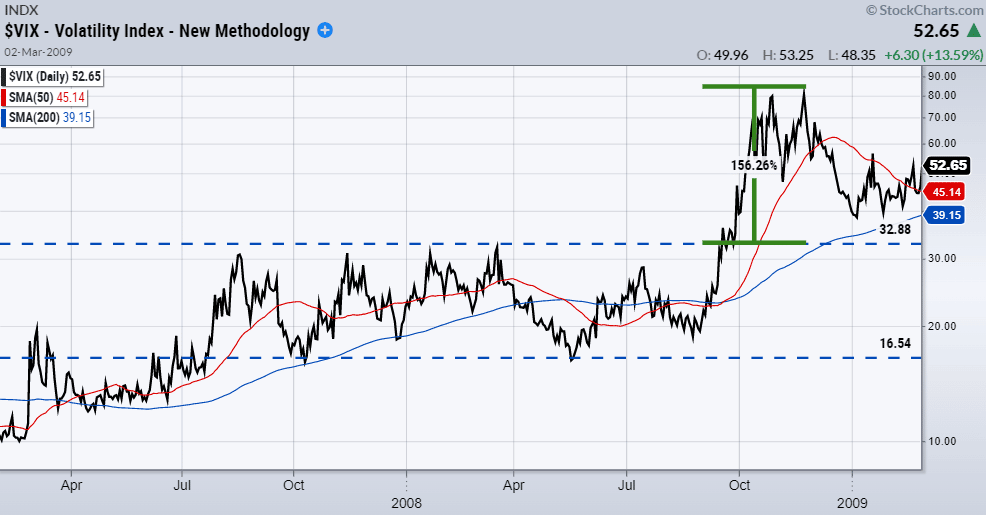

Fonte: Vix Volatility Index (aprile 2007-aprile 2009)

Nel 2007- 2009 il Vix oscillò per diversi mesi sugli stessi livelli che osserviamo oggi, salvo poi produrre una significativa accelerazione, fino ad area 80, nei mesi precedentemente antecedenti al minimo di marzo 2009.

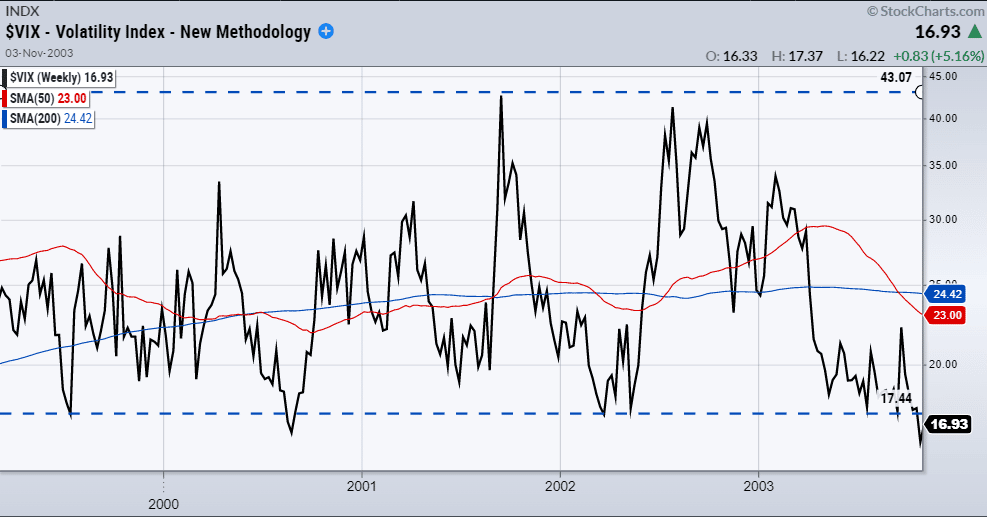

Fonte: Vix Volatility Index (febbraio 1999-novembre 2003)

Nella recessione di inizio secolo, la dinamica del Vix fu lievemente diversa, sia pure con due significative oscillazioni al rialzo, sopra area 45. In conclusione, in più di una circostanza abbiamo sottolineato come nel corso dell’anno la volatilità si sia mossa al di sotto di livelli storicamente considerati “di guardia”, nel corso dell’anno. Tuttavia, nel contesto di un downtrend è ragionevole attendersi una forte escursione di volatilità in precedenza della formazione del minimo di periodo. Osserveremo qualcosa di simile anche con riferimento a questo bear market? Non possiamo dirlo ma, certamente, l’esperienza storica ci suggerisce di considerarla una possibilità quanto mai realistica.

Venendo alle conclusioni, nel corso di questa settimana avremo la pubblicazione del dato relativo all’inflazione americana per il mese di novembre e le riunioni della Fed e della BCE. Il tema dell’inflazione non può già oggi essere sottostimato, soprattutto alla luce delle considerazioni in più di un occasioni sviluppate da Jerome Powell circa la natura “persistente” dell’inflazione e l’importanza del tempo di permanenza dei tassi su livelli “restrittivi” e non solo della velocità con cui si raggiunga quel livello di costo del denaro. Tuttavia, anche nel caso in cui il tema dell’inflazione vada ridimensionandosi, lo scenario di un ciclo economico positivo e non destinato ad essere intaccato sul piano fondamentale si fa sempre più improbabile, lasciandoci con l’ovvia necessità di formulare un piano di azione per il 2023 che consideri la recessione lo scenario base. Come sempre, dobbiamo avere la flessibilità di considerare i dati a nostra disposizione nel momento in cui questi vengono a nostra conoscenza. I segnali arrivati dal mercato obbligazionario nel corso di queste settimane sono già un elemento molto costruttivo che, se confermato, ci fornirà delle importanti linee guida, indipendentemente dall’evoluzione del ciclo economico.

Se hai una grande fiducia nel tuo processo d’investimento,

accettare una perdita non è un grande problema

(Stanley Druckenmiller)