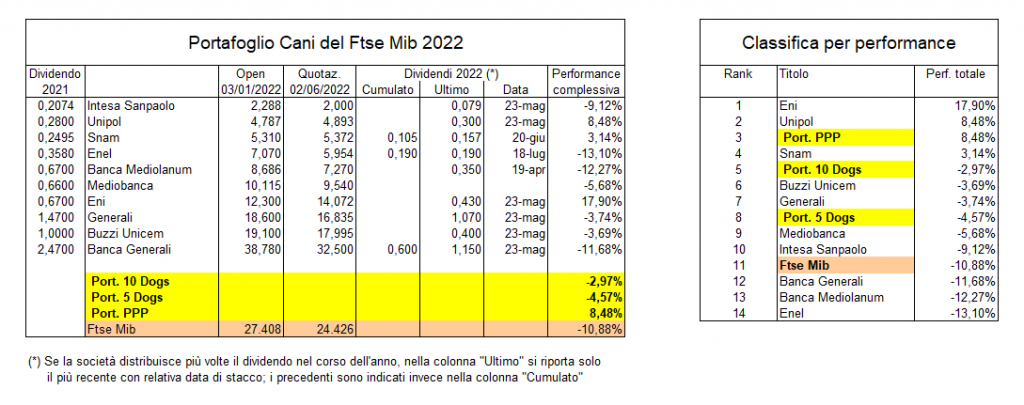

Prosegue il conflitto in Ucraina, ma i mercati azionari sembrano avere trovato una certa stabilizzazione, anche se i rischi sempre più elevati di recessione o stagflazione stanno mettendo a dura prova i nervi degli operatori. Anche i Cani del Ftse Mib ne risentono, ovviamente, ma le perdite nei primi cinque mesi dell’anno sono limitate. Il Ftse Mib rimane in forte calo e da inizio anno la perforamnce è del -10,9%. Molto più disperso (ma contenuto) il calo dei portafogli dei Cani del Ftse Mib, uno dei quali è nettamente in positivo, il Portafoglio PPP.

Non sai cosa è o come è composto il Portafoglio dei Cani del Ftse Mib? Scoprilo qui!

Confermando quindi di mantenere la sovraperformance sul benchmark. I Cani del Ftse Mib non sono altro che portafogli costruiti utilizzando solo titoli dell’omonimo indice di Piazza Affari. Il risultato, quindi, ancora una volta dà ragione alla teoria del gestore statunitense Michael O’Higgins. Ma vediamo i numeri in dettaglio.

I risultati dei “Cani 2022

I tre portafogli segnano per ora risultati “dispersi”, ma comunque migliori dell’indice di riferimento. In dettaglio, quello “10 dogs” si attesta al -3%, grazie soprattutto ai risultati di Unipol (+8,5%) ed Eni (+17,9%). Più indietro il portafoglio “5 dogs” (-4,6%), mentre quello cosiddetto “PPP”, composto solo da Unipol, segna un +8,5%.

Come si costruiscono i portafogli

Il primo, quello dei “10 dogs” comprende appunto i 10 titoli con il dividend yield maggiore scelti tra i 40 del Ftse Mib. Ordinando i 10 titoli per prezzo crescente e prendendo i primi cinque (quelli cioè con il prezzo inferiore) si ottiene il secondo portafoglio “5 dogs”: alla base del metodo è il fatto che un incremento (in assoluto) del prezzo ha un impatto percentuale maggiore su un titolo con un prezzo basso piuttosto che alto. I due portafogli sono tutti equipesati, ovvero ogni singolo titolo all’inizio ha la stessa percentuale di allocazione.

Il terzo e ultimo portafoglio, detto “PPP” è composto infine da un solo titolo: il secondo dell’ordinamento (dal prezzo più basso a quello più alto). Si tratta solo di una anomalia statistica scoperta da O’Higgins ma valida anche sul mercato italiano: in genere – ma ovviamente non è una certezza – è un titolo che sovraperforma il mercato.

Nel passato, storicamente, i vari portafogli sul Ftse Mib si sono ben comportati. Ne abbiamo parlato diffusamente nel libro “La Ruota dei mercati finanziari” edito da Hoepli. Seguiamo mese per mese la performance dei “Cani 2021” e vedremo se continueranno a performare meglio del Ftse Mib!

DISCLAIMER: Tutti i contenuti di questo sito non intendono in alcun modo costituire sollecitazione al pubblico risparmio oppure consulenza all’investimento in titoli azionari, contratti future, opzioni, fondi comuni o in qualsiasi altro strumento finanziario. L’attività del sito non costituisce consulenza personalizzata così come indicato dal D.Lgs. 58/98, così come modificato dal successivo D.Lgs. 167/2007. Chi scrive non conosce le caratteristiche personali di nessuno dei lettori, in specie flussi reddituali, capacità a sostenere perdite, consistenza patrimoniale. Tutti i contenuti del sito hanno solo scopi didattici, educativi e informativi. Gli argomenti riguardano l’analisi fondamentale e tecnica, i commenti sui mercati, la casistica operativa, piani di trading, ecc., ma non forniscono segnali di acquisto o vendita sui vari strumenti finanziari, né indicazioni per la gestione diretta o indiretta del capitale di terzi. Pertanto, chi legge i contenuti del sito riconosce la propria esclusiva responsabilità delle eventuali e successive azioni. Le informazioni finanziarie presenti nascono da conoscenze ed esperienze personali degli autori, che conducono inevitabilmente a valutazioni strettamente soggettive, parziali e discrezionali. Tutti i contenuti sono quindi passibili di errori di interpretazione e valutazione, come avviene per qualsiasi opinione personale. È possibile che chi scrive sia direttamente interessato in qualità di risparmiatore privato all’andamento dei valori mobiliari trattati in questo sito e svolga attività di trading o investimento in proprio sugli stessi strumenti citati, e quindi si trovi in conflitto di interesse con i lettori. Si ricorda che i rischi di perdite legati all’attività di trading possono essere molto elevati e arrivare ad azzerare il capitale impiegato. L’investitore deve considerare attentamente i rischi inerenti all’attività di trading e investimento alla luce della propria situazione finanziaria. Infine, si precisa che questo sito internet non rappresenta una testata giornalistica ai sensi della L. 62/2001 poiché viene aggiornato senza alcuna periodicità. Riteniamo che le immagini utilizzate a corredo dei post siano di pubblico dominio. Qualora invece dovessero essere coperte da diritti siete pregati di avvertirci (info@investireinmegatrend.it) e provvederemo a rimuoverle immediatamente.