Archiviato il 2021 con un ottimo successo in termini di performance, è già ora di concentrarsi sul nuovo anno e di conseguenza sui nuovi portafogli dei “Cani”: ecco quindi il portafoglio dei Cani del Ftse Mib 2022.

Uno sguardo ai Cani del 2021

Lo scorso anno era risultato particolarmente complicato costruire i portafogli a causa delle restrizioni imposte nella distribuzione dei dividendi ai titoli dei settori bancario e assicurativo, tanto che per la prima volta dal 2000 (da quando cioè inaugurai questa rubrica su Borsa & Finanza) avevo deciso di crearne due: uno basato sui dividendi effettivamente erogati nel corso dei 2020, l’altro sui dividendi che gli analisti stimavano sarebbero stati distribuiti nel corso dell’anno.

Qui sono riassunti tutti i risultati del 2021. Come si può vedere, in ogni caso, entrambi i portafogli si sono comportati decisamente bene, tanto che tutti e sei (tre per ogni versione) hanno battuto il benchmark, ovvero il Ftse Mib.

Costruire i portafogli del 2022

Prima di concentrarsi sui titoli per quest’anno, rispolveriamo velocemente la metodologia di selezione, ideata e pubblicizzata dal guru americano Michael O’Higgins.

Si selezionano i 10 titoli con il rendimento del dividendo più elevato, con l’obiettivo di avere un portafoglio in grado di battere il paniere di riferimento (il Dow Jones Industrial negli Usa e il Ftse Mib in Italia). I portafogli che otteniamo, in realtà, con questi 10 titoli, sono tre. Il primo, quello dei “10 dogs” comprende appunto i 10 titoli con il dividend yield maggiore scelti tra i 40 del Ftse Mib.

Ma perché prendere i dividendi e non ad esempio gli utili? Perché, spiega O’Higgins, i profitti sono variabili, i dividendi in genere molto più stabili.

Ordinando quindi i 10 titoli per prezzo crescente e prendendo i primi cinque (quelli cioè con il prezzo inferiore) si ottiene il secondo portafoglio “5 dogs”. Alla base del metodo è il fatto che un incremento (in assoluto) del prezzo ha un impatto percentuale maggiore su un titolo con un prezzo basso che su uno con una quotazione più elevata. I due portafogli sono tutti equipesati, ovvero su ogni titolo si investe il medesimo ammontare assoluto: per convenzione 10mila euro, in modo da avere un portafoglio da 100mila euro complessivi (per il “10 dogs”) e 50mila euro (per il “5 dogs”).

Il terzo e ultimo portafoglio, detto “PPP” è composto infine da un solo titolo: il secondo dell’ordinamento (dal prezzo più basso a quello più alto). Si tratta solo di una anomalia statistica scoperta da O’Higgins ma valida anche sul mercato italiano: in genere – ma ovviamente non è una certezza – è un titolo che sovraperforma il mercato.

TI PIACE IL SITO e il suo DATABASE?

Se ti piace il sito e lo trovi utile, prima di continuare la lettura, aiutaci in questo progetto di educazione finanziaria con una piccola donazione per coprire le spese di gestione e mantenere il sito senza pubblicità. Clicca sul bottone o su questo link. GRAZIE!

[um_loggedout] ATTENZIONE!!! QUESTO ARTICOLO E’ RISERVATO A LETTRICI E LETTORI DEI NOSTRI LIBRI che sono utenti registrati del sito. Per continuare a leggere devi loggarti al sito con il tuo utente oppure comunicarci via email che sei un lettore del libro allegando una prova (foto copertina, scontrino di acquisto). FAI LOGIN O INVIA UNA EMAIL CON LA PROVA D’ACQUISTO. [/um_loggedout]

[um_show_content not=’um_lettore-libro,editor,administrator’] ATTENZIONE: Questo articolo è riservato ai lettori dei nostri libri che sono utenti registrati del sito. Per continuare a leggere devi loggarti al sito con il tuo utente oppure comunicarci via email che sei un lettore del libro allegando una prova (foto copertina, scontrino di acquisto). [/um_show_content]

[um_show_content roles=’um_lettore-libro,editor,administrator’]

I Cani del 2022

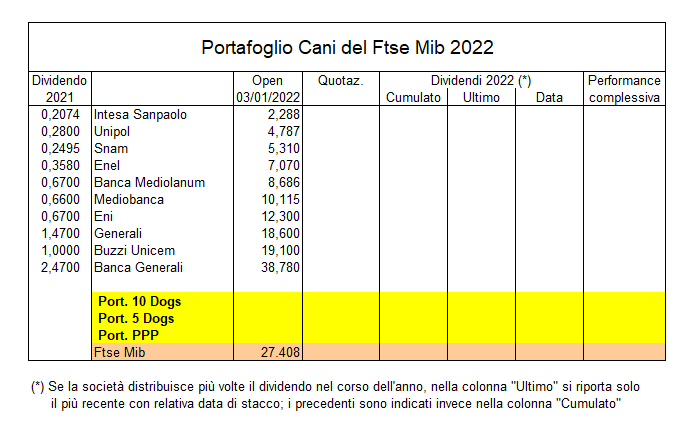

Dopo questo excursus, eccoci finalmente ai nostri portafogli. Ecco quindi il portafoglio dei Cani del Ftse Mib 2022. I 10 titoli sono ordinati per quotazione crescente (prezzo di apertura del 3 gennaio 2022); i primi cinque titoli costituiscono quindi il secondo portafoglio (quello dei “5 dogs”), il secondo titolo (quest’anno è Unipol) rappresenta il terzo portafoglio, quello cosiddetto “PPP”.

C’è un’ultima notazione da fare. Alcuni titoli bancari e assicurativi hanno distribuito nel corso del 2021 i dividendi relativi sia all’esercizio 2020 sia a quello 2019 (che le Authority avevano bloccato). Dove specificato dalle società, si è così provveduto a defalcare dall’intero dividendo la “quota” attribuita all’esercizio 2019.

Nel dettaglio, tra i titoli del portafoglio 2022, è il caso di Banca Generali (dei 2,7 euro complessivi, 0,23 euro sono attribuibili al 2019), Banca Mediolanum (0,34 euro attribuiti all’esercizio 2019) e Unipol (0,28 euro attribuiti al bilancio 2019).

Considerazioni conclusive

Il portafoglio dei Cani del Ftse Mib si è molto spesso ben comportato, superando in molti casi il benchmark. I nuovi panieri saranno monitorati e commentati sul sito a cadenza regolare. Possono rappresentare un utile benchmark “no megatrend”. Di per sé, infatti, il Ftse Mib è già povero di titoli che potrebbero rientrare nei megatrend dei prossimi anni (ad esempio: Amplifon, Diasorin, Inwit, Moncler, Nexi, Recordati) ma queste selezioni in particolare lo sono ancora di più, dato che, ancora una volta, nessuno dei titoli citati rientra nei portafogli.

[/um_show_content]