In tutte le professioni l’esperienza gioca un ruolo fondamentale: l’operatività sui mercati finanziari non fa in alcuno modo eccezione a questa regola. E lo dimostra la sempre interessante analisi dei mercati finanziari di Edoardo Fusco Femiano, fondatore di DLD Capital SCF che ospitiamo con piacere sul nostro sito.

Dopo oltre dodici dieci anni di mercati azionari rialzisti, con la parentesi della correzione più rapida della storia, a seguito dello scoppio della pandemia, un’intera generazione di investitori in questo 2022 si è trovata per la prima volta a confrontarsi con la complessità di un mercato ribassista: una flessione, quella di questa fase, che dura da circa dodici mesi, con lunghe fasi di rimbalzo rispetto ad un trend primario dei prezzi ribassista, ed una volatilità ancora su livelli storicamente contenuti e quindi di poco aiuto nella lettura del reale grado di avversione al rischio degli investitori.

Fonte: Bloomberg

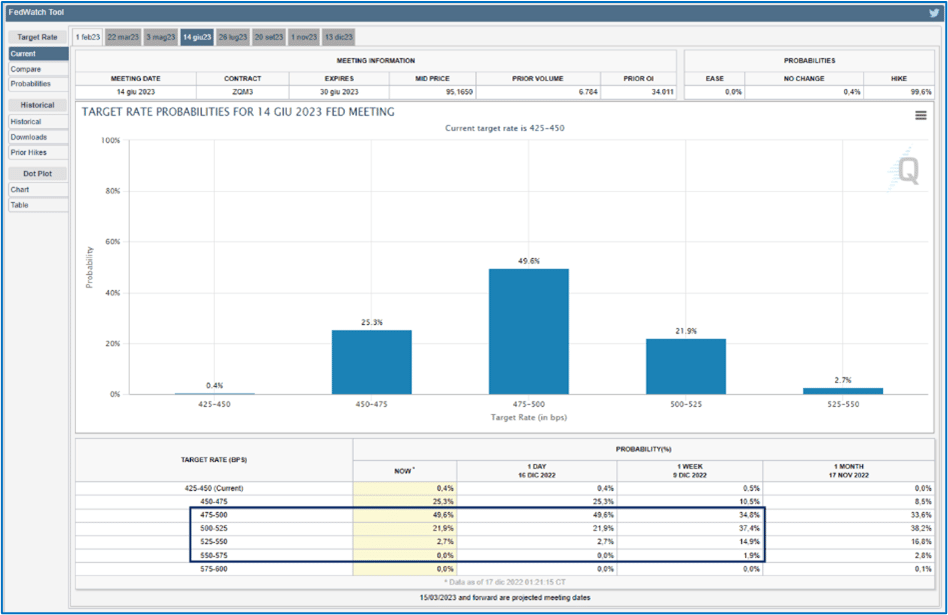

In uscita da una settimana che ha visto la pubblicazione del dato sull’inflazione americana e le riunioni di politica monetaria di Fed e BCE, ha senso porsi alcune domande fondamentali, con il solo fine di raccogliere e rielaborare i messaggi che le dinamiche di prezzo sul mercato azionario e obbligazionario ci hanno restituito.

A seguito della pubblicazione del dato sull’inflazione americana e della riunione della Fed, come si sono mossi i tassi d’interesse e le aspettative sull’inflazione futura?

Il dato sull’inflazione ha sorpreso positivamente il mercato, uscendo nettamente al di sotto delle stime degli analisti. Successivamente, in linea con quanto atteso dal mercato, Jerome Powell ha alzato i tassi di riferimento dei Fed funds di 50 punti base. Come osserviamo, le aspettative sul c.d. “terminal rate”, per la riunione del 14 giugno prossimo, oggi prezzano al 94,1% un range compreso tra il 4,50% e il 5,25%, in netta discesa rispetto alle settimane precedenti.

Fonte: CME Fed Watch Tool

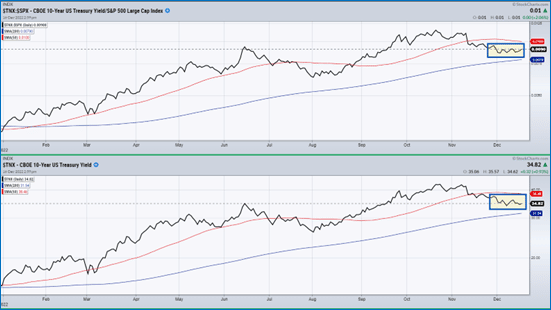

Quali sono stati i riflessi sul mercato monetario, in particolare con riferimento ai rendimenti dei Treasuries USA e alla loro relazione con l’S&P500? Come osserviamo, i rendimenti sul decennale USA non si sono mossi significativamente.

Fonte: CBOE 10 Year US Treasury Yield / S&P500 Large Cap Index – CBOE 10 Year US Treasury Yield (gennaio – dicembre 2022)

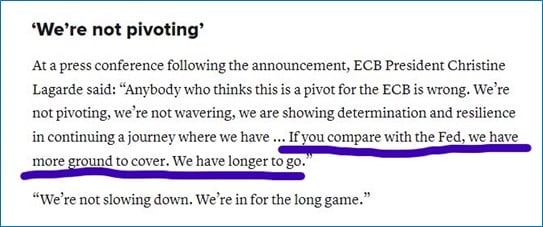

Il terzo interrogativo che dobbiamo porci è: se consideriamo la reazione sul mercato azionario e obbligazionario americano come già prezzato prima del meeting della Fed, cosa ha provocato la flessione sui mercati azionari nelle sedute di giovedì e venerdì?

La gran parte della correzione sui mercati azionari si è verificata nelle sedute di giovedì e venerdì a seguito della riunione della BCE e di queste dichiarazioni di Christine Lagarde:

Fonte: CNBC

Nello specifico, l’ipotesi che la BCE possa nel prossimo futuro muoversi con maggior decisione sul fronte del rialzo dei tassi rispetto alla Fed, unita alla aperta dichiarazione di attendersi una prossima recessione nell’eurozona, hanno accelerato la correzione delle sedute di giovedì e venerdì.

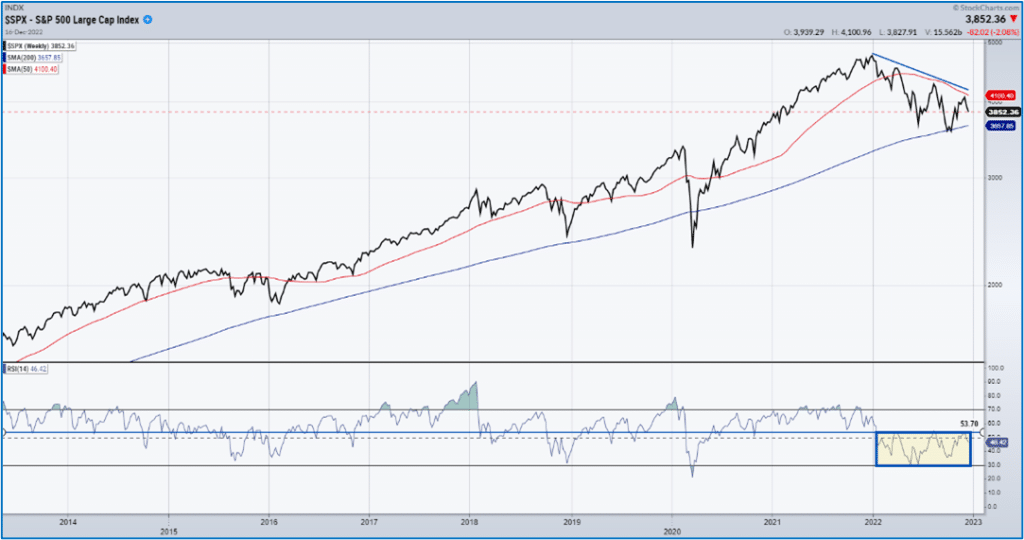

Alla luce dell’evidenza di mercati finanziari che, in linea con le previsioni di Christine Lagarde, hanno iniziato a scontare uno scenario di tassi d’interesse progressivamente sempre più restrittivi e di un ciclo economico in forte rallentamento, Il prossimo interrogativo al quale rispondere è il seguente: quale quadro di riferimento di forniscono i mercati azionari?

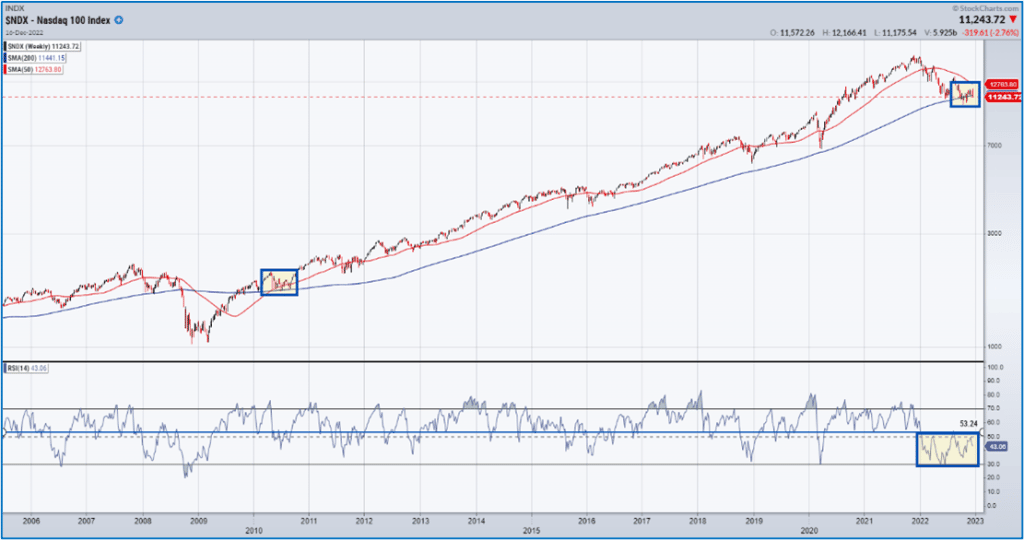

Come osserviamo, tanto l’S&P500 quanto il Nasdaq100, evidenziano un quadro tecnico di forte debolezza, con il secondo che, per la prima volta dal giugno 2010, ha rotto al ribasso la media mobile a 200 settimane.

S&P500 Large Cap Index (2014-2022)

Nasdaq100 Index (2006-2022)

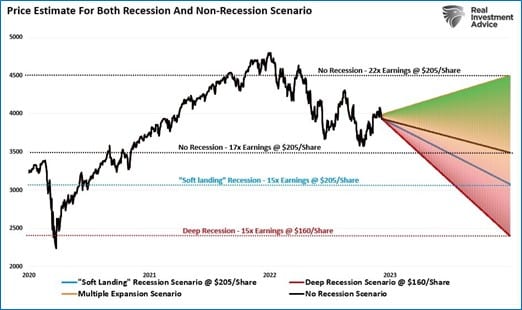

Inevitabilmente, la persistente debolezza del mercato azionario ci pone l’interrogativo di quale scenario sul piano fondamentale i mercati possa andare a scontare nei prossimi mesi.

Nel complesso delle valutazioni sviluppate nei mesi precedenti, abbiamo in diverse circostanze sottolineato come a valutazioni e aspettative di utili per azione più contenute corrispondano livelli inferiori sugli indici azionari. Real Investment Advice ha recentemente ben tracciato le prospettive per l’S&P500 nel caso di una revisione al ribasso delle stime di utili per il prossimo anno.

Fonte: Real Investment Advice (@Lance Roberts)

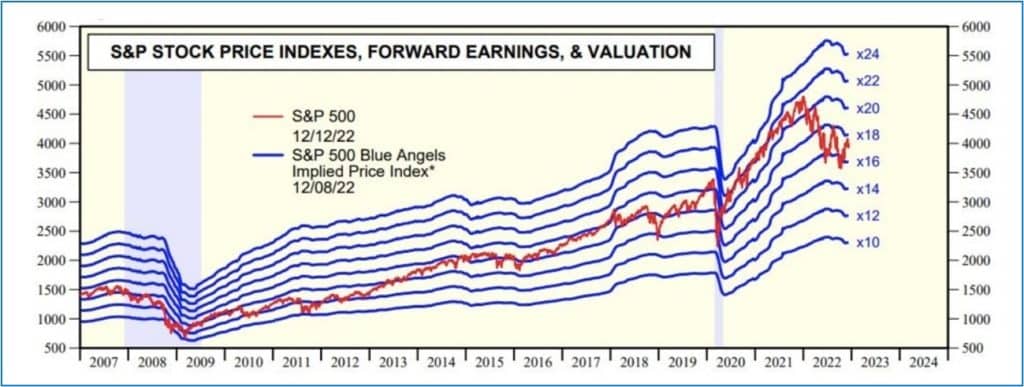

In aggiunta, dobbiamo considerare come, in un contesto economico in peggioramento, la i livelli base di multiplo P/E possano modificarsi significativamente e scendere, unitamente alle stime di utile per azione, al di sotto dell’attuale livello, pari a 18X.

Fonte: Yardeni Research

L’ipotesi di una lieve recessione (c.d. soft landing) o di una tenuta del ciclo economico non sono da escludere, ragion per cui è fondamentale considerare diversi scenari nel nostro piano di asset allocation dinamica, consapevoli che il mercato nei prossimi mesi sarà molto data dependent.

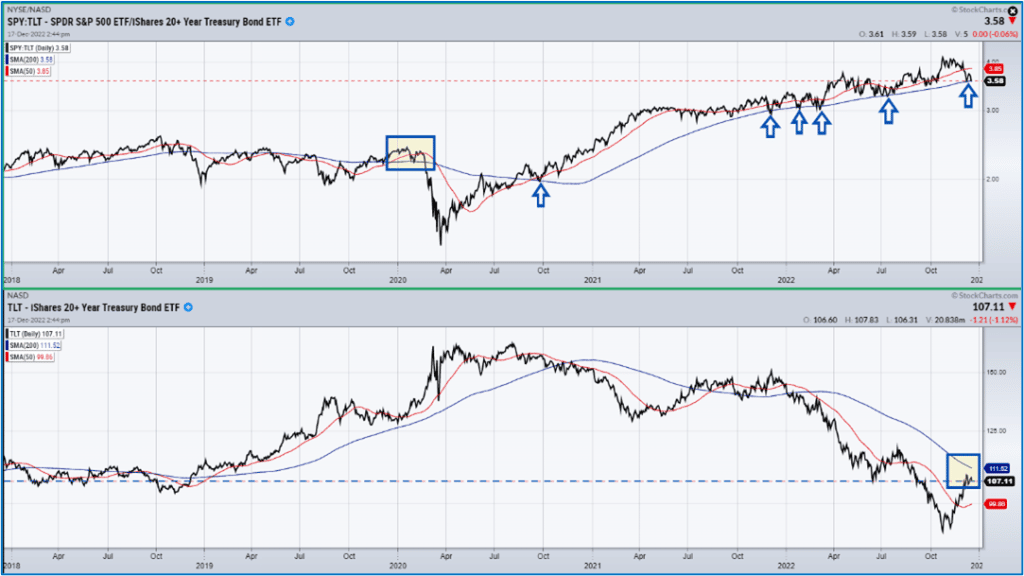

Allargando il campo della nostra osservazione, e alla luce di un dato sull’inflazione migliore di quanto atteso, come riflesso nei futures sui Fed funds, la prossima domanda alla quale rispondere è: quali segnali ci stanno arrivando dal mercato obbligazionario?

Come osserviamo, e restando alla sola osservazione di quanto rileviamo sul mercato americano, l’obbligazionario americano sta evidenziando segnali di forza, tanto in termini assoluti quanto in termini di forza relativa rispetto all’S&P500.

Fonte: S&P500 Large Cap Index / iShares 20+ Years Treasury Bond ETF – iShares 20+ Years Treasury Bond ETF (gennaio 2018-dicembre 2022)

Questa ripresa di valore ben si sposa con lo scenario di tipo binario delineato nelle settimane precedenti: nell’ipotesi di un’inflazione in rallentamento, tanto nel caso in cui l’economia si muovesse in territorio recessivo, quanto nel caso in cui il ciclo economico si dimostrasse maggiormente resiliente rispetto alle attese, l’obbligazionario potrebbe andare incontro ad una significativa ripresa di valore.

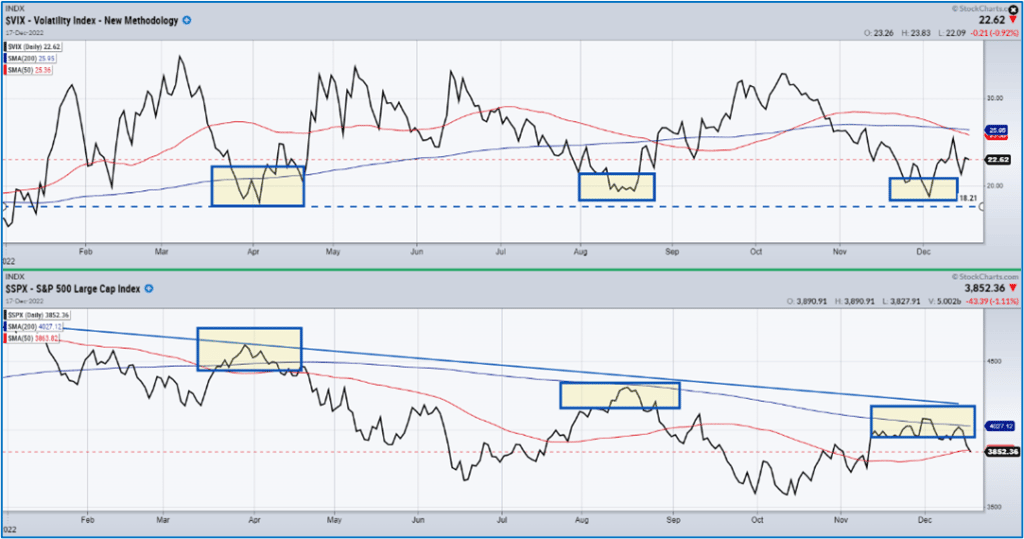

Al quadro delle considerazioni finora sviluppate dobbiamo infine aggiungere un ulteriore elemento di riflessione. Come osserviamo, in questa settimana, e in linea con quanto rilevato lungo tutto l’arco del 2022, la volatilità si è mossa all’interno di un trading range ben definito ed in correlazione inversa con l’S&P500.

Fonte: Volatility Index – New Methodology / S&P500 Large Cap Index (gennaio-dicembre 2022)

Come evidenziato nell’ambito delle analisi delle settimane precedenti, statisticamente, un bear market tende a concludersi a seguito di un’espansione di volatilità ben al di sopra dei livelli attuali.

Fonte: Volatility Index – New Methodology / S&P500 Large Cap Index (aprile 2007-aprile 2009)

Quali considerazioni conclusive ci porta in dote l’evoluzione degli eventi di questa intensa e significativa settimana sui mercati?

– il mercato azionario oggi conferma il quadro ribassista che ha caratterizzato l’intero 2022. Se assumiamo come riferimento l’indice S&P500, l’area compresa tra 4.100 e 4.300 punti resta il principale test al rialzo: sia pur su questi livelli il mercato resta in impostato al ribasso.

– Il recente rimbalzo è stato guidato dai settori più difensivi, a conferma di una modesta propensione al rischio degli investitori.

– Le probabilità di recessione restano alte, stando a quanto segnalano gli indicatori economici di tipo leading e la curva dei rendimenti.

– Una recessione, inevitabilmente, rischia di portare con sé una revisione al ribasso degli utili aziendali e, con essa, le valutazioni sul mercato azionario.

– il mercato rappresenta un meccanismo di previsione degli scenari futuri. Parte delle prospettive recessive potrebbero già essere scontate nei prezzi, con la conseguenza che un minimo di periodo sugli indici azionari potrebbe essere raggiunto prima di quanto si pensi.

– Il mercato obbligazionario sta dando vita ad un rimbalzo significativo, sia pur in misura maggiore negli Stati Uniti che in Europa. In termini relativi e in questa fase, resta l’asset class con il maggior potenziale rialzista. Come accennato all’inizio, non molti investitori oggi sono avvezzi all’esperienza di un mercato ribassista: la sua durata, le caratteristiche e i tempi di sviluppo sono molto diversi rispetto a quelli di una semplice e più rapida correzione. I mercati cambiano la loro natura da periodo a periodo e l’esperienza, unita alla naturale inclinazione nel considerare sempre aperte tutte le diverse possibilità di scenario, ci aiuteranno a leggere e a reagire, nel modo più efficace, ad un contesto di mercato tanto sfidante come quello attuale.