Quali altre forme di rendimento e decorrelazione? È il titolo dell’intervento settimanale di Edoardo Fusco Femiano, fondatore di DLD Capital SCF, che ospitiamo qui sotto.

Da alcune settimane uno dei dibattiti più frequenti tra analisti ed operatori finanziari è la definizione di “bear market” e se, in che misura, i mercati azionari siano oramai scivolati in quel territorio. La definizione di bear market è quella di un mercato che ha sperimentato una correzione superiore al 20%, calcolata dai suoi massimi recenti. Al di là dell’aspetto meramente definitorio, non si deve nascondere che il tema tra colleghi viene trattato con un certo nervosismo: un bear market è una creatura molto differente da una correzione, soprattutto per durata temporale e profondità di escursione dei prezzi. Naturalmente, esistono molte circostanze intermedie ma è nella consapevolezza comune che gestire un simile mercato richiede un impegno professionale e psicologico maggiore rispetto ad una correzione, per quanto complessa.

Fatta questa premessa, la settimana appena conclusa ha visto l’ingresso ufficiale dell’S&P500 in bear market, che va a fare compagnia al Nasdaq e al Russell 2000. Molto vicini a questa soglia sono il Dax (-19,69%), che tuttavia aveva in realtà già corretto in misura maggiore al 20% con lo scoppio della guerra in Ucraina ed il raggiungimento di area 12.450 punti ed il Dow Jones, che, pur avendo rotto al ribasso area 30.000 punti, per ora si assesta ad oggi ad un -17,78% dai massimi.

In questa sede abbiamo più volte sottolineato la straordinarietà di un anno in cui, ad oggi, la correzione dell’azionario non ha consentito di trovare parziale ristoro nella decorrelazione con il mercato obbligazionario: una condizione per molti aspetti spiazzante. Chiarito quindi che molti degli “hedge naturali” sono venuti a mancare, la domanda più ovvia, e al contempo più complessa, è: dovesse questa condizione permanere a lungo, dove possiamo trovare forme di rendimento e decorrelazione per i nostri portafogli?

La domanda è quanto di più naturale un investitore possa porsi ma, prima di procedere in questa direzione, ha senso cercare una prima quantificazione della dimensione della correzione attuale sul mercato azionario, principalmente per comprendere fin dove possa estendersi la flessione che osserviamo oramai da oltre cinque mesi. Come sempre, l’S&P500 rappresenta il nostro punto di partenza.

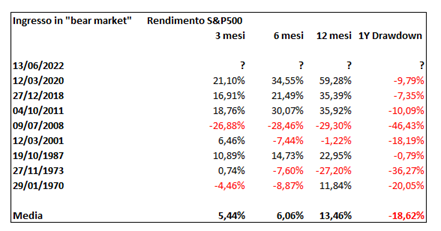

Assodato che il principale indice americano quest’anno ha sperimentato una correzione superiore al 20%, dobbiamo prima prendere atto che, dal 1970 ad oggi, l’indice ha sperimentato una correzione superiore a questa soglia in altre otto circostanze. Dal giorno d’ingresso “ufficiale” in bear market, quali sono stati i rendimenti dell’S&P500 su diversi orizzonti temporali (3, 6 e 12 mesi) e il suo drawdown massimo ad un anno?

Fonte: DLD Capital SCF

Sul piano aggregato le rilevazioni ci raccontano di un indice che, in media, ha sperimentato livelli di volatilità ancora elevata ma che, su un orizzonte tra i sei e i dodici mesi, è tornato a vedere la luce. Tuttavia, la nostra naturale inclinazione a porre maggior enfasi sugli scenari peggiori ci spinge a monitorare con maggior attenzione le flessioni del 2008, 2001 e 1973 e a definire criteri che ci permettano, nuovamente, di distinguere una correzione da un bear market.

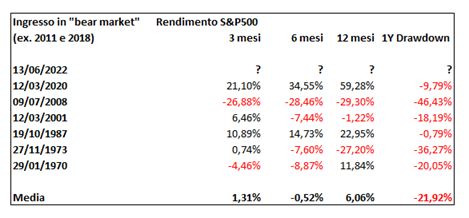

Un ulteriore approfondimento su questi dati viene dall’eliminazione delle correzioni relative al 2018 e 2011: tecnicamente si tratta di bear market, avendo osservato una flessione superiore al 20% ma, in realtà, l’inizio del bear market è coinciso con il minimo degli indici, ragion per cui molti analisti non li includono nella categoria di bear market. Se escludiamo questi due casi, il dato medio peggiora significativamente, tanto in termini di rendimento sugli orizzonti considerati quanto in termini di drawdown ad un anno.

Fonte: DLD Capital SCF

Una volta verificate le possibili escursioni medie dell’S&P500 dal giorno di ingresso ufficiale in bear market, possiamo applicare queste metriche a quella medesima seduta.

S&P500 (aprile 2017- giugno 2022); Proiezioni: DLD Capital SCF

Applicando il drawdown medio del 18,62% e del 21,92% al livello di 3.852 punti, giorno d’ingresso in bear market, si ottiene un’escursione massima dell’indice americano tra i 3.127 e i 3.000 punti. Un’annotazione fondamentale: proiettare il drawdown ad un anno da quel livello rappresenta il massimo esercizio di “pessimismo statistico”. Infatti, come abbiamo osservato, quel drawdown ad un anno si inserisce nel quadro di indici che, con l’esclusione del 2008 e del 1973, erano già andati a trovare un rimbalzo: per questa ragione, applicarli direttamente al giorno d’ingresso in bear market rappresenta verosimilmente uno scenario particolarmente pessimista.

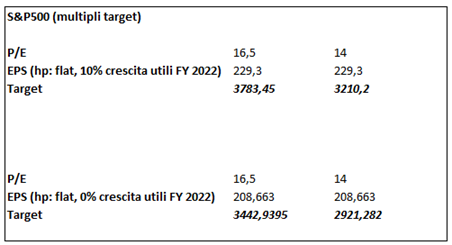

A voler completare il quadro anche sul piano fondamentale, ha senso incorporare nelle nostre valutazioni le metriche relative alla dinamica tra prezzo ed utili. Questa settimana Factset ha pubblicato il suo ultimo earnings insight, nel quale ha registrato le stime attuali di crescita dell’utile per l’S&P500 pari al 10% per il 2022, con un utile per azione (EPS) dell’indice che dovrebbe attestarsi intorno ai $229,3 per azione. Vediamo quindi come cambia il quadro di riferimento se applichiamo questa metrica ad un P/E dell’indice intorno all’attuale 16,5x, o intorno a 14x, ossia il livello minimo sperimentato dall’indice in occasione delle due correzioni del 2018 e 2020. Infine, consideriamo questi due scenari in corrispondenza di una crescita dell’utile non più pari al 10% ma bensì pari a zero.

Fonte: DLD Capital SCF

Con grande immediatezza cogliamo come i dati ci stiano dicendo che il mercato, ad oggi, sconta uno scenario diverso da un P/E intorno a 16,5x ed una crescita degli utili per azione del 10%. A questo punto raccogliamo tutte le proiezioni, statistiche e fondamentali, su un solo grafico.

Fonte: DLD Capital SCF

Il complesso dei dati a nostra disposizione di fornisce un range di escursione potenziale dei prezzi intorno al 20%. Ciò significa che l’S&P500 scenderà di un altro 20%? Assolutamente no: piuttosto, questi dati ci forniscono un quadro di riferimento rispetto al quale continuare a leggere la narrazione che ci viene dai prezzi e dagli internals dei mercati.

Verificata quelle che potrebbero le potenziali evoluzioni dell’S&P500, torniamo alla domanda originaria: stante questo stato cose, dove è possibile trovare rendimenti e decorrelazione? Naturalmente, le materie prime sono le prime alternative a cui la nostra mente fa riferimento.

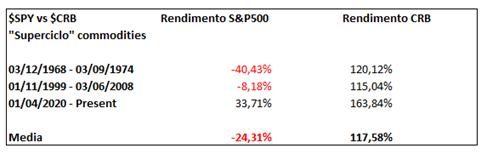

Il grafico sottostante mette in relazione la forza relativa tra l’indice Jefferies CRB, il principale indice globale sulle materie prime, e l’S&P500 dal 1960 ad oggi. La verifica storica evidenzia due cicli storici, 1968-1974 e 1999-2008, su cui si è osservata una netta sovraperformance delle materie prime rispetto all’indice americano. Un terzo ciclo si può identificare con la ripresa di forza relativa partita ad aprile del 2020.

S&P500 Large Cap Index / Reuters Jeffries CRB Index (1960-2022)

Isolando i tre periodi considerati, quali sono state le performance assolute dell’indice CRB e dell’S&P500? È interessante notare come nei due cicli precedenti a quello attuale, che tuttavia non evidenzia ancora segnali di esaurimento, la performance delle materie prime è stata molto significativa e la decorrelazione rispetto all’S&P500 ancora più netta.

Fonte: DLD Capital SCF

L’unica eccezione, sia pur parziale, è quella riferita la periodo attuale: dall’aprile 2020 ad oggi si registra una performance assoluta ancora positiva per l’S&P500 (+33,71%) ed una netta sovraperformance dell’indice CRB (+163,84%). Quali indicazioni per il futuro? Siamo di fronte ad un nuovo ciclo di sovraperformance delle materie prime rispetto all’S&P500: quanto durerà questo stato di cose non possiamo saperlo ma certamente l’esposizione su questo comparto ad oggi continua a fornire il rendimento e la decorrelazione che non ritroviamo più nella relazione tra mercato azionario e mercato obbligazionario.

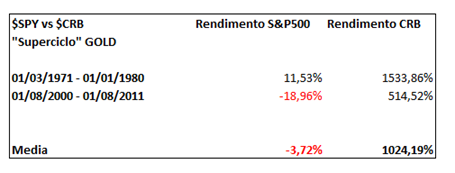

Nel comparto delle materie prime una valutazione separata spetta al ruolo dell’oro, spesso considerato uno degli “hedge” naturali per i portafogli. Replichiamo sull’oro la medesima analisi in precedenza sviluppata per il comparto generale delle materie prime.

S&P500 Large Cap Index / Gold Continuous Contract (1970-2022)

Anche in questa circostanza osserviamo due archi storici, 1971-1980 e 2000-2011, in cui la sovraperformance dell’oro rispetto all’indice americano è stata, a dir poco, notevole.

Fonte: DLD Capital SCF

Contrariamente a quanto osservato nel confronto con il più ampio comparto delle materie prime, negli ultimi due anni non si è osservata alcuna direzionalità in termini di forza relativa tra S&P500 ed oro e, ad oggi, siamo ancora in una fase di uptrend della forza relativa tra il primo verso il secondo. È certamente possibile che l’oro diventi the next big thing ma, ad oggi, non vi sono ancora segnali in questo senso.

In conclusione, mai come in questa i mercati azionari ci forniscono evidenze statistiche che consentono di formulare scenari futuro estremamente ottimistici (2020, 2018 e 2011) o pessimistici (1974, 2002, 2008): la conseguenza non può che essere la massima flessibilità in questa fase, ben sapendo che anche minime indicazioni (banche centrali, dati macroeconomici) possono cambiare la narrativa di quanto osserviamo quotidianamente. Parimenti, non dobbiamo dimenticare l’importanza dello studio dei cicli storici. Rendimento e decorrelazione tra asset class sono il risultato di una buona diversificazione: tuttavia le correlazioni sono, per loro natura mutevoli: a noi professionisti del settore, piaccia o meno, spetta l’arduo compito di trovare forme di rendimento in linea con le opportunità che i mercati e i tempi che viviamo ci offrono.