Introduzione

In questo articolo abbiamo raccolto la testimonianza di tre gestori in vista della sempre più probabile fine della politica monetaria ultra-espansiva che ha dominato l’economia giapponese da oltre un decennio, ovvero dall’elezione di Shinzo Abe alla guida del governo giapponese e al lancio della politica delle tre frecce nel lontano dicembre 2014. Tra poche settimane la Bank of Japan potrebbe prendere una decisione non facile e foriera di mille conseguenze per un Paese (e una economia) ben diverso da tutti gli altri per ragioni storiche, demografiche e geopolitiche.

Per capire cosa può succedere abbiamo raccolto la testimonianza di tre professionisti della finanza: Francesco Maggioni che ricopre il ruolo di Senior Global Macro Strategist in Framont & Partners Management; Gero Jung, Chief Economist di Mirabaud Asset Management, e Eva Sun-Wai di M&G Investments.

L’analisi di Francesco Maggioni

Il Giappone secondo il Senior Global Macro Strategist si trova in una chiara situazione “catch 22” o per dirla in altra maniera, “stuck between a rock and a hard place” oppure per dirla all’italiana, in una chiara situazione alla Tafazzi.

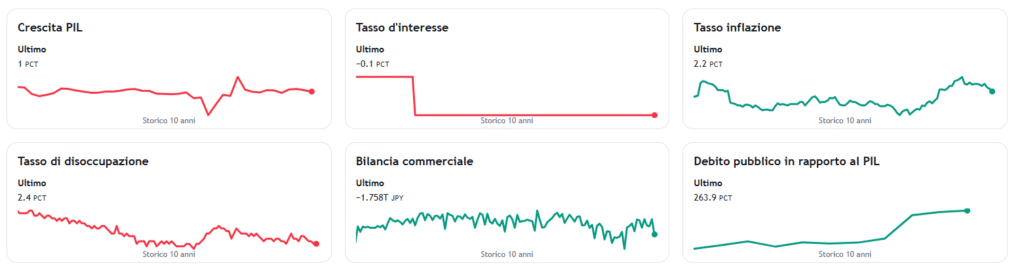

L’aumento dell’inflazione è dovuto principalmente alla debolezza della sua moneta che toccando 150 e facendo impaurire l’establishment giapponese.

Perché questa preoccupazione? Perché il Giappone importa praticamente tutto, mentre esporta solo prodotti finiti. Quindi dalle derrate alimentari, al petrolio e altri componenti, una marcata debolezza della sua moneta significa pagare prezzi più alti delle risorse esterne e quindi a dover aumentare i prezzi dei loro prodotti finiti… ovvero, inflazione da importazione.

Quindi è vitale per il Giappone avere una moneta stabile e non troppo debole, ma dall’altra parte neanche troppo forte. Ma non è quello il problema di oggi.

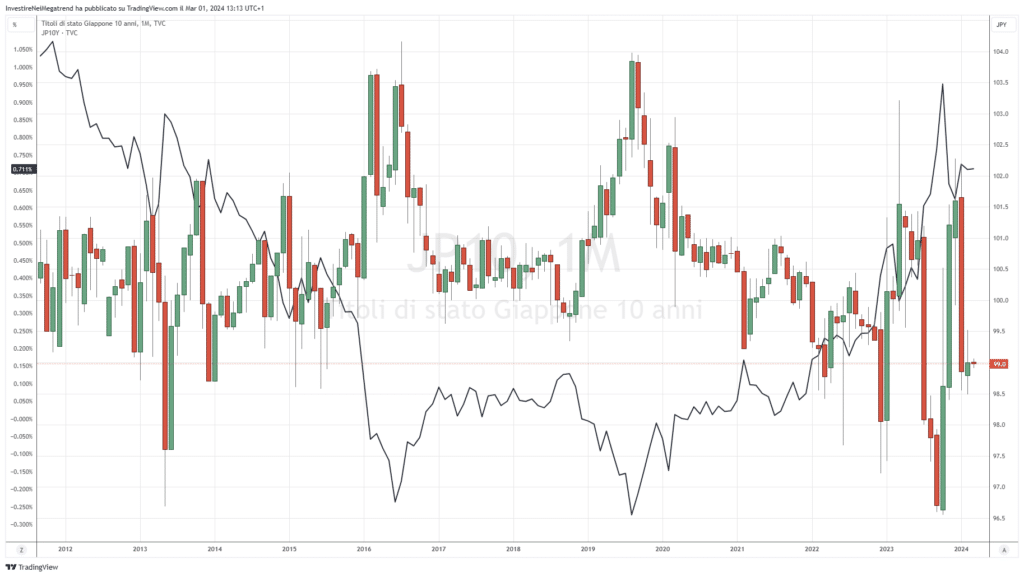

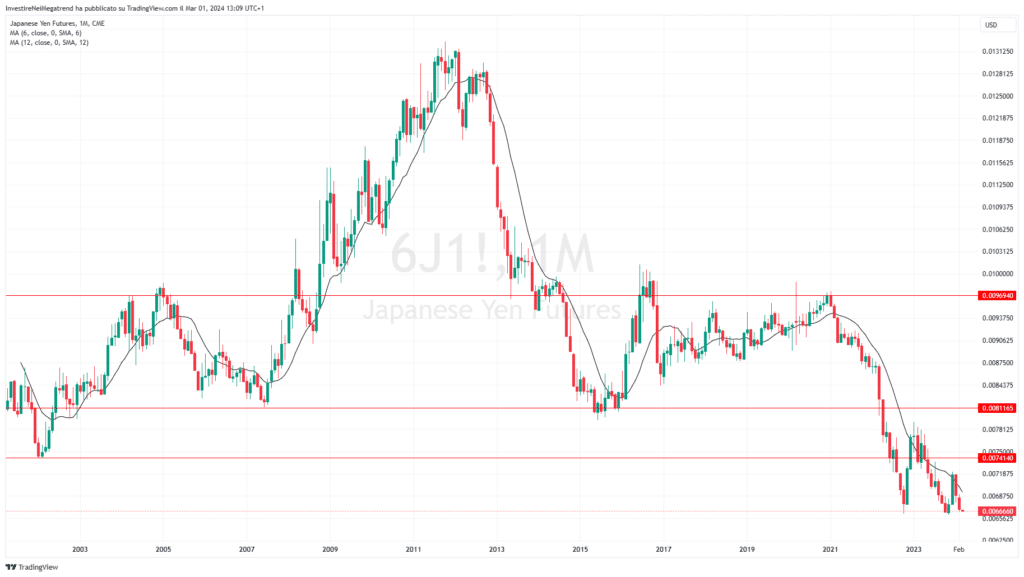

Se vediamo il grafico notiamo che il Giappone ha svalutato la propria moneta dal 2011, senza poi vedere un ritorno ai livelli di forza precedenti. Questo è il sintomo che in parte la svalutazione fosse anche voluta.

Il Governo con la BOJ avrà pensato: “Siamo una popolazione molto vecchia, siamo in deflazione, ci possiamo permettere una maggiore debolezza (controllata) dello Yen in modo da bilanciare la nostra bilancia commerciale visto che i consumi interni dovuti alla piramide generazionale invertita non possono assorbire completamente i prodotti made in Japan.“

Ma il post-Covid ha cambiato tutto. Abbiamo avuto un rialzo enorme dell’inflazione in tutto il mondo che ha spinto le banche centrali ad aumentare i tassi. Il Giappone si è mosso anche lui, andando ad allargare la banda di oscillazione dei tassi dal precedente -0,5% – 0%, all’attuale -0,5% – +0,5%, Questo allargamento però ha visto subito la sua falla, perché i tassi giapponesi non si sono fermati allo 0.5% ma sono arrivati allo 0.7%.

Perché succede questo? Perché gli investitori hanno venduto in massa JGBs (Japan Government Bond decennali) perché sicuri che la BOJ non si sarebbe fermata a questo allargamento ma per via dell’inflazione avrebbe dovuto aumentare ancora di più i tassi. Ricordo che la credenza che le banche centrali possano controllare l’intera curva dei tassi è solamente un mito. Le Banche Centrali possono al più controllare la parte cortissima della curva ma nulla d’altro.

Evidenza di quanto vi sto dicendo è quello che è successo in Australia nel 2021 che nonostante la BC non avesse lei alzato i tassi, il loro tasso di riferimento è triplicato nello spazio di qualche settimana. Oppure è evidenza dei movimenti dei tassi americani ad ottobre 2023 (all’ingiù) e da gennaio 2024 (all’insù) senza che la Fed stia operando qualche movimento effettivo. Ma quando i tassi giapponesi sono arrivati allo 0.7% ovviamente a BOJ e governo sono venuti i capelli bianchi per via del 287% debito sul PIL. E quindi da una parte hanno allargato la banda, ma dall’altra hanno ripreso gli acquisti di JGBs. Cosa è questo se uno degli ultimi, disperati tentativi di tenere a galla la situazione che è sempre oramai insostenibile?

Questo succedeva nel 2023, ma recenti movimenti della valuta mostrano che lo Yen non ha nessuna intenzione di fermarsi al 150 sul dollaro… e quindi come fare? Per far ritornare la valuta entro livelli accettabili e quindi importare meno inflazione?

Viviamo in una dimensione di possibilità finite, magari mi sfugge qualcosa, ma a mio avviso le soluzioni sono poche e tutte comportano in qualche modo qualche tipo di bottigliata sui gioielli, come del resto queste bottigliate spettano agli US, a UK, Cina e EU. Ci sarebbero tre soluzioni ipotizzabili:

- Soluzione: riduzione del debito, questo impatta sugli interessi pagati e libera, dopo qualche anno, risorse utili per far ripartire l’economia. Svantaggio: per ridurre il debito si devono aumentare le tasse o fare default anche parziale sul debito. Ecco le bottigliate a la Tafazzi. In questa soluzione c’è una soluzione parziale. Fare default sul debito detenuto da investitori esteri. Ma il Giappone questo non lo può fare perché in realtà il debito è maggiormente detenuto internamente e perché nel momento in cui dovesse fare questo, non riuscirebbe più a vendere un solo bond all’estero per i prossimi 100 anni. Ma chi mi ha dato questa idea del default parziale estero? Un americano che parlava dell’attuale situazione e delle possibili ritorsioni alla Cina…

- Soluzione: aumentare l’inflazione e quindi ridurre il debito a livello nominale. Ma questo metterà in ginocchio la popolazione interna che non potrà più permettersi di mangiare o semplicemente di vivere. Solitamente questa situazione porta a guerre civili per rovesciare i governi.

- Soluzione: rafforzare la valuta per importare meno inflazione: uno Yen che rientri intorno a 110 farà automaticamente scendere l’importazione dell’inflazione e ridarà stabilità interna. Ma come si può operare un rafforzamento della valuta. Ma dai tassi di interesse. Aumentando i tassi si rendono le obbligazioni giapponesi piu appetibili, facendo tornare investitori stranieri che venderanno dollari per comprare Yen e cosi acquistare bond giapponesi.

C’è però un grande svantaggio: aumentando i tassi il Giappone porterà il suo debito ad un movimento iperbolico perché dovrà emettere bond per pagare interessi, andando di fatto a fare default sul debito. Questa situazione è esattamente identica alla situazione italiana, solo che a causa del tetto del 3% siamo diventati più morigerati sul debito ma ha creato 10 anni di stagnazione economica. Oppure è l’attuale situazione americana, dove il debito è passato da 16 trilioni nel 2016 a 34 trilioni ad oggi e oggi la spesa per interessi supera quella per la difesa.

Concludendo, qualcuno potrebbe obiettare che il Giappone ha questa situazione praticamente dal 1990 e non è mai successo niente. E’ vero ma il Covid sembra abbia cambiato tutto e lo stiamo vedendo. I livelli di debito ora sono importanti perché i tassi si stanno muovendo e come già anticipavo nel 2017, siamo entrati in un periodo che durerà circa 40 anni, di tassi sempre più alti. E questi avranno un impatto.

L’analisi di Eva Sun-Wai

La fund manager del team Public Fixed Interest di M&G Investments inizia la sua analisi prendendo atto che negli ultimi due anni, la Bank of Japan (BOJ) ha fatto eccezione rispetto al ciclo di inasprimento della

politica monetaria visto su scala globale scegliendo di mantenere una politica ultra-allentata nonostante

l’inflazione sia rimasta al di sopra dell’obiettivo per oltre un anno.

Questa situazione ha alimentato le ipotesi degli investitori sulla possibilità che la BOJ cambi rotta e ponga fine ai tassi di interesse negativi. I decisori politici hanno mostrato cautela nel ritirare il massiccio programma di stimolo e la BOJ ha lasciato i tassi invariati dopo la riunione di gennaio. Tuttavia, le attese di un cambiamento di politica per quest’anno continuano a crescere.

Sono state apportate alcune piccole modifiche alla politica di controllo della curva dei rendimenti, in vigore da sette anni, che limita il rendimento dei titoli di Stato giapponesi a 10 anni (JGB). La banca centrale ha modificato questa politica per consentire ai rendimenti di salire fino a un limite dell’1% e i rendimenti sono cresciuti. A sorpresa, l’allentamento del tetto dei rendimenti è stato accompagnato da un significativo indebolimento dello yen rispetto al dollaro USA lo scorso anno, determinato probabilmente dall’ampio differenziale tra i tassi di interesse negli Stati Uniti e in Giappone.

In generale, il controllo della curva dei rendimenti è in fase di lento smantellamento, ma il mercato si aspetta un cambiamento più ampio rispetto all’attuale. La situazione è però complessa: la BOJ vuole vedere un’inflazione sostenibile in Giappone e sembra relativamente a suo agio nel mantenere l’allentamento monetario per raggiungere questo obiettivo. Tuttavia, allo stesso tempo si trova in una situazione in cui, in caso di recessione economica, non può tagliare i tassi, che attualmente sono a -0,1%.

Il controllo della curva dei rendimenti è anche molto vantaggioso per il governo, perché permette di prendere in prestito denaro a tassi bassi. Con un rapporto debito/PIL molto elevato, pari a circa il 250%, un aumento significativo dei costi di prestito sarebbe problematico per il governo.

Si tratta di dinamiche complesse e la BOJ non ha grandi incentivi ad alzare i tassi. I politici non vogliono di certo alzarli troppo presto, eliminando la possibile inflazione. Anche se dovessero porre fine ai tassi negativi, non ritengono ancora che l’inflazione interna sia sufficientemente sostenibile da giustificare un forte inasprimento della politica monetaria. Sono inoltre preoccupati delle possibili ripercussioni di un aumento dei tassi di interesse sul Paese e sulle banche giapponesi dopo un periodo così lungo di ultra-allentamento monetario. Di conseguenza, la tempistica dell’inasprimento della politica monetaria continua a essere incerta, soprattutto perché dopo un significativo rally del mercato obbligazionario nel quarto trimestre 2023 i differenziali di rendimento tra il Giappone e gli altri mercati sviluppati si sono ridotti. Questo movimento ha stabilizzato un po’ lo yen e i titoli di Stato giapponesi a 10 anni si sono mossi sostanzialmente in linea con il mercato obbligazionario globale. Di conseguenza, si è alleggerita la pressione sui decisori politici perché continuino con gli aggressivi acquisti di obbligazioni e mantengano bassi i rendimenti.

A questo punto, se le pressioni esterne continuano ad allentarsi (cioè se la politica monetaria del Giappone continua a divergere dalle altre banche centrali), la normalizzazione dei tassi dipenderà quasi esclusivamente dall’economia interna e che la BOJ sia certa che l’inflazione al 2% sia sostenibile.

Si discute molto su cosa potrebbe accadere allo yen se la BOJ ponesse fine ai tassi negativi. Gli investitori giapponesi detengono molti asset all’estero e sono, nel complesso, i maggiori detentori stranieri di titoli di Stato statunitensi.

Una possibile conseguenza dell’aumento dei rendimenti in Giappone potrebbe essere il ritorno del denaro giapponese sul mercato interno, anche se dobbiamo ancora vedere l’inizio di questo processo. Se la politica dei tassi d’interesse negativi e il controllo della curva dei rendimenti verranno gradualmente eliminati e inizieremo a vedere flussi di rimpatrio, ciò potrebbe avere conseguenze significative per il mercato dei Treasury e per lo yen.

Poiché lo yen tende a fungere da valuta “rifugio”, nei prossimi mesi potrebbe beneficiare di un eventuale rallentamento globale. Pertanto, riteniamo che sarà importante prestare molta attenzione agli sviluppi in Giappone nel 2024 alla ricerca del possibile punto di inflessione dello yen.

L’analisi di Gero Jung

Secondo il Chief Economist di Mirabaud Asset Management, con i dati sull’inflazione di febbraio alquanto solidi, ci aspettiamo che la prossima riunione della Bank of Japan del 19 marzo sarà “vivace” anche se è nostra opinione che l’annuncio della fine della politica monetaria ultra-accomodante avverrà solo durante la riunione di aprile.

Gli ultimi dati di febbraio, superiori alle aspettative degli analisti e che mostrano come da due anni l’inflazione sia pari o al di sopra dell’obiettivo ufficiale della BoJ, intensificano le pressioni sulla banca centrale giapponese affinché questa cambi direzione e abbandoni la sua politica caratterizzata da tassi di interesse negativi. Da notare che l’incremento dei prezzi dei viaggi all’estero (cresciuti di oltre il 60%) ha comportato una lettura complessivamente forte dell’Indice dei prezzi al consumo – un incremento supportato dalla debolezza dello yen, che aumenta i costi per i turisti giapponesi che viaggiano all’estero.

Guardando al futuro, è probabile che i numeri di febbraio saranno più alti, data la fine delle misure governative orientate alla riduzione dei prezzi, che farà automaticamente salire i numeri di febbraio, se si confrontano le statistiche anno su anno. Riteniamo che tale annuncio avverrà solo in aprile, poiché i legislatori vorranno preparare il terreno per una tale mossa, in attesa della fine ufficiale dell’anno fiscale a marzo.

Foto di copertina elaborata con Copilot Dall-E

TI PIACE IL SITO e il suo DATABASE?

Se ti piace il sito e lo trovi utile, prima di continuare la lettura, aiutaci in questo progetto di educazione finanziaria con una piccola donazione per coprire le spese di gestione e mantenere il sito senza pubblicità. Clicca sul bottone o su questo link. GRAZIE!