Indice

Da qualche tempo leggiamo su vari quotidiani articoli che con toni allarmistici mettono in guardia dal rischio inflazione che potrebbe colpire l’economia occidentale nei prossimi anni. Qualche commentatore si spinge addirittura a parlare di rischio “stagflazione” paragonando la situazione che si è venuta a creare con la pandemia Covid-19 con gli Anni Settanta del secolo scorso.

Incuriosito da tanta attenzione per questo tema (che peraltro essendo io figlio del Baby Boom ho vissuto nella mia giovinezza fatta di domeniche a piedi, lunghe code ai distributori e rendimenti dei BOT a doppia cifra) ho preso del tempo per leggere le analisi di vari economisti e analisti.

In questo articolo, vi spiego cosa sono inflazione e stagflazione, e vi allego l’opinione del Fondo Sovrano Norvegese, della società di asset management AQR e di Richard Bernstein, CEO della società di gestione RBA.

L’argomento “rischio inflazione” sarà al centro della mia video-analisi mensile “Approfondimento Intermarket mensile” di febbraio che sarà disponibile in acquisto tra pochi giorni. Due ore circa di analisi tra azionario, bond, valute, commodity e dati macroeconomici per fare il punto della situazione e capire la possibile rotazione di portafoglio verso asset che possano reggere il colpo di uno scenario inflattivo (o stagflattivo) e il potenziale scoppio della bolla sugli azionari.

Il pensiero del Fondo Sovrano Norvegese

Il fondo sovrano petrolifero norvegese da 1,3 trilioni di dollari ha recentemente spiegato che gli investitori devono affrontare anni di bassi rendimenti man mano che l’aumento dell’inflazione diventa una caratteristica permanente dell’economia globale.

Il fondo petrolifero, che possiede l’equivalente dell’1,5 per cento di ogni società quotata nel mondo, pensa che l’inflazione “potrebbe essere più forte di quello che ci si aspetta generalmente” mentre il mondo sperimenta una domanda elevata e persistenti interruzioni delle catene di approvvigionamento.

[um_loggedout] ATTENZIONE!!! QUESTO ARTICOLO E’ RISERVATO A LETTRICI E LETTORI DEI NOSTRI LIBRI che sono utenti registrati del sito. Per continuare a leggere devi loggarti al sito con il tuo utente oppure comunicarci via email che sei un lettore del libro allegando una prova (foto copertina, scontrino di acquisto). FAI LOGIN O INVIA UNA EMAIL CON LA PROVA D’ACQUISTO. [/um_loggedout]

[um_show_content not=’um_lettore-libro,editor,administrator’] ATTENZIONE: Questo articolo è riservato ai lettori dei nostri libri che sono utenti registrati del sito. Per continuare a leggere devi loggarti al sito con il tuo utente oppure comunicarci via email che sei un lettore del libro allegando una prova (foto copertina, scontrino di acquisto). [/um_show_content]

[um_show_content roles=’um_lettore-libro,editor,administrator’]

Due tipi di inflazione. Insieme

Per chiarire bene il concetto, ci sono due tipi di inflazione: quella da spinta della domanda e quella che spinge i costi.

L’inflazione da spinta della domanda è generalmente quella che si ha quando la Fed alimenta la massa monetaria o il Congresso degli USA taglia le tasse. Questa è l’inflazione che si ottiene da una domanda eccessiva. E’ quello che sta succedendo adesso con una enorme massa monetaria sul mercato e la popolazione che torna a spendere anche grazie al risparmio accumulato nel 2020. Questa può essere definita una “buona inflazione” se non supera certi livelli.

Purtroppo, oggi l’inflazione dei prezzi al consumo è al livello più alto da più di due decenni nelle grandi economie industriali del mondo, in particolare negli Stati Uniti, dove il ritmo annuale di crescita dei prezzi ha raggiunto il 7 per cento a dicembre, da appena lo 0,1 per cento nel maggio 2020.

Poi c’è l’inflazione da spinta dei costi. Questo è ciò che si ottiene quando l’offerta è limitata, come successe con i prezzi del petrolio durante gli embarghi OPEC degli anni ’70. Ed è quello che succede oggi con la carenza di prodotti e materie prime, l’aumento dei noli marittimi e la fiammata delle energie fossili.

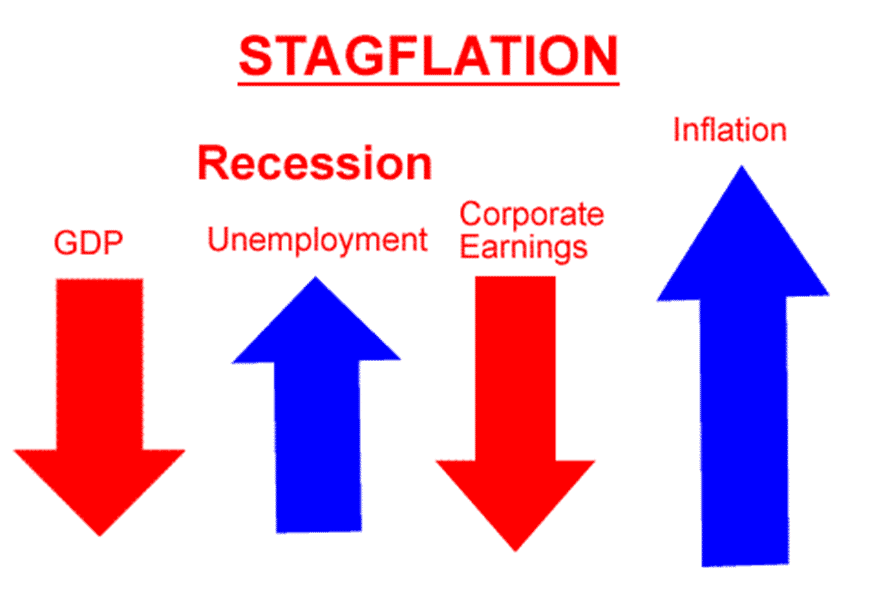

Lo scenario peggiore è la stagflazione

Questo scenario già drammatico può peggiorare in stagflazione, se la ripresa economica trovasse un rallentamento dopo la spinta propulsiva da metà 2020 a oggi. L’allarme arriva da più fonti tra cui Nouriel Roubini. Secondo l’autore dell’articolo “Is Stagflation a Serious Market Risk?” sul sito di economia Kiplinger.com, la stagflazione “è qualcosa che non è stato seriamente discusso nei circoli di economia dalla fine degli anni ’70. Ma oggi, con l’inflazione che spinge i massimi pluridecennali e un’azienda dopo l’altra che riferisce che i risultati potrebbero finire per essere deludenti nei prossimi trimestri a causa dell’aumento del costo del lavoro e dei materiali, la stagflazione è di nuovo un vero argomento di preoccupazione.”

Questa ipotesi ce la spiega anche un bell’articolo pubblicato dal sito LaVoce.info dal titolo “Si affaccia lo spettro della stagflazione” a ottobre del 2021. L’autore dice che “da un lato, usciamo dalla più pesante deflazione degli ultimi settanta anni e la ripresa appare vigorosa anche se incerta, visto che la capacità produttiva occupata rimane ancora sotto i livelli precrisi in molte nazioni“. Dall’altro lato, “i bilanci pubblici, ma anche privati, presentano livelli di debito da economia di guerra, che necessitano non solo di bassi tassi d’interesse e di una forte crescita ma anche di un po’ d’inflazione.”

La stagflazione è caratterizzata da una crescita economica lenta e da una disoccupazione relativamente alta, o stagnazione economica, che è allo stesso tempo accompagnata dall’aumento dei prezzi (cioè l’inflazione).

E può essere definita come un periodo di inflazione combinato con un declino del prodotto interno lordo (PIL). E l’aumento dei costi delle materie prime, e dei salari (a fronte di un tasso di disoccupazione crescente, dovuto oggi ai pensionamenti e a coloro che lasciano il lavoro volontariamente) comporta un aumento dei costi che deprime gli utili.

Come ha insegnato la storia economica, per uscire dalla stagflazione la produttività deve essere aumentata fino al punto in cui porterebbe ad una crescita maggiore senza inflazione aggiuntiva. Questo permetterebbe poi una stretta della politica monetaria per tenere a freno la componente inflazionistica della stagflazione.

L’allarme di AQR Capital Management

Detto questo, un recente articolo del Financial Times mette in evidenza che AQR Capital Management ha stimato che un classico portafoglio bilanciato di 60 per cento di azioni e 40 per cento di obbligazioni restituirà solo il due per cento all’anno dopo l’inflazione nei prossimi cinque o dieci anni. Ovvero, meno della metà della media di circa il 5% di cui si è goduto nell’ultimo secolo. Molti investitori istituzionali stanno infatti cercando di mantenere buoni rendimenti riposizionando la liquidità su investimenti alternativi come il Private Equity e l’immobiliare.

Il pensiero di Richard Bernstein sulle prossime manovre FED

Richard Bernstein è il CEO della società di global asset management RBA – Richard Bernstein Advisors. Il suo punto di vista e che ora siamo al 7% di inflazione nominale (negli USA, ndr) e che l’errore di politica, almeno il primo, è già stato fatto. Ne faranno altri? La domanda ora è se l’errore sarà stringere troppo (Tapering e rialzo tassi) e avere una recessione o non stringere abbastanza e avere un’inflazione alta più a lungo di quanto si pensi.

“L’inflazione (CPI) è al 7%, è il livello più alto da decenni. La Fed dice che vuole il 2%. Il mercato del lavoro è storicamente stretto. Eppure, la Fed è ancora esitante a cambiare significativamente la sua politica. Se non oggi, in quale tipo di economia la Fed entrerebbe in azione?“

Secondo Bernstein l’inflazione sarà superiore al 3% e questo è uno dei problemi che il mercato sta affrontando in questo momento. Gli asset di lunga durata stanno prendendo la palla al balzo. Non dovrebbe essere una sorpresa per la gente.

Poi spiega : “Si poteva vedere la dimostrazione di questo già nell’agosto 2020. La gente odia quando lo dico, ma il mercato obbligazionario tende ad essere più avanti del mercato azionario. Il mercato obbligazionario ha percepito un po’ di tempo fa che i tassi sarebbero saliti. Ma gli investitori azionari non volevano sentirlo. Erano convinti che i tassi sarebbero scesi e guardate cosa è successo.”

E conclude che in RBA “pensiamo che ci sia una bolla negli asset di lunga durata“. Perché? “Perché la Fed ha depresso artificialmente i tassi di interesse a lungo termine.”

Specificando che al picco la FED possedeva circa il 50-55% dell’intero mercato obbligazionario a 10-20 anni. Poi hanno depresso artificialmente i tassi, pensando che questo avrebbe stimolato l’economia, ma non è questo il punto. Quello di cui non si sono resi conto è che qualsiasi asset valutato al di fuori della parte lunga della curva dei rendimenti, anche quella valutazione sarebbe stata distorta. Così ci siamo ritrovati con una bolla negli asset di lunga durata.

[/um_show_content]

Foto di copertina: Foto di Alexander Mils da Pexels

DISCLAIMER: Tutti i contenuti di questo sito non intendono in alcun modo costituire sollecitazione al pubblico risparmio oppure consulenza all’investimento in titoli azionari, contratti future, opzioni, fondi comuni o in qualsiasi altro strumento finanziario. L’attività del sito non costituisce consulenza personalizzata così come indicato dal D.Lgs. 58/98, così come modificato dal successivo D.Lgs. 167/2007. Chi scrive non conosce le caratteristiche personali di nessuno dei lettori, in specie flussi reddituali, capacità a sostenere perdite, consistenza patrimoniale. Tutti i contenuti del sito hanno solo scopi didattici, educativi e informativi. Gli argomenti riguardano l’analisi fondamentale e tecnica, i commenti sui mercati, la casistica operativa, piani di trading, ecc., ma non forniscono segnali di acquisto o vendita sui vari strumenti finanziari, né indicazioni per la gestione diretta o indiretta del capitale di terzi. Pertanto, chi legge i contenuti del sito riconosce la propria esclusiva responsabilità delle eventuali e successive azioni. Le informazioni finanziarie presenti nascono da conoscenze ed esperienze personali degli autori, che conducono inevitabilmente a valutazioni strettamente soggettive, parziali e discrezionali. Tutti i contenuti sono quindi passibili di errori di interpretazione e valutazione, come avviene per qualsiasi opinione personale. È possibile che chi scrive sia direttamente interessato in qualità di risparmiatore privato all’andamento dei valori mobiliari trattati in questo sito e svolga attività di trading o investimento in proprio sugli stessi strumenti citati, e quindi si trovi in conflitto di interesse con i lettori. Si ricorda che i rischi di perdite legati all’attività di trading possono essere molto elevati e arrivare ad azzerare il capitale impiegato. L’investitore deve considerare attentamente i rischi inerenti all’attività di trading e investimento alla luce della propria situazione finanziaria. Infine, si precisa che questo sito internet non rappresenta una testata giornalistica ai sensi della L. 62/2001 poiché viene aggiornato senza alcuna periodicità. Riteniamo che le immagini utilizzate a corredo dei post siano di pubblico dominio. Qualora invece dovessero essere coperte da diritti siete pregati di avvertirci (info@investireinmegatrend.it) e provvederemo a rimuoverle immediatamente.