Quando si parla di transizione energetica, auto elettriche e energia rinnovabile si sottintende al passaggio da un’economia basata sulla molecola (ovvero sui combustibili fossili) a un’economia basata sull’elettrone (l’energia elettrica). La transizione comporta quindi un ri-orientamento dei flussi di commodity con grande vantaggio per quelle materie prime correlate direttamente alla crescita di un sistema di produzione, trasmissione e conservazione dell’energia elettrica. E il rame ne è l’elemento chiave.

Ce ne parla un’analisi molto approfondita di Alexander Roll, Associate Investment Strategist di Global X, che verte sui fattori che possono sostenere i prezzi del rame a breve e lungo termine.

Mentre attraversiamo la stagione delle trimestrali, i mercati restano cauti a causa delle preoccupazioni per l’inflazione elevata, il rischio recessione e l’impatto della crisi di liquidità nel settore bancario. Non mancano però, anche in questo contesto, interessanti opportunità tematiche: guardando a temi di lungo termine, sostenuti da trend secolari, gli investitori possono posizionarsi per navigare questa fase con un certo grado di protezione e un significativo potenziale di crescita futura. Tra le opportunità che individuiamo c’è quella costituita dal rame, la cui tesi di investimento è rafforzata da tre notizie delle ultime settimane.

Innanzitutto, il 12 aprile scorso l’Agenzia per la Protezione dell’Ambiente degli Stati Uniti ha annunciato degli standard più severi per l’inquinamento da gas di scarico delle automobili, con l’obiettivo di promuovere l’adozione di veicoli elettrici e favorire la decarbonizzazione. Questo dovrebbe accelerare ulteriormente la realizzazione di vaste infrastrutture di ricarica elettrica e la produzione di batterie, aumentando la domanda di rame. Il governo statunitense ha stanziato 2,8 miliardi di dollari per la produzione di batterie per veicoli elettrici e mira a rendere elettrico il 50% delle nuove vendite di auto entro il 2030. In generale, si prevede che la domanda di materie prime resterà elevata a causa delle politiche industriali globali per l’energia pulita, come l’Inflation Reduction Act, che daranno impulso allo sviluppo di infrastrutture rinnovabili e alle iniziative di decarbonizzazione.

Spostandoci in Cina, ad aprile i dati sul PIL cinese del primo trimestre 2023 hanno mostrato un tasso di crescita del 4,5%, superando le previsioni del 4% e avvicinandosi all’obiettivo del 5% fissato dal governo per l’anno in corso. Questa crescita è stata trainata da un forte mercato delle esportazioni, dagli investimenti in infrastrutture e da un rimbalzo dei consumi al dettaglio e dei prezzi degli immobili. Ricordiamo che il settore edile e delle costruzioni cinese è uno dei principali motori della domanda di rame, responsabile del 30% della domanda globale.

In questo senso, a marzo i prezzi delle nuove case in Cina sono aumentati dello 0,5% mese su mese, segnando il terzo aumento mensile consecutivo e il ritmo di crescita più rapido degli ultimi 21 mesi, grazie soprattutto alle politiche di sostegno del governo. Riteniamo che l’importante pacchetto governativo rivolto agli sviluppatori immobiliari (annunciato nel novembre 2022) stia alimentando questa robusta ripresa del settore edilizio cinese. Il settore immobiliare ha ricevuto nuovi finanziamenti per un totale di 162 miliardi di dollari dalle principali banche cinesi, che hanno iniettato una notevole liquidità nel real estate cinese.

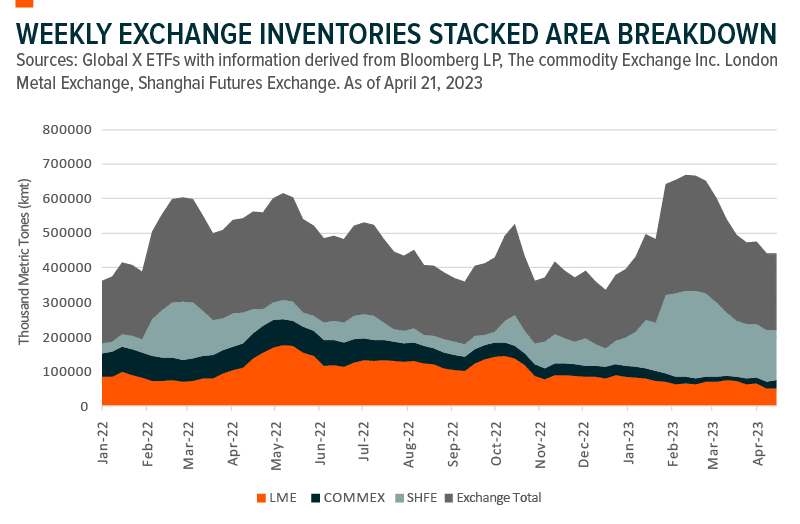

Infine, i problemi nelle regioni minerarie come Cile e Perù, che rappresentano quasi il 40% dell’offerta mondiale di rame, hanno causato ritardi nella consegna del rame grezzo, con conseguenti interruzioni della produzione. A queste sfide si aggiungono le basse scorte di rame negli Stati Uniti e in Europa, che fanno temere che il mercato del rame possa a breve trovarsi in una condizione di deficit. L’esaurimento delle riserve aumenta il rischio di un’impennata dei prezzi, poiché gli operatori potrebbero affrettarsi a riempire di nuovo le proprie scorte.

Al momento, le scorte combinate di rame al London Metal Exchange (LME) e al Commodity New York Mercantile Exchange (COMEX) rimangono criticamente basse, il che dovrebbe sostenere ulteriormente i prezzi elevati della materia prima. Anche la continua debolezza del dollaro (DXY), come si è visto di recente, potrebbe essere un ulteriore sostegno ai prezzi.

Concludendo, i punti chiave sono che nell’incertezza attuale, un’opportunità per gli investitori è concentrarsi su temi di lungo periodo; accelerano le iniziative governative per favorire la transizione green, per cui il rame è una materia prima essenziale; arrivano segnali positivi sulla ripresa della Cina, che costituisce una grande fetta della domanda di rame; le scorte europee e USA sono in esaurimento, con il rischio di un deficit di mercato a breve.

TI PIACE IL SITO e il suo DATABASE?

Se ti piace il sito e lo trovi utile, prima di continuare la lettura, aiutaci in questo progetto di educazione finanziaria con una piccola donazione per coprire le spese di gestione e mantenere il sito senza pubblicità. Clicca sul bottone o su questo link. GRAZIE!

Foto di copertina di Pixabay: https://www.pexels.com/it-it/foto/pannelli-solari-neri-e-argento-159397/

DISCLAIMER: Tutti i contenuti di questo sito non intendono in alcun modo costituire sollecitazione al pubblico risparmio oppure consulenza all’investimento in titoli azionari, contratti future, opzioni, fondi comuni o in qualsiasi altro strumento finanziario. L’attività del sito non costituisce consulenza personalizzata così come indicato dal D.Lgs. 58/98, così come modificato dal successivo D.Lgs. 167/2007. Chi scrive non conosce le caratteristiche personali di nessuno dei lettori, in specie flussi reddituali, capacità a sostenere perdite, consistenza patrimoniale. Tutti i contenuti del sito hanno solo scopi didattici, educativi e informativi. Gli argomenti riguardano l’analisi fondamentale e tecnica, i commenti sui mercati, la casistica operativa, piani di trading, ecc., ma non forniscono segnali di acquisto o vendita sui vari strumenti finanziari, né indicazioni per la gestione diretta o indiretta del capitale di terzi. Pertanto, chi legge i contenuti del sito riconosce la propria esclusiva responsabilità delle eventuali e successive azioni. Le informazioni finanziarie presenti nascono da conoscenze ed esperienze personali degli autori, che conducono inevitabilmente a valutazioni strettamente soggettive, parziali e discrezionali. Tutti i contenuti sono quindi passibili di errori di interpretazione e valutazione, come avviene per qualsiasi opinione personale. È possibile che chi scrive sia direttamente interessato in qualità di risparmiatore privato all’andamento dei valori mobiliari trattati in questo sito e svolga attività di trading o investimento in proprio sugli stessi strumenti citati, e quindi si trovi in conflitto di interesse con i lettori. Si ricorda che i rischi di perdite legati all’attività di trading possono essere molto elevati e arrivare ad azzerare il capitale impiegato. L’investitore deve considerare attentamente i rischi inerenti all’attività di trading e investimento alla luce della propria situazione finanziaria. Infine, si precisa che questo sito internet non rappresenta una testata giornalistica ai sensi della L. 62/2001 poiché viene aggiornato senza alcuna periodicità. Riteniamo che le immagini utilizzate a corredo dei post siano di pubblico dominio. Qualora invece dovessero essere coperte da diritti siete pregati di avvertirci (info@investireinmegatrend.it) e provvederemo a rimuoverle immediatamente.