Terminato ormai il primo semestre dell’anno e distribuiti quasi tutti i dividendi (fatta eccezione Mediobanca che chiude l’esercizio a giugno e stacca cedola a novembre), vediamo come si sono comportati i tre Portafogli “Cani del Ftse Mib”. Tutti sovraperformano il benchmark – vale a dire l’indice di Borsa Italiana Ftse Mib – anche se il distacco è diminuito. Il mercato azionario italiano prosegue la infatti la propria fase di uptrend e i titoli finanziari di cui sono ricchi questi portafogli (e ovviamente anche l’indice) ne beneficiano.

E così il Ftse Mib è in forte ascesa e da inizio anno è a +20,9%. Ma come si stanno comportando allora i portafogli dei Cani del Ftse Mib?

Non sai cosa è o come è composto il Portafoglio dei Cani del Ftse Mib? Scoprilo qui!

I Cani del Ftse Mib non sono altro che portafogli costruiti utilizzando solo titoli dell’omonimo indice di Piazza Affari. Il risultato, quindi, ancora una volta dà ragione alla teoria del gestore statunitense Michael O’Higgins. Ma vediamo i numeri in dettaglio.

I risultati dei “Cani 2023

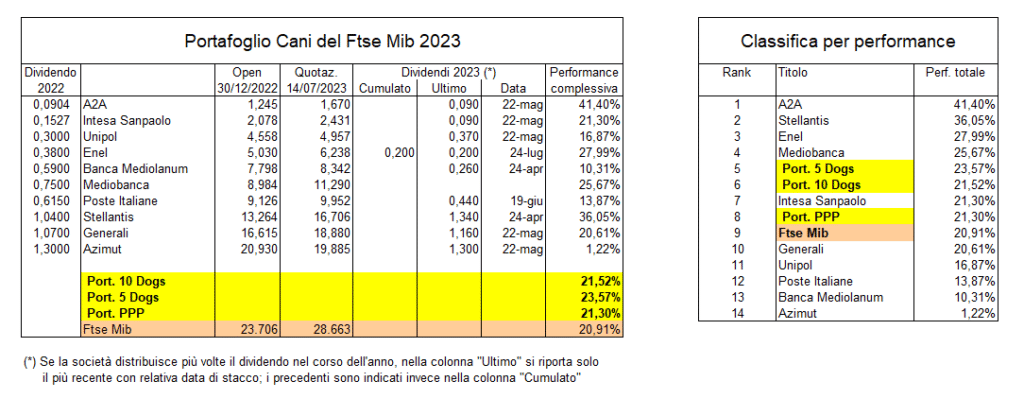

I tre portafogli segnano risultati molto interessanti. Nel dettaglio, quello dei “10 dogs” si attesta al +21,5%, merito soprattutto di A2A (+41%), Stellantis (+36%) ed Enel (+28%).

Il portafoglio “5 dogs” fa anche meglio con un +23,6%, ma si difende bene anche quello cosiddetto “PPP”, composto solo da Intesa SanPaolo, che segna +21,3%.

La tabella qui sotto riporta in dettaglio i risultati dei titoli che compongono i tre portafogli.

Il Portafoglio “Cani del Ftse Mib” è una classica strategia “lazy” azionaria. Ne abbiamo parlato nel nuovo libro “Lazy Portfolio” (ed. Hoepli) che potete trovare nelle migliori librerie, oppure qui su Amazon.

Come si costruiscono i portafogli

Il primo, quello dei “10 dogs” comprende appunto i 10 titoli con il dividend yield maggiore scelti tra i 40 del Ftse Mib. Ordinando i 10 titoli per prezzo crescente e prendendo i primi cinque (quelli cioè con il prezzo inferiore) si ottiene il secondo portafoglio “5 dogs”: alla base del metodo è il fatto che un incremento (in assoluto) del prezzo ha un impatto percentuale maggiore su un titolo con un prezzo basso piuttosto che alto. I due portafogli sono tutti equipesati, ovvero ogni singolo titolo all’inizio ha la stessa percentuale di allocazione.

Il terzo e ultimo portafoglio, detto “PPP” è composto infine da un solo titolo: il secondo dell’ordinamento (dal prezzo più basso a quello più alto). Si tratta solo di una anomalia statistica scoperta da O’Higgins ma valida anche sul mercato italiano: in genere – ma ovviamente non è una certezza – è un titolo che sovraperforma il mercato.

Nel passato, storicamente, i vari portafogli sul Ftse Mib si sono ben comportati. Ne abbiamo parlato diffusamente anche nel libro “La Ruota dei mercati finanziari” edito da Hoepli. Seguiamo mese per mese la performance dei “Cani 2021” e vedremo se continueranno a performare meglio del Ftse Mib!