Alla fine (o quasi: i dati sono calcolati al 28 dicembre) di un anno cominciato nello scetticismo (banche centrali, crisi banche Usa, ecc.) e terminato nell’euforia, i portafogli dei Cani del Ftse Mib sono riusciti comunque a confermarsi un ottimo strumento. E il 2023 è così stato un altro anno di sovraperformance per i Cani del Ftse Mib.

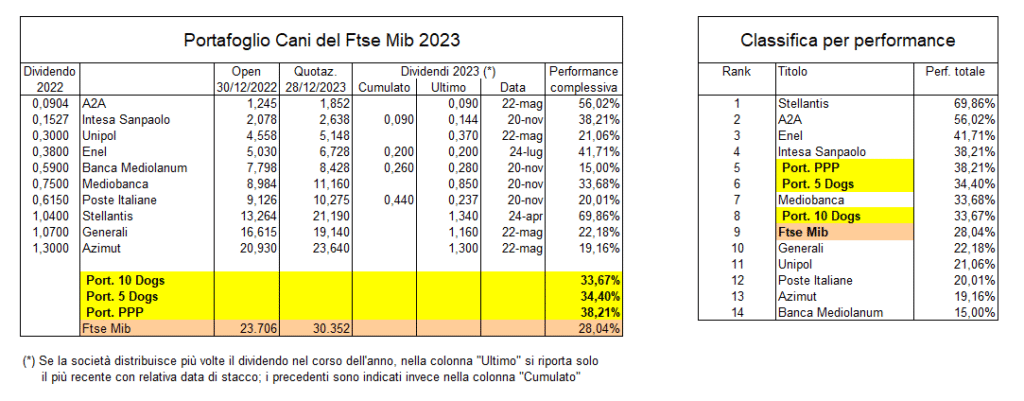

La conclusione del 2023 coincide anche con la scadenza dei portafogli e i numeri non mentono. Il bilancio dell’anno infatti è decisamente interessante. Ma iniziamo dal benchmark: il Ftse Mib ha messo a segno un segna un +28%.

Non sai cosa è o come è composto il Portafoglio 2022 dei Cani del Ftse Mib? Scoprilo qui!

I Cani del Ftse Mib non sono altro che portafogli costruiti utilizzando solo titoli dell’omonimo indice di Piazza Affari. Il risultato, quindi, ancora una volta dà ragione alla teoria del gestore statunitense Michael O’Higgins. Ma vediamo i numeri in dettaglio.

Il Portafoglio “Cani del Ftse Mib” è una classica strategia “lazy” azionaria. Ne abbiamo parlato nel nuovo libro “Lazy Portfolio” (ed. Hoepli) che potete trovare nelle migliori librerie, oppure qui su Amazon.

I risultati dei “Cani” 2023

I tre portafogli hanno segnato risultati abbastanza concentrati e comunque tutti migliori dell’indice di riferimento. In dettaglio, quello “10 dogs” si attesta al +33,67%, grazie a Stellantis (+70%), A2A (+56%) ed Enel (+41%). Leggermente indietro il portafoglio “5 dogs” (+34,4%), mentre quello cosiddetto “PPP”, composto solo da Intesa Sanpaolo, segna un +38,2%.

Come si costruiscono i portafogli

Il primo, quello dei “10 dogs” comprende appunto i 10 titoli con il dividend yield maggiore scelti tra i 40 del Ftse Mib. Ordinando i 10 titoli per prezzo crescente e prendendo i primi cinque (quelli cioè con il prezzo inferiore) si ottiene il secondo portafoglio “5 dogs”: alla base del metodo è il fatto che un incremento (in assoluto) del prezzo ha un impatto percentuale maggiore su un titolo con un prezzo basso piuttosto che alto. I due portafogli sono tutti equipesati, ovvero ogni singolo titolo all’inizio ha la stessa percentuale di allocazione.

Il terzo e ultimo portafoglio, detto “PPP” è composto infine da un solo titolo: il secondo dell’ordinamento (dal prezzo più basso a quello più alto). Si tratta solo di una anomalia statistica scoperta da O’Higgins ma valida anche sul mercato italiano: in genere – ma ovviamente non è una certezza – è un titolo che sovraperforma il mercato.

Nel passato, storicamente, i vari portafogli sul Ftse Mib si sono ben comportati. Ne abbiamo parlato diffusamente anche nel libro “La Ruota dei mercati finanziari” edito da Hoepli.

Concluso il 2023, però, è già quasi ora di preparare i nuovi portafogli per il 2024.

La prossima settimana li metteremo a disposizione sul sito.

Stay tuned!