I mercati faranno i mercati. È il titolo dell’intervento settimanale di Edoardo Fusco Femiano, fondatore di DLD Capital SCF, che ospitiamo qui sotto.

Il paradosso, solo apparente, di questa fase economica è il rally dei mercati azionari, dal minimo di metà giugno, in un quadro di progressivo rallentamento economico, evidenziato tanto dagli indicatori leading (indici PMI e le diverse sentiment surveys) quanto dalla recessione tecnica registrata negli USA.

Ancor più paradossalmente, gli ottimi dati sul mercato del lavoro americano hanno dato vita ad una flessione nella giornata di venerdì 5, tanto sul mercato azionario quanto, soprattutto, sull’obbligazionario. Come giova spesso ripetere, i mercati sono strumenti di anticipazione degli scenari futuri: il peggioramento del quadro economico produce aspettative di una Fed maggiormente accomodante nel prossimo futuro, mentre il miglioramento del quadro del mercato del lavoro genera aspettative diametralmente. La liquidità guida i mercati, come ben sanno gli investitori obbligazionari, ancora alla ricerca di un po’ di sollievo dopo il peggior semestre degli ultimi 40 anni.

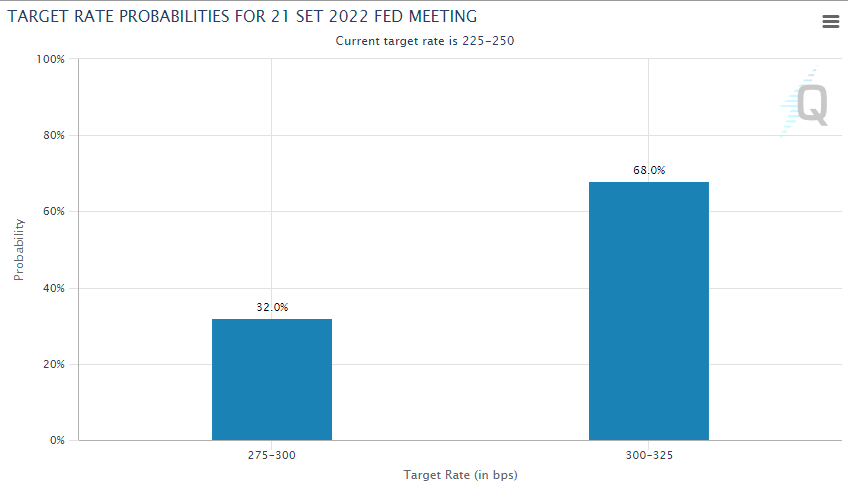

Sul piano delle aspettative sul livello dei tassi, ad oggi lo scenario più realistico prezzato dai future sui Fed Funds è di un aumento per ulteriori 75 punti base nella riunione di settembre (68%), di 25 punti base a novembre (52,3%) ed ulteriori 25 a dicembre (46.9%). Alla luce dell’ultimo report sul mercato del lavoro, ad oggi le possibilità di un taglio del costo del denaro nella seduta del 15 marzo 2023 sono tornate nulle, mentre erano pari all’8,7% a chiusura della settimana precedente.

CME FedWatch Tool: 07/08/2022

Delineato il quadro macro, le domande più ovvie in questa fase sono:

- Come sta mutando lo scenario probabilistico sui mercati azionari?

- Entrando in una recessione, si può essere rialzisti sul mercato azionario?

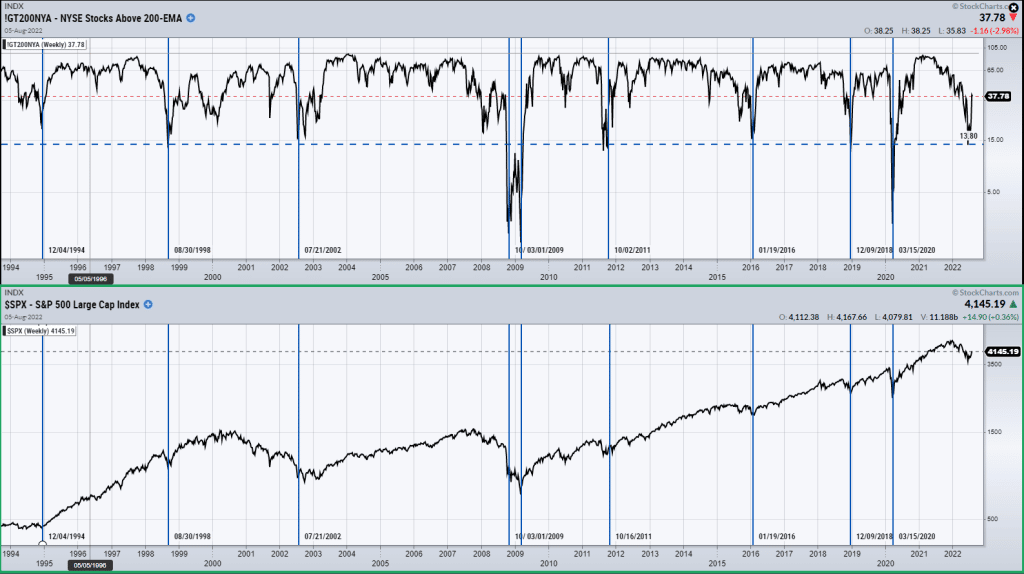

Sul primo punto, come sempre, è raccomandabile partire da una prospettiva “elevata”, ossia guardando gli internals degli indici azionari da una prospettiva che consenta di osservarne le dinamiche più strutturali. Nel grafico sottostante osserviamo la percentuale di titoli quotati sul New York Stock Exchange che, dal 1994 ad oggi, scambiano sopra la media mobile a 200 giorni e, immediatamente sotto, la dinamica dell’S&P500 sul medesimo orizzonte temporale. Come rileviamo, l’area centrale è quella intorno al 15%, coincidente con molti minimi significati dell’indice americano. Come spesso rilevato in passato su altri indicatori, casi come il 2008 ed il 2020 hanno visto livelli ben più depressi degli internals e, sebbene siano classificabili come eccezioni statistiche, non per questo non dobbiamo tenerne conto in sede di allocazione del capitale.

% titoli NYSE > mm 200 giorni; S&P500 Large Cap Index (1994-2022)

Delineato il quadro di fondo, molto simile a quello osservato nelle settimane precedente, è probabilmente sensato ora restringere lo sguardo su indicatori più “rapidi”, come la media mobile a 50 giorni, al fine di meglio cogliere le evoluzioni più recenti.

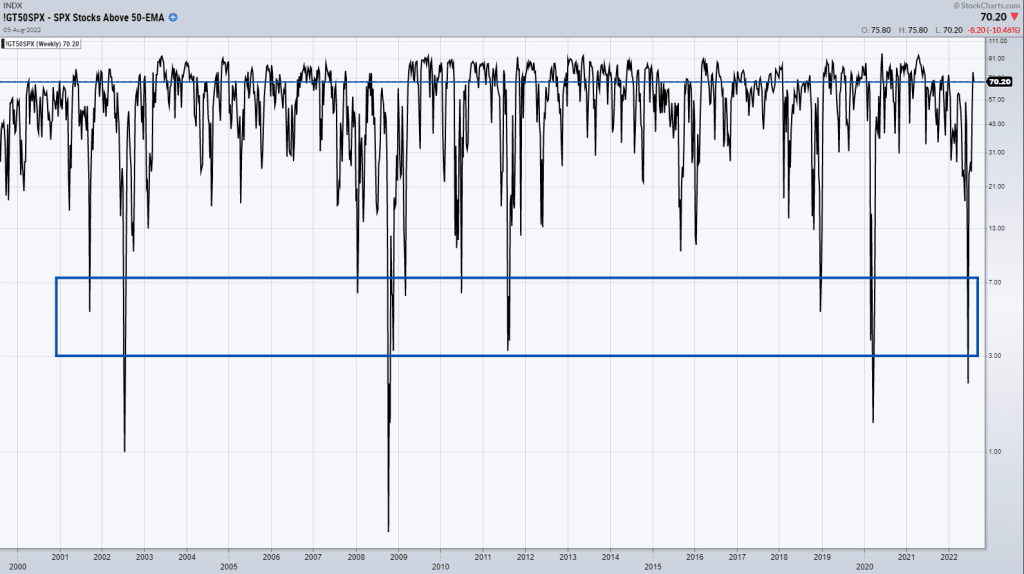

Nel quadro sottostante mettiamo sotto la lente il medesimo internal, calcolato sulla media mobile a 50 giorni dell’S&P500 sul periodo 2000 – 2022. Come notiamo, la flessione di questo primo semestre del 2022 è molto simile a quella del 2020 e del 2022.

% titoli NYSE > mm 50 giorni

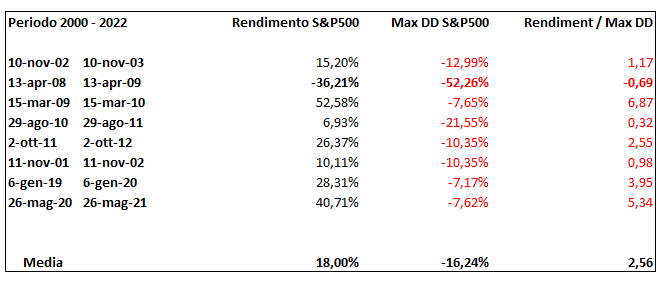

Trattandosi di un internal che ben cattura i movimenti su orizzonti temporali brevi, decidiamo di isolare i periodi in cui la flessione è arrivata nel range compreso tra il 7% ed il 3%, per poi risalire fino al 70%: dal ritorno su quest’ultima soglia calcoliamo rendimenti e drawdown nei 12 mesi successivi.

Fonte: DLD Capital SCF

Come osserviamo, in media il rapporto tra rendimento e massimo drawdown è intorno a 2,5, un livello piuttosto interessante, pur dovendo registrare una decisa variabilità a seconda dei casi, ragion per cui nella media delle casistiche rendimento e drawdown tendono ad essere della medesima dimensione. Quali conclusioni possiamo trarre? Che il quadro nel breve termine si è fatto decisamente più costruttivo ma, parimenti, che dobbiamo essere disposti a considerare una pluralità di scenari potenziali sul fronte dei rendimenti e della volatilità che potremmo incontrare.

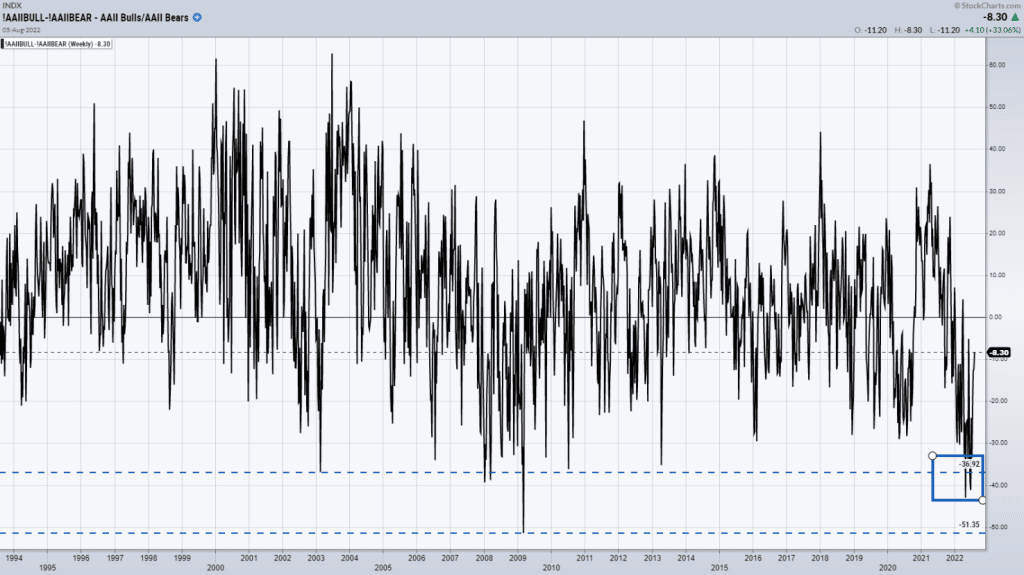

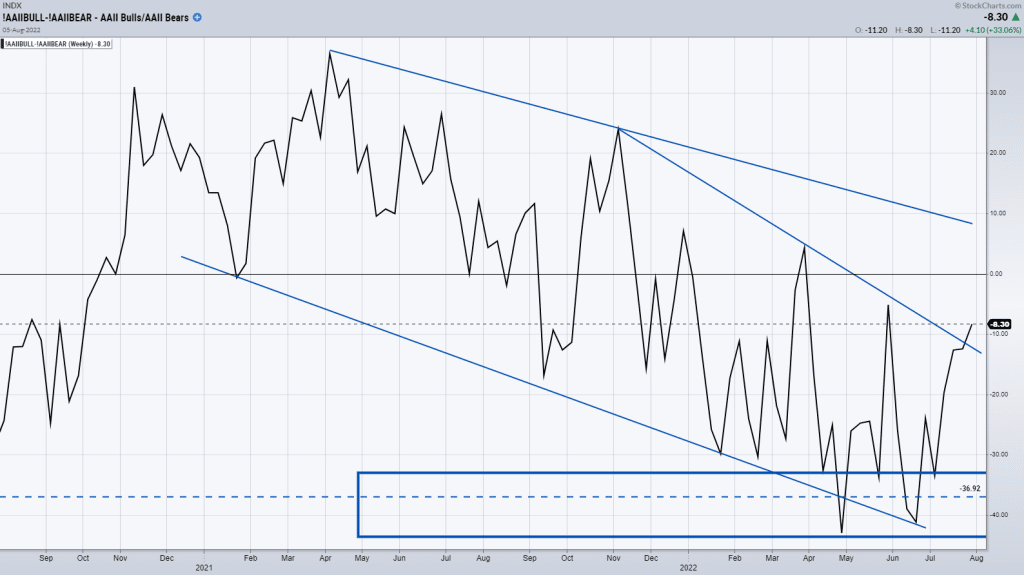

Sempre sul fronte dello scenario attuale, indicazioni interessanti vengono dal rapporto tra le posizioni rialziste e quelle ribassiste espresse dalla ricerca settimanale dell’American Association of Individual Investors. Il rapporto netto resta ancora negativo ma il minimo crescente tra maggio e giugno e i dati recenti delineano un quadro maggiormente costruttivo.

AII Bulls/ AAII Bears (1994-2022)

Il dato osservato negli ultimi 2 anni ci consente di apprezzare meglio l’evoluzione del quadro di sentiment.

AII Bulls/ AAII Bears (agosto 2020-agosto 2022)

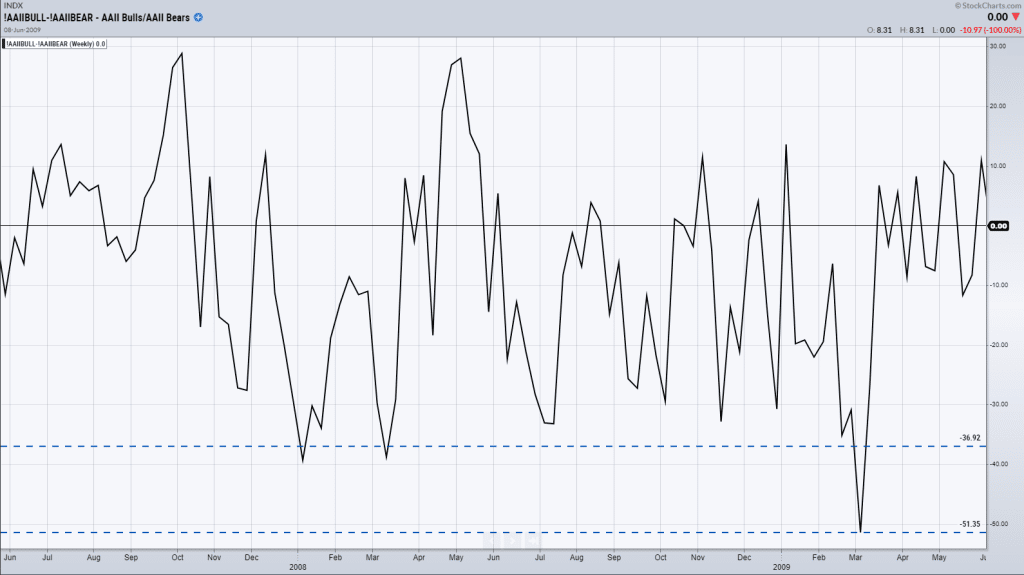

Se confrontato con il 2008-2009, osserviamo differenze significative nella formazione dei minimi che hanno dato successivamente vita al rialzo? Non molte, se non che tra la formazione del minimo e il raggiungimento di livelli di sentiment maggiormente costruttivi sono trascorsi diversi mesi.

AII Bulls/ AAII Bears (giugno 2007-giugno 2009)

In conclusione, l’analisi di sentiment riflette in maniera piuttosto fedele le evidenze di quella dei rendimenti storici: il cambio di visione degli investitori è un processo lungo e, sebbene lo scenario attuale sia decisamente migliore di quello della fine di giugno, l’assunzione di rischio nelle scelte d’investimento deve avvenire con assoluta gradualità.

Venendo al secondo interrogativo, come si concilia un miglioramento del quadro azionario con il progressivo deterioramento delle condizioni fino al punto di paventare una prossima recessione?

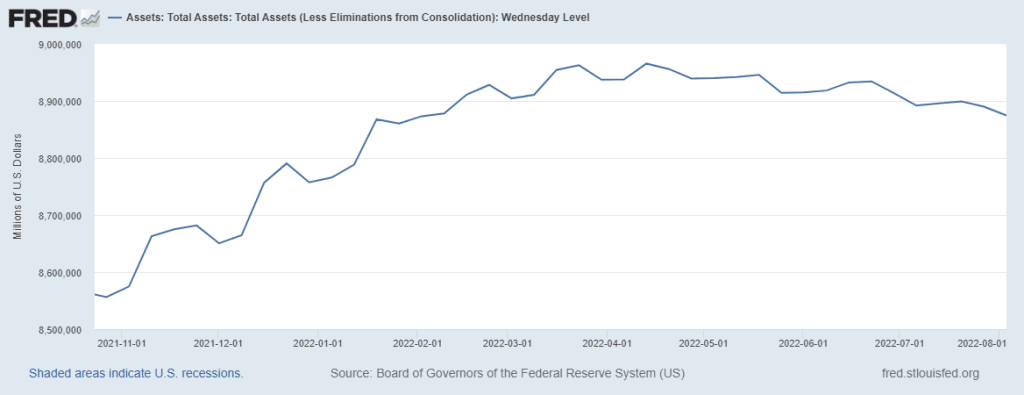

Come osservato in precedenza, la liquidità guida il mercato, ragion per cui l’ipotesi di rallentamento economica rafforza le probabilità di banche centrali più accomodanti di quanto stimato in precedenza, favorendo la ripresa di valore degli assets. Parlando di liquidità, ci si sofferma spesso solo sul tema del rialzo dei tassi d’interesse, mentre poca attenzione si tende a rivolgere alla seconda gamba del programma di rimozione dello stimolo monetario: la riduzione del bilancio delle banche centrali, Fed in primis. Il grafico sottostante mostra chiaramente come la Federal Reserve da inizio anno non solo non abbia ridotto le dimensioni del suo bilancio ma, da gennaio ad oggi, abbia incrementato il suo attivo patrimoniale per circa $ 500 miliardi.

Fed Total Assets, Fonte: Fred

Se realmente la Fed avesse proceduto ad una riduzione consistente del suo attivo, certamente non avremmo sperimentato la correzione del primo semestre ma presumibilmente qualcosa di decisamente più profondo. La liquidità sui mercati rappresenta uno stabilizzatore importante in una fase delicata come quella attuale.

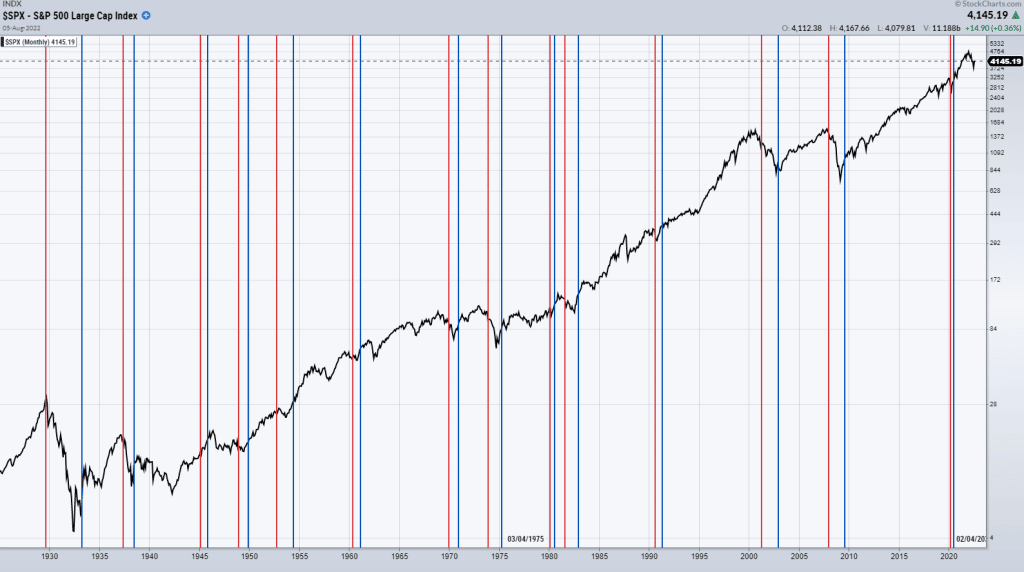

Tornando alla domanda principale: se l’economia scivola in recessione, come si comporteranno i mercati azionari? Nel grafico sottostante abbiamo evidenziato sul grafico dell’S&P500 i periodi in cui l’economia americana è entrata (linea verticale rossa) ed è uscita dalla recessione (linea verticale blu). Sono in totale quindici periodi, per una durata media di 12,53 mesi, quindi poco più di un anno. In molti di questi periodi si osservata una correzione anche sull’S&P500 ma in otto anni contrassegnati da una chiusura in negativo del PIL (1933,1938,1945,1947,1949,1970,1980,1982 e 2020) l’anno si è chiuso con una performance positiva del principale indice americano, in media del 23,63%.

Fed Total Assets, Fonte: Fred

Questa illustrazione serve per ricordarci molto chiaramente come non vi sia correlazione attendibile tra PIL e rendimento dell’S&P500. I mercati non riflettono l’economia reale: piuttosto, sono un anticipatore, c.d. leading indicator, di quanto gli investitori sono disposti a pagare per i flussi di cassa che uno strumento finanziario genererà nel futuro, prossimo o lontano che sia. La comprensione di questo stata dinamica, statisticamente provata, è fondamentale per ogni investitore. Il rallentamento economico si avvicina ma la cosa è di scarsa rilevanza per gli investitori. Dal canto loro, i mercati faranno i mercati e la nostra attenzione deve essere a loro esclusivamente rivolta.

Se riesci a tollerare la paura, il dubbio e la solitudine,

la vittoria potrebbe rivolgerti la parola.

Tim S. Grover (Personal trainer e autore di “Winning: The Unforgiving Race to Greatness”)

Altri articoli di DLD Capital SCF

- Mercati tra luci e blind spots

- Il rimbalzo si consolida: mercati in cerca di uno spiraglio

- Mercati (per ora) nella terra di nessuno

- Un business (e una storia) che non cambia

- Mercati e ciclo economico, oltre i numeri