La forza nei numeri (ma non solo). È il titolo dell’intervento settimanale di Edoardo Fusco Femiano, fondatore di DLD Capital SCF, che ospitiamo qui sotto.

L’importanza dei numeri non è una novità. La citiamo spesso e, d’altronde, non potrebbe essere diversamente, in una disciplina così strettamente modellata intorno al concetto di vantaggio (c.d. edge) statistico. Un’altra dimensione fondamentale di questo lavoro, meno empirica ma parimenti importante, è quella delle domande che, come operatori ed investitori, ci poniamo. In questo senso, non esiste un limite agli interrogativi che possiamo porci, se il fine è quello arrivare a solide conclusioni, e purché, ovviamente, questo non si traduca nell’incapacità di assumere decisioni.

Nel corso della settimana appena conclusa abbiamo osservato una correzione generale su gran parte delle asset class, del tutto fisiologica se contestualizzata nel quadro del rimbalzo degli ultimi due mesi, certamente significativo sul piano delle dimensioni. In ragione di ciò, il primo interrogativo che possiamo porci è: alla luce del rimbalzo delle ultime 9 settimane, quali evidenze abbiamo circa un significativo cambio di sentiment da parte degli investitori?

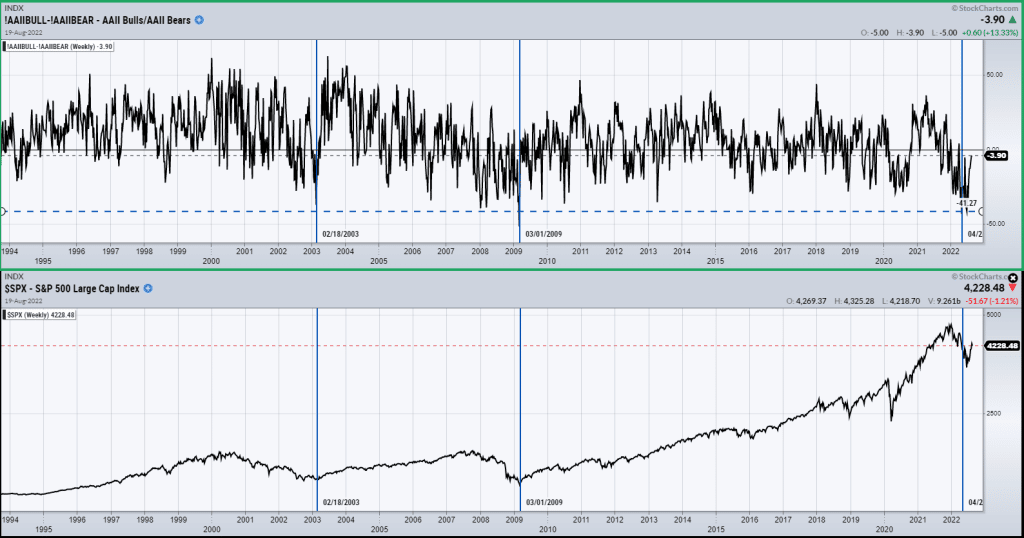

Rispondere a questo interrogativo significa, naturalmente, contestualizzare il recente rimbalzo nell’ottica della correzione sperimentata da inizio anno. Nel grafico sottostante, osserviamo il rapporto tra le posizioni rialziste e quelle ribassiste, rilevate settimanalmente dall’American Association of Individual Investors.

AAII Bulls /AAII Bears Index (1994-2022)

Si tratta di un grafico osservato in più di una circostanza nel primo semestre dell’anno, quando si era alla ricerca di un minimo significativo in termini di pessimismo degli investitori. Nel confronto storico, il minimo più significativo è quello del primo marzo 2009 ed è considerato il punto di riferimento rispetto all’estensione di un ribasso come quello di quest’anno. Tale livello non è mai stato toccato: in compenso in due circostanze, il 4 di aprile ed il 26 giugno, è stato toccato un minimo significativo che, ad oggi, insieme a quello del primo marzo 2009 e del 18 febbraio del 2003, rientra tra i tre più significativi registrati nella serie storica dell’indice. Il segnale è chiaro: pur non conoscendo il futuro, dobbiamo oggi prendere atto di un significativo cambio di sentiment nel corso degli ultimi due mesi.

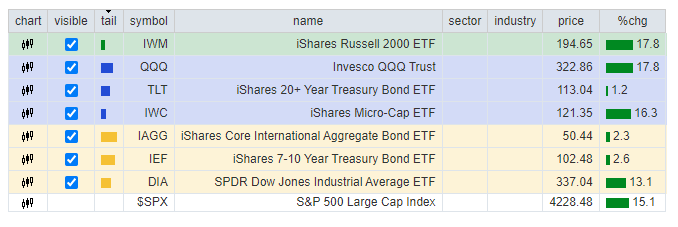

Muovendoci dalle rilevazioni di sentiment verso i rendimenti reali, la ripresa dell’azionario è evidente e, in misura particolare, la dimensione del movimento sui titoli tecnologici, small cap e microcap, rispetto ai titoli value e all’obbligazionario.

Rendimenti 13 Giugno-19 Agosto

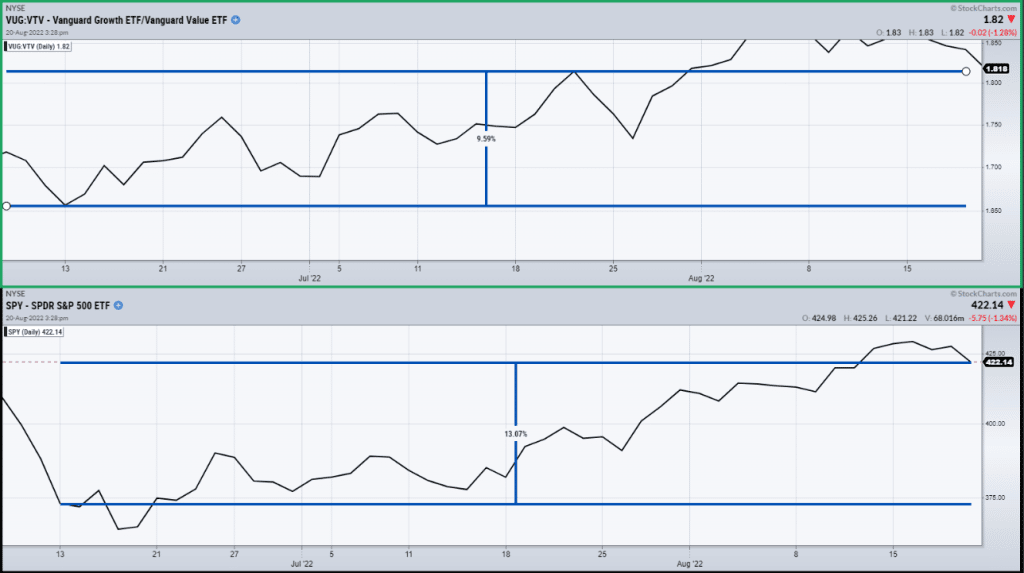

Infine, volendo acquisire una rappresentazione più immediata sulla forza relativa tra il comparto growth rispetto a quello value negli ultimi due mesi, l’evidenza di un rally del dell’S&P500 15,31%, e di una contestuale sovraperformance del comparto growth rispetto al value del 9,59%, ci conferma piuttosto chiaramente dove siano andate le preferenze degli investitori.

Vanguard Growth ETF/Vanguard Value ETF (13 giugno-19 agosto 2022)

Venendo quindi alle conclusioni del primo quesito, possiamo certamente affermare che il cambio di sentiment è stato reale e che tale stato di cose descrive un quadro generale molto diverso rispetto al primo semestre dell’anno.

Appurato il cambio di sentiment, il secondo interrogativo, forse il più significativo ad oggi, è: possiamo considerare il minimo di giugno un “minimo di periodo” o siamo destinati a vederlo ritestare, con la possibilità che la correzione si estenda ulteriormente?

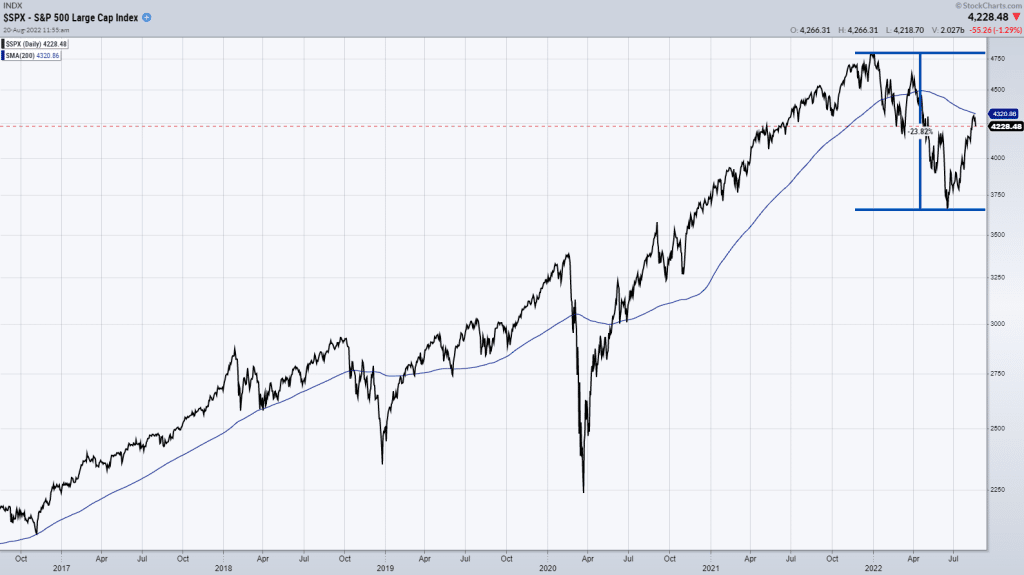

Nel corso della settimana appena trascorsa molti commentatori ed analisti si sono soffermati sul grafico dell’S&P500 e, soprattutto, sul test, per ora fallito, del superamento della media mobile a 200 giorni. Come noto, la media mobile a 200 giorni è spesso considerata uno spartiacque tra mercato rialzista e ribassista, ragion per cui le dinamiche di prezzo intorno a questo livello sono osservate con particolare attenzione.

S&P500 Large Cap Index (2017-2022)

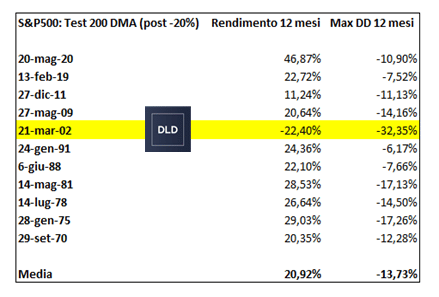

Non conoscendo il futuro, ma potendo studiare il passato, siamo nelle condizioni di verificare come si è comportato l’S&P500, in termini di rendimenti e drawdown massimo a 12 mesi, in tutte le circostanze in cui è andato a rompere al rialzo la media mobile a 200 giorni, a seguito di una flessione pari o superiore al 20%. In sintesi, vogliamo verificare l’attendibilità storica di una rottura al rialzo di questo livello di prezzo a seguito di un bear market.

Fonte: DLD Capital SCF

Dal 1970 ad oggi, l’S&P500 ha rotto e chiuso la seduta giornaliera sopra la media mobile a 200 giorni in undici circostanze, registrando un rendimento medio a 12 mesi pari al 20,92% ed un maximum drawdown medio pari al 13,73%. In dieci di queste undici circostanze il rendimento è stato positivo, mentre la rottura e consolidamento sopra tale livello nel marzo del 2002 è stata successivamente seguita da un ulteriore flessione. Il dato aggregato è positivo, con un rapporto tra rendimento e drawdown massimo di poco inferiore a 2, ma evidenzia chiaramente come la volatilità, dopo una correzione superiore al 20%, possa restare alta nei dodici mesi successivi.

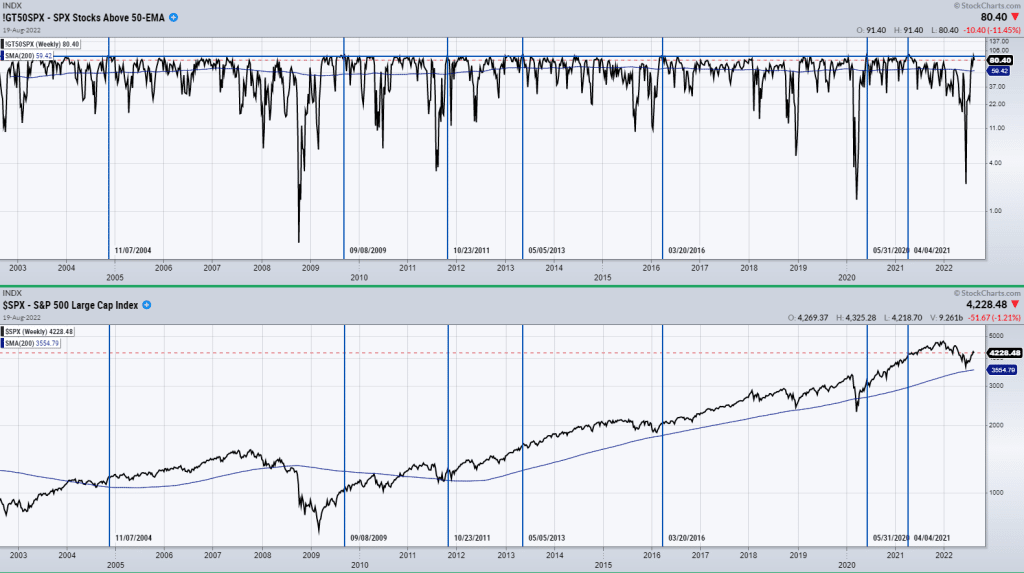

Restando sul piano dell’evidenza statistica, ma spostandoci sugli internals del mercato, la settimana che si è conclusa ha evidenziato un ulteriore segnale costruttivo, con la percentuale dei titoli dell’S&P500 che hanno chiuso sopra la media mobile esponenziale a 50 giorni che è arrivata sopra il 90%.

S&P500 Stocks above the 50 EMA; S&P500 Large Cap Index (2002-2022)

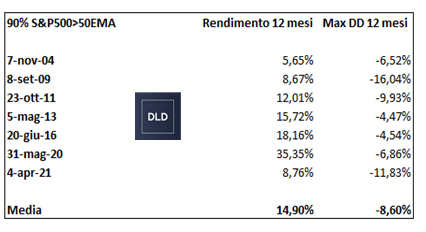

Questa condizione si è verificata in altre 7 circostanze negli ultimi 20 anni, con i rendimenti e il drawdown massimo a 12 mesi che seguono.

Fonte: DLD Capital SCF

L’osservazione congiunta di queste circostanze storiche ci consente di ritenere il minimo di giugno molto significativo e di considerare alte le probabilità che sia un minimo di periodo, soprattutto nel caso di un prossimo consolidamento dei prezzi sopra la media mobile a 200 giorni.

L’ultimo interrogativo al quale possiamo rispondere è il seguente: quale dinamica intermarket si è osservata negli ultimi due mesi, ossia in concomitanza con il rimbalzo dei mercati azionari?

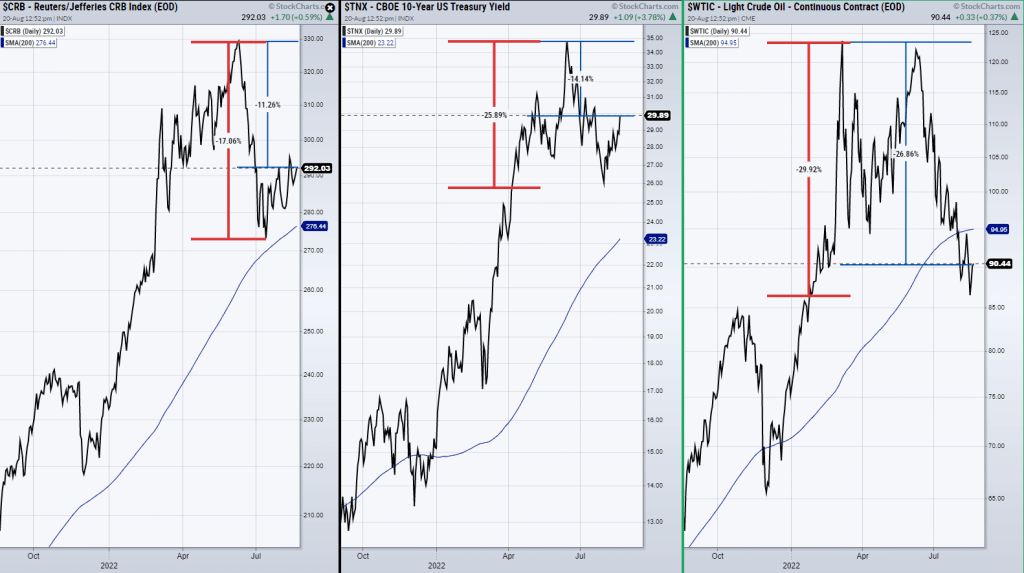

Le valutazioni in questo contesto sono diverse ma alcune evidenze sono utili a delineare un quadro di contesto. Sul piano generale negli ultimi mesi si è assistito ad una flessione quasi contemporanea dei rendimenti dei Treasuries, in particolare di quelli relativi al decennale, delle materie prime e, soprattutto del petrolio.

Reuters CRB Index, 10 Year US Treasury Yield, Light Crude Oil (YTD 2022)

Questo mutato stato di cose ha prodotto una significati riduzione delle aspettative inflazionistiche per i prossimi mesi, come si è poi riflesso anche sulla curva dei rendimenti dei titoli di stato USA. In conseguenza di ciò, per la prima volta da quando la Fed ha iniziato la sequenza di rialzi dei tassi d’interesse, il FOMC si è espresso a favore di un progressivo “rallentamento” nel percorso di rialzo degli stessi.

Fonte: Bloomberg

Siamo quindi di fronte al tanto agognato pivot di politica monetaria? Verosimilmente non ancora no ma, alla ricerca del trade-off tra rallentamento economico ed inflazione, la Fed con sempre maggior frequenza sta esplicitando le sue intenzioni: tenere premuto l’acceleratore sul fronte dei tassi fino a quando l’inflazione non rientrerà nell’intorno del 2% (difficile) o, diversamente, la contrazione economica non sarà di dimensioni tali da dover sostenere il ciclo economico, lasciando andare l’inflazione (più probabile).

Venendo alle conclusioni generali, per quanto il quadro macroeconomico generale possa apparire molto fragile, i segnali che vengono dai prezzi meritano il rispetto che si deve all’evidenza dei fatti. L’evidenza dei fatti è il risultato delle domande che ci poniamo circa le evoluzioni che osserviamo sui mercati e, in questo senso, è nostro dovere restare spietati verso noi stessi, nel prefigurare le azioni in relazione ai diversi scenari. In un simile contesto è del tutto ovvio sottolineare come i temi del risk e del money management siano gli strumenti essenziali del mestiere, essendo il quadro tutto fuorché semplice. Credere ai prezzi, fino a che l’evidenza non si incarichi di indicarci l’errore ma, come sempre, restare fedeli solo al nostro capitale.

Mi piacciono le filosofie che prevedono un numero di domande superiore rispetto alle risposte. Più domande ti poni e meglio è. Le risposte arriveranno”

David Ryan (trader) – Market Wizard

Altri articoli di DLD Capital SCF

- Easy-going

- I mercati faranno i mercati

- Mercati tra luci e blind spots

- Il rimbalzo si consolida: mercati in cerca di uno spiraglio

- Mercati (per ora) nella terra di nessuno

- Un business (e una storia) che non cambia

- Mercati e ciclo economico, oltre i numeri